Guia de sobrevivência: veja como controlar as finanças na crise

Descubra estratégias para renegociar dívidas, cortar gastos, conquistar dinheiro extra e criar uma reserva de emergência

Poucos escaparam ilesos dos reflexos de uma das crises mais dramáticas já vividas em todo o mundo. Só no Brasil, de acordo com um levantamento feito pelo Google, 70% das pessoas tiveram, até o fim de março, algum grau de diminuição da renda devido à pandemia da covid-19. Isso não é à toa.

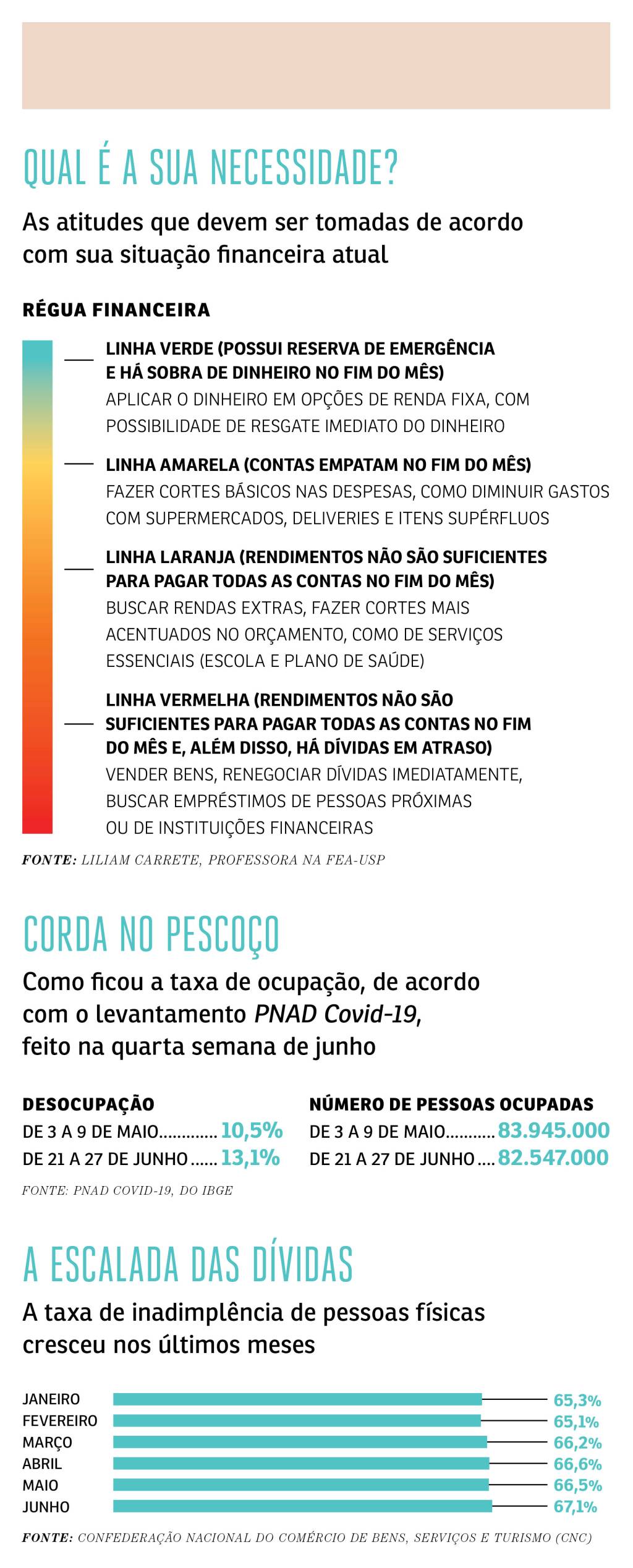

Segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), ao todo 12,4 milhões de pessoas estão sem trabalho no país — somente do início de maio ao fim de junho, a taxa de desocupação subiu de 10,5% para 13,1%. Os números desanimadores não param por aí. O instituto aponta ainda que, entre o 1,3 milhão de empresas que estavam paralisadas temporária ou definitivamente na primeira quinzena de junho, quase 40% (mais de 500.000) encerraram suas atividades por causa da pandemia.

O saldo desse cenário não poderia ser outro. Com menos dinheiro no bolso, a situação financeira dos brasileiros, que já não era um mar de rosas, só piora. Pesquisa da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) mostra que o percentual de famílias que relataram ter dívidas (como cheque pré-datado, cartão de crédito, cheque especial, carnê de loja, empréstimo pessoal e prestação de carro) chegou a 67% em junho.

A proporção é a maior desde que o indicador foi criado, em janeiro de 2010. “Com a redução de empregos e salários, e com o comércio fechado, muitos perderam poder aquisitivo e passaram a enfrentar ainda mais dificuldades para honrar as dívidas”, explica Luciana Machado, superintendente acadêmica da Fipecafi.

Os especialistas são unânimes ao dizer que, para enfrentar com certa tranquilidade momentos turbulentos, todos nós, pessoas físicas ou jurídicas, deveríamos poupar, pelo menos, o equivalente a seis meses de nossos custos. “O colchão financeiro é fundamental para tempos difíceis. Estamos vivendo uma crise global, mas poderia ser uma crise na vida pessoal também, como a perda do emprego, por exemplo”, diz Sigrid Guimarães, sócia e CEO da Alocc Gestão Patrimonial.

Porém, a maioria está bem longe dessa realidade. A pesquisa Global Findex, realizada pelo Banco Mundial, mostrou, em 2017, que apenas 46% dos brasileiros teriam condições de levantar fundos no caso de algum imprevisto. Enquanto isso, em países de alta renda, a fatia chega a 74%. “O momento atual evidencia justamente a necessidade de reserva de emergência que a imensa maioria da população não tem”, diz Virginia Prestes, professora de finanças pessoais na Fundação Armando Alvares Penteado (Faap).

Mas por que é tão difícil guardar dinheiro? Um dos principais motivos é o baixo salário dos brasileiros. Em 2018, por exemplo, a renda média mensal de 60% dos trabalhadores — o correspondente a 54 milhões de pessoas que atuam ou com carteira assinada ou na informalidade — foi menor do que um salário mínimo.

“Temos um grande problema de distribuição de renda, muitas famílias não têm sequer o que comer. Portanto, a dificuldade de formação de uma reserva de emergência é ainda maior”, diz Virginia. Entretanto, a especialista acrescenta que, mesmo entre aqueles que teriam condições de guardar dinheiro, a incidência de poupadores é pífia. “Falta educação financeira. Muitos não têm consciência de suas despesas e receitas e, por isso, não conseguem se organizar”, explica Virginia.

A batalha, portanto, é dura. Com a grana curta, saber quais boletos priorizar, como negociar com fornecedores e bancos e quais são as estratégias para conseguir dinheiro extra são os grandes desafios do momento. Para aprender a superá-los, conversamos com especialistas em economia e finanças pessoais, que nos ajudaram a construir um guia com dicas valiosas sobre o que fazer enquanto a crise durar.

Revisão de gastos. o que cortar primeiro?

Quem teve o salário reduzido ou, pior, ficou sem renda, provavelmente precisou fazer ajustes no orçamento. Embora a recomendação seja priorizar o pagamento de contas essenciais, como alimentação, moradia, saúde e educação, escolher o que cortar não é uma tarefa tão simples.

Para tornar esse processo um pouco menos doloroso, Virginia, da Faap, sugere dividir as contas em dois grandes grupos, obrigatórias e não obrigatórias, e depois separá-las entre fixas e variáveis (aquelas que não caem todo mês). “Ao fazer essa relação, o consumidor saberá a prioridade de cada uma de suas contas, o que tornará mais fácil identificar o que é possível reduzir ou cortar”, explica.

Os alimentos essenciais entram na lista de despesas obrigatórias. Significa, portanto, que não podem ser cortados. Por outro lado, variam mês a mês e, por isso, devem ser reajustados para que caibam no novo orçamento. A busca por marcas mais baratas é uma saída. Já itens que fazem parte do grupo de despesas não obrigatórias e variáveis — que, em geral, se resumem aos supérfluos — devem ser banidos.

Esse é o caso dos pedidos de delivery e da pizza do fim de semana. Os especialistas também recomendam rever quais serviços estão sendo efetivamente usados pela família — em especial telefone, internet, TV a cabo e streaming. Se decidir mantê-los, vale a pena entrar em contato com as empresas de telecomunicação em busca de descontos. “A portabilidade para pacotes mais baratos é uma opção”, afirma Liliam Carrete, professora de finanças na Faculdade de Economia e Administração da Universidade de São Paulo (FEA-USP).

Além disso, não pare simplesmente de pagar seus boletos — negocie e peça descontos. Até porque em algum momento será necessário lidar com as pendências financeiras. “Vale lembrar que as dívidas não pagas vão se acumular e, lá na frente, o consumidor poderá se ver sem saída”, orienta Luciana, da Fipecafi. Esse é o caso do aluguel. Para o caso de inquilinos que sempre pagaram em dia, os proprietários de imóveis costumam ser abertos ao diálogo. “Em um momento de crise, a negociação e um acordo que conceda desconto no valor do aluguel pode beneficiar as duas partes. Não é vantajoso para o locador que o imóvel fique vago durante a pandemia, porque o mercado está pouco aquecido para novos contratos. E para o locatário é interessante se manter adimplente, de modo que não haja despejo.”

Além do aluguel, a mensalidade escolar é outro custo que pode ser negociado. Entretanto, tudo vai depender da forma como a instituição — seja de ensino básico, seja de cursos de pós-graduação ou MBA — se adaptou ao período da pandemia. “Não existe uma regra ou direcionamento único sobre o que deve ser feito, mas o Procon, em uma nota técnica, solicitou às escolas e instituições de ensino a abertura de canais para negociação com clientes”, diz a professora da Fipecafi.

Se a instituição parou de prestar o serviço durante a pandemia, o consumidor não tem a obrigação de arcar com o pagamento das mensalidades. Agora, se houve uma adaptação, como o uso de canais online para manter o cronograma de aulas, ficará um pouco mais difícil a conseguir descontos e carências, já que, muito provavelmente, a escola precisou manter sua estrutura de custos. “Por isso, a negociação depende muito de como o serviço foi prestado”, diz Luciana.

Salvo pela poupança

O engenheiro de produção Felipe Ribeiro, de 25 anos, é sócio da Barpass, empresa na qual o cliente paga um valor mensal e tem descontos em bares e restaurantes parceiros. Com o fechamento do comércio, o faturamento da Barpass caiu drasticamente. Por causa disso, ele e os sócios tiveram que tomar uma dura decisão: reduzir pela metade os salários dos cinco funcionários e em mais de 50% os pró-labores. Diante da nova realidade, Felipe precisou fazer algumas adaptações na vida pessoal.

Ele, que se divide entre a casa do pai, em Mogi das Cruzes, cidade localizada na região metropolitana de São Paulo, e a residência da mãe, na capital paulista, aprendeu a cozinhar para diminuir os gastos com comida comprada por aplicativo. Talharim ao forno com maminha recheada, bobó de camarão e salmão grelhado com legumes e ervas finas são algumas das receitas.

“Eu estava acostumado a tomar café, almoçar e jantar fora de casa. Como passei a cozinhar, consegui diminuir meus gastos em pelo menos 1.400 reais por mês.” O que também tem o ajudado a enfrentar o momento atual é o fato de que, desde os 16 anos, está formando uma poupança. “Essa reserva foi o que me possibilitou investir em minha empresa e é o que hoje tem me ajudado a pagar as contas.”

Seu capital e o dos sócios é o que possibilita, inclusive, manter o negócio de pé e apostar em melhorias — uma das novidades foi ampliar o clube de descontos para o delivery. “Não tínhamos um fluxo de caixa preparado para a pandemia e tivemos que fazer todo o investimento para poder voltar um pouco mais fortes do que estávamos, mesmo com todo o problema de caixa.”

Renda extra. Como conseguir?

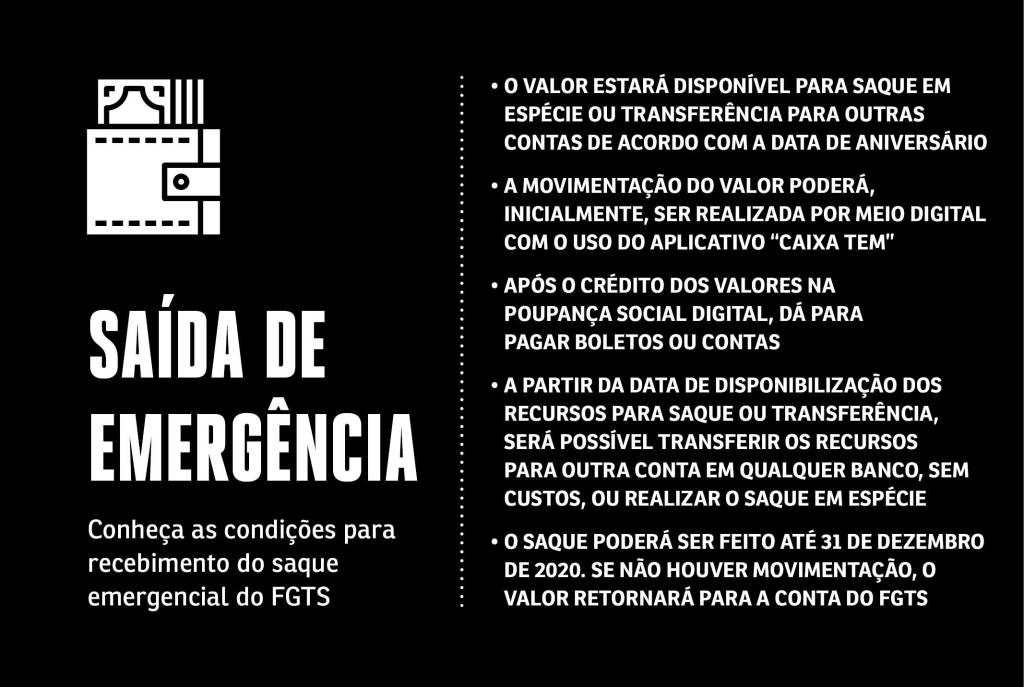

Em momentos de vacas magras, vale usufruir de todos os benefícios ofertados para ganhar fôlego financeiro. Além do auxílio emergencial no valor de 600 reais para quem está sem renda e fora do seguro desemprego, uma medida provisória aprovada em abril autorizou o saque emergencial do FGTS. O trabalhador pode retirar até 1.045 reais, desde que tenha o valor disponível no fundo, em contas ativas ou inativas. O pagamento é realizado exclusivamente por meio do crédito em uma poupança social, que é aberta automaticamente pela Caixa Econômica no nome do profissional.

Outra saída, tanto para pessoas físicas quanto jurídicas, é a solicitação da pausa emergencial nas parcelas de empréstimos e financiamentos por até 90 dias, alternativa que a maior parte dos bancos tem oferecido desde o início da pandemia. A Caixa foi além e ampliou o alívio para seis meses. Entretanto, Virginia, da Faap, recomenda redobrar a atenção quando houver a retomada das parcelas, especialmente do financiamento imobiliário.

“Se quando as prestações voltarem a ser cobradas o consumidor ainda não tiver condições de pagar, será importante que ele tente buscar caminhos para não deixar de honrar a dívida. Até porque, a partir do terceiro mês de inadimplência, o imóvel, por exemplo, pode ir a leilão”, orienta a especialista.

Se não for possível retomar o pagamento das prestações, verifique os juros do financiamento imobiliário em outros bancos, para uma possível migração da dívida. “Algumas instituições estão cobrando juros mais baratos. A portabilidade pode garantir uma prestação menor e desafogar as contas da família”, diz Liliam. Em último caso, deve-se solicitar uma linha de crédito para cobrir a falta de dinheiro para pagar a casa própria. “Como a aquisição de consignado (descontado direto da folha de pagamento) ou pessoal, que oferecem taxas menores.”

Nessa hora, também vale usar a criatividade. Vender itens pessoais que estão em desuso — como roupas e eletroeletrônicos —, recorrer a atividades complementares ou, quem sabe, buscar outras áreas de atuação profissional também são algumas das saídas para a falta de dinheiro. “Para quem não tem sobra de caixa, não existem muitos milagres.

Em geral, a orientação é cortar tudo, do cafezinho à viagem internacional. Mas sempre recomendo que as pessoas reflitam sobre outros potenciais para geração de renda”, afirma Adriano Gomes, consultor da Méthode Consultoria e professor na ESPM. O segmento de alimentação é um dos que têm sido procurados por muitos brasileiros durante a pandemia como um caminho para ter uma renda extra.

A preparação de pães e salgados, mesmo que seja para vender entre vizinhos e pessoas próximas, pode ser uma saída para aumentar as receitas. “A comida sempre funciona muito bem, ainda mais nos fins de semana, quando as pessoas estão cansadas de cozinhar”, sugere a professora Liliam.

Empréstimos. A quem recorrer?

Se mesmo depois de seguir os passos anteriores o novo orçamento não for suficiente para arcar com as despesas dos próximos meses, é hora de tomar decisões mais drásticas. “Vender um automóvel, por exemplo, mesmo que a um valor abaixo da tabela, é uma alternativa mais saudável do que pedir um empréstimo”, recomenda Virginia, da Faap.

Porém, nem sempre é possível encontrar um comprador — ou ter um bem com alto valor comercial. Na ausência dessa opção, a orientação é procurar a ajuda de familiares ou amigos antes de recorrer a uma instituição financeira. Caso consiga, é de bom tom estipular uma taxa de juros e um prazo para pagamento do valor do empréstimo. “A sugestão é se basear na taxa Selic para precificar os juros”, orienta Liliam.

Mas nem todo mundo tem o privilégio de contar com uma rede de apoio. Nesses casos, a saída é recorrer ao crédito bancário antes que as dívidas se acumulem. “Até porque, uma vez que se torne inadimplente, o consumidor terá muito mais dificuldade para conseguir crédito. E, mesmo que consiga, é provável que tenha acesso às linhas mais caras”, explica Virginia.

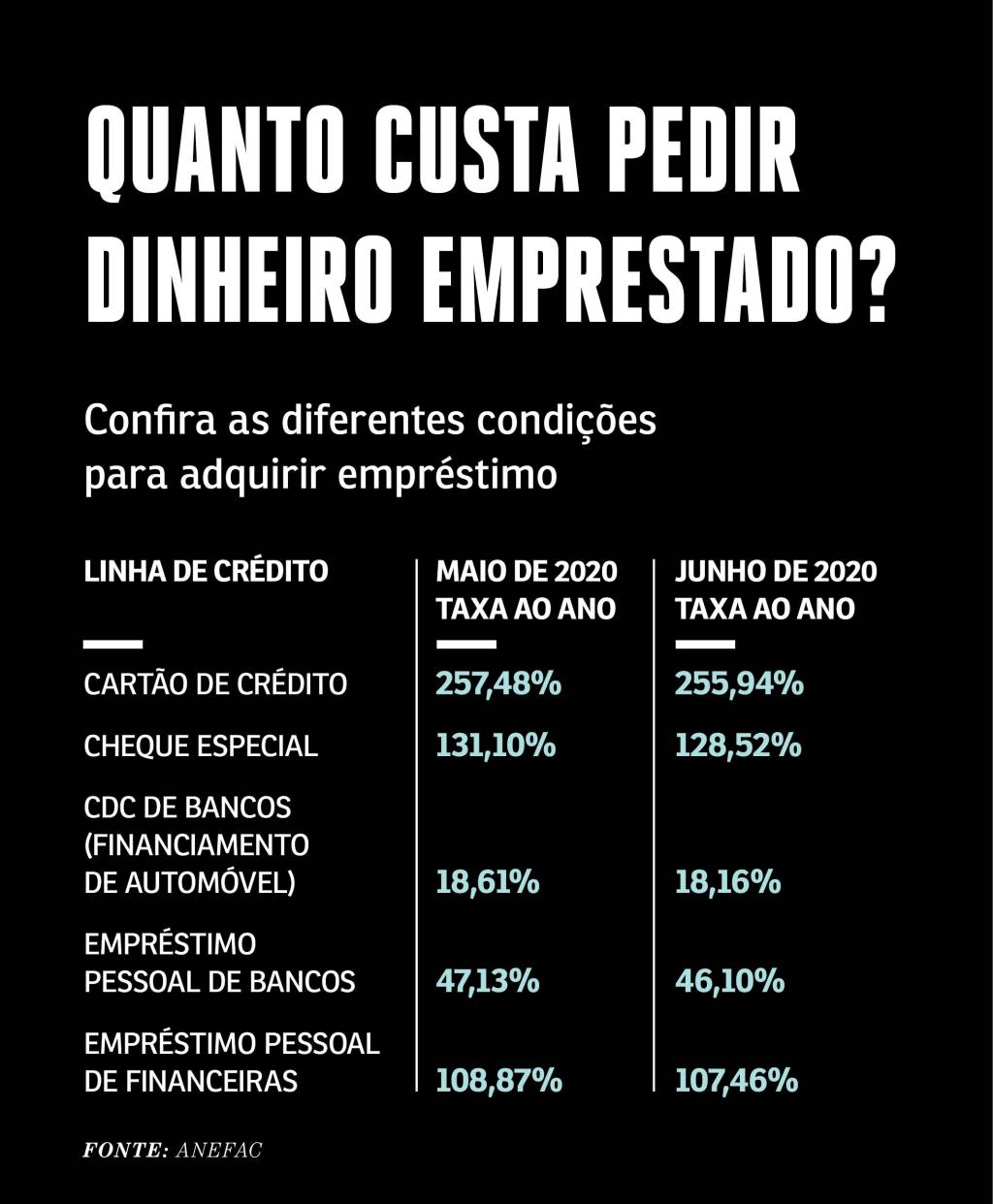

Esse é o caso das financeiras, que muitas vezes oferecem crédito para quem está com o nome negativado ou não pode comprovar renda. Mas optar pela modalidade tem um custo. De acordo com a Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac), em junho, enquanto nos bancos tradicionais a taxa de juros do empréstimo pessoal foi de 3,21%, nessas instituições o percentual registrado foi quase o dobro: 6,27%.

Crédito bancário. O que ponderar?

Antes de sair por aí contratando qualquer modalidade de crédito, a recomendação é comparar as condições oferecidas por diferentes instituições, em busca de uma opção mais vantajosa. Vale lembrar que, quanto maiores as garantias oferecidas, menores os juros cobrados. Segundo dados do Banco Central, enquanto a taxa mais elevada para a contratação de crédito consignado ficou em 74,8% ao ano, para o cheque especial foi de 159,60%. As fintechs de crédito são vistas como excelentes alternativas neste momento. Invariavelmente, os juros são menores.

“Como tendem a ter operações mais enxutas, elas conseguem oferecer um crédito mais barato”, explica a professora Luciana, da Fipecafi. Outro ponto crucial é identificar se a parcela do empréstimo cabe no novo orçamento financeiro. “Não adianta tomar qualquer empréstimo para tapar o buraco no primeiro e no segundo mês, mas depois não conseguir pagar”, alerta Virginia.

Já para quem ficou completamente sem salário, como é o caso dos autônomos, se comprometer com a prestação de um empréstimo seria um tiro no pé. Ainda assim existe uma saída: procurar instituições financeiras que ofereçam carência para o início do pagamento das parcelas. “Caixa Econômica e Banco do Brasil são alguns dos bancos que têm linhas de crédito com a possibilidade de começar a pagar as prestações depois de 90 dias”, diz a professora Liliam, da USP.

Se tiver dívidas antigas rolando, especialmente relacionadas ao cartão de crédito e ao cheque especial — modalidades com as taxas mais elevadas do mercado —, o recomendado é procurar com urgência a instituição financeira em busca de uma renegociação. Até porque o cenário pode ser catastrófico no médio prazo. Uma simulação feita no site da Proteste mostra que, se o cliente optar por pagar somente 100 reais de uma fatura de cartão de crédito com valor total de 300 reais, ao final de um ano ele acumulará uma dívida de 711 reais. O cálculo levou em conta a taxa de juros anual de 255,94%.

O milagre das empanadas

Em março, o engenheiro civil Victor Onetto, de 69 anos, viu o faturamento de sua pequena empresa, uma prestadora de serviços de manutenção para hotéis fundada em 2016, cair para zero. Como só contratava profissionais pontualmente para os projetos, teve a sorte de não precisar conduzir demissões.

Sem perspectivas de retomada para o setor — um dos mais afetados pela pandemia —, ele encontrou na cozinha uma maneira de driblar a nova realidade. Chileno, Victor sempre fez questão de recepcionar amigos aos fins de semana com uma receita de empanada de sua mãe. Diante do sucesso que o prato fazia, ele vislumbrou no hobby uma chance de empreender e ganhar dinheiro na crise.

Para dar início ao negócio, ele investiu em uma máquina para esticar massa no valor de 3.000 reais, que foi comprada por meio de uma vaquinha familiar. “Por serem bem populares em meu país, as empanadas sempre estiveram em minha vida e, quando as coisas complicaram, surgiu a ideia de criar a Temuco Empanadas, como referência à cidade onde nasci”, explica.

O engenheiro é casado e pai de duas filhas: Gabriela, de 18 anos, e Mariana, de 23. Ambas passaram a ajudar nos negócios. Victor prepara as empanadas e as filhas retiram os pedidos, cuidam das redes sociais e fazem as entregas. A família chega a vender 1.000 salgados por mês e já registra um lucro mensal de 7.000 reais.

O valor embolsado ainda é menor do que ele ganhava com a prestadora de serviços, mas a expectativa é de avanço. “Penso em crescer, mas estou começando um negócio na pandemia, e não sabemos se as pessoas vão continuar comprando. É preciso sentir como vai ser daqui para a frente para dar passos maiores, como a contratação de funcionários, o desenvolvimento de novas receitas e até a abertura de uma franqueadora.”

Reserva de emergência. Vale investir?

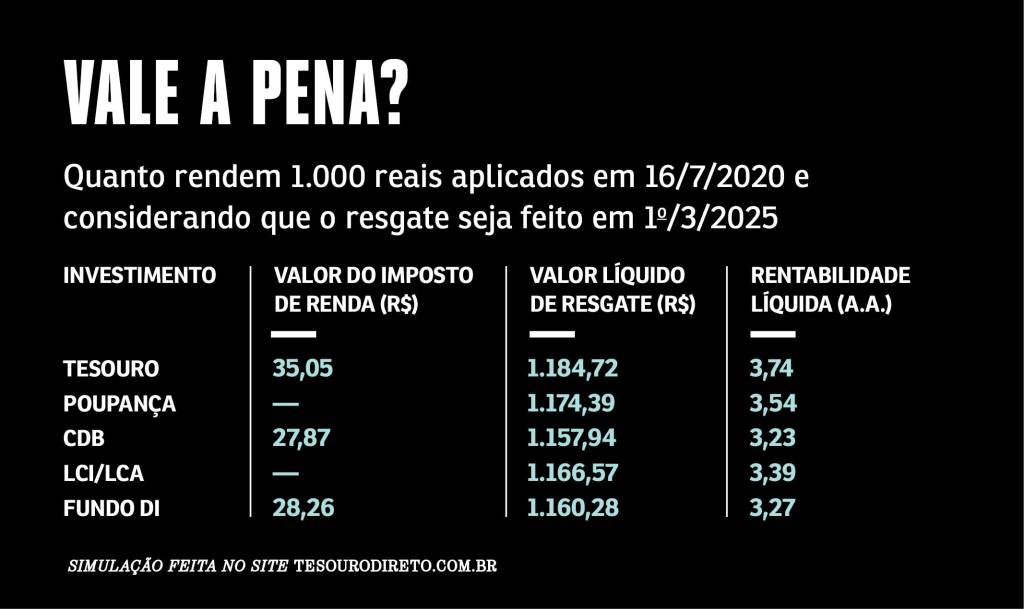

Já sabemos que o recomendado é poupar, pelo menos, o equivalente a seis meses dos gastos mensais para o caso de algum um imprevisto. Mas isso não significa que o dinheiro tenha que ficar aplicado, necessariamente, na poupança. Até porque o rendimento pago pela caderneta representa 70% da taxa básica de juros, a Selic, que está no menor patamar já registrado: atualmente, em 2,25% ao ano.

O Tesouro Selic, papel da dívida pública que leva em conta o valor cheio da taxa básica de juros na hora de remunerar os investidores, os certificados de depósito bancário (CDBs), que são os títulos de dívidas emitidos pelos bancos, e os fundos de renda fixa de curto prazo são algumas das indicações dos especialistas.

Vale lembrar há incidência de imposto para essas modalidades. “A reserva de emergência deve ser mantida em qualquer produto que tenha segurança, liquidez e pouca volatilidade. Significa que o dinheiro pode ser resgatado a qualquer momento, e sem prejuízos”, diz Virginia. Vale lembrar ainda que a reserva de emergência jamais deve ser direcionada para aplicações mais agressivas, como é o caso do mercado de ações. “Se esse é o único dinheiro que a pessoa tem, ele não deve estar aplicado em investimentos que tenham risco de crédito ou pouca liquidez”, explica Sigrid.

Quem tem um valor poupado maior do que o recomendado para os imprevistos pode buscar modalidades financeiras mais agressivas para garantir um retorno maior no longo prazo. “O valor excedente pode ser diversificado em ativos mais voláteis e mais rentáveis”, diz Sigrid.

Em março, por exemplo, o Ibovespa, índice que reúne as ações mais negociadas em bolsa, chegou a cair 30%. “O investidor teve a oportunidade de comprar ações de empresas fortes e resilientes com descontos”, diz a especialista. Luciana, da Fipecafi, lembra que, embora os ativos estejam a preços menores, ainda pode existir uma variação negativa. “Para investidores pouco experientes ou aqueles que têm necessidade de liquidez patrimonial e precisam de dinheiro rápido, é preciso estar ciente dessa volatilidade do mercado.”

Criatividade na crise

Antes da pandemia, praticamente toda a renda de Fábio Nunes, de 44 anos, professor de música e cantor de MPB, vinha de apresentações que fazia em shoppings, bares, casamentos e aniversários. Mas, com o fechamento e a restrição do número de pessoas nos estabelecimentos, os rendimentos de Fábio caíram mais de 80%.

Para reverter a situação, ele e sua esposa, Kelly Senna, de 30 anos, atendente de farmácia, tomaram algumas decisões. O casal cortou o pacote de TV a cabo e diminuiu o valor do plano de telefonia móvel. Eles também mudaram alguns hábitos antes de ir às compras no supermercado. Além de levar uma lista com o que precisam comprar, para evitar a tentação de adquirir itens desnecessários, passaram a substituir algumas marcas.

Apenas essas iniciativas ajudaram em uma redução de 900 reais nos gastos mensais. “Foi o caso do pacote de café. Antes comprávamos a marca líder, hoje escolhemos uma mais barata.” Outra decisão foi apostar em uma atividade que Fábio já fazia, esporadicamente, antes da crise: estampar camisetas com imagens de músicos da MPB acompanhadas de versos de músicas. Assim nasceu a Arte Falante. Atualmente, o músico vende cerca de 100 peças por mês, que somadas às aulas de música online ajudam a bancar, pelo menos, metade das despesas da casa.

Mudança de hábito

A vida de Layza Costa (à dir.), de 24 anos, ficou complicada. Coordenadora esportiva de uma empresa que oferece aulas de condicionamento físico em condomínios residenciais, ela teve uma redução de 25% no salário, já que a companhia em que trabalha perdeu clientes. De quebra, sua esposa, Isabela Rosa Costa, que é esteticista autônoma, ficou totalmente sem renda.

A saída não poderia ser outra: o casal precisou mudar drasticamente os hábitos. A primeira medida foi reduzir em mais de 700 reais os gastos com itens para o cachorro — o que foi feito graças à mudança na marca da ração e ao fim dos banhos no petshop.

Além disso, foi possível economizar mais de 400 reais com os gastos de supermercado (com a substituição de produtos e o corte de itens supérfluos, como iogurte) e reduzir em pelo menos 40 reais a conta de água com mudanças na rotina, como a redução no número de banhos tomados por dia. “O momento era muito instável, não sabíamos quando retornaríamos à vida normal.

Conseguimos segurar as finanças de casa diminuindo uma conta ou outra”, explica Layza, que deverá ter seu salário retomado no próximo mês. Elas também pediram a pausa do financiamento do carro no valor de 1.058 reais. Com todas essas ações, conseguiram se adaptar à nova realidade financeira. “Esse período revelou quanto poupar é importante, além de mostrar o poder que temos de nos readaptar aos novos momentos.”

Planos futuros. Manter ou cancelar?

A decisão de manter ou não os planos de médio e longo prazo (como viagens, cursos e compra de bens) está diretamente ligada à capacidade financeira de cada um. Para quem já tem um pé de meia e certa garantia de que não vai ficar sem renda nos próximos meses, é possível manter as metas traçadas.

Mas atenção: nada de usar o dinheiro da reserva financeira para esses fins. “Não sabemos quando a economia será retomada. É fundamental preservar a liquidez”, diz Virginia.

É preciso cautela especialmente quando o assunto são viagens internacionais. Para quem ainda não comprou passagens nem fez reservas em hotéis, a recomendação é esperar, pelo menos, até o final do ano. “Estamos diante de muitas incertezas, há países que voltaram ao lockdown”, explica Virginia. O melhor é não se comprometer, para não correr o risco de ter que renegociar ou até de perder o que já foi pago.

Se o assunto for a compra de bens, como imóveis, a situação atual pode render bons negócios. “É um momento para negociar preços mais baixos com vendedores e aproveitar as taxas de juros mais baratas dos financiamentos imobiliários”, diz Virginia.

O gasto com educação, como cursos de idiomas, pós-graduação e MBA, também deve ser priorizado, até como alternativa para o profissional se manter vivo na carreira. “Se possível, é importante continuar investindo nisso para que esteja preparado quando houver a retomada do mercado”, diz Luciana, da Fipecafi.