6 dicas essenciais para evitar perrengues ao trabalhar por conta própria

Abrir empresa, escolher o melhor regime tributário, emitir notas, fazer contratos eficientes. Este guia ensina a lidar com essas e outras dificuldades

Quando a empreendedora paulistana Fernanda Saad, de 36 anos, decidiu iniciar um negócio de aconselhamento online para imigrantes brasileiros na Austrália, país onde morou por 11 anos, o processo foi extremamente rápido. Ela entrou na internet e, no mesmo minuto, conseguiu o Australian Business Number, a versão local do nosso CNPJ.

O sistema de emissão de notas e declaração de imposto de renda era tão descomplicado que ela jamais precisou recorrer a um contador. “Era só fazer uma lista do que gastou e ganhou naquele ano”, diz.

De volta ao Brasil no ano passado, para ficar mais próxima à família, Fernanda se surpreendeu com as dificuldades da terra natal na hora de abrir sua empresa. “Me senti forçada a contratar alguém para ajudar. A burocracia é enorme.”

De fato, o Brasil não é dos lugares mais amigáveis com quem está iniciando uma jornada profissional independente. Segundo o relatório Doing Business 2019, do Banco Mundial, o país ocupa a posição 109o no ranking que compara o ambiente de negócios em 190 nações. Fica atrás de vizinhos como Colômbia (65o) e Chile (56o lugar).

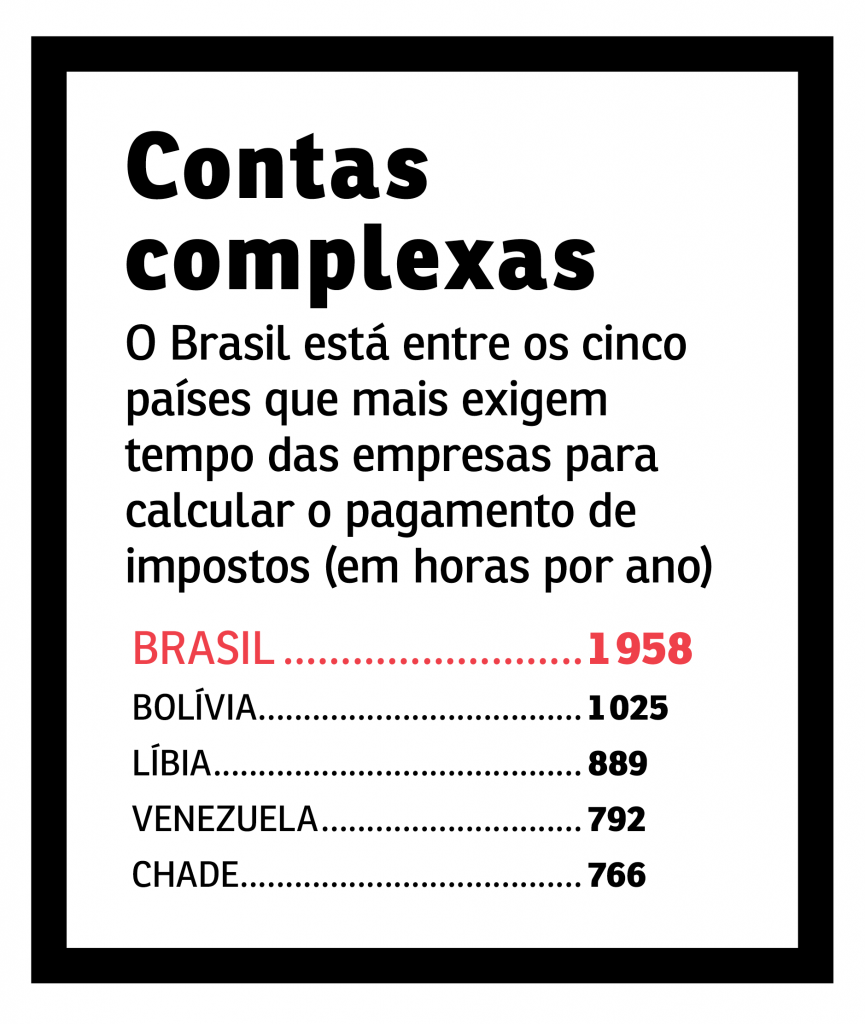

O país é o local do planeta em que cidadãos e empresários gastam mais tempo para calcular e pagar impostos. Uma empresa de médio porte, por exemplo, leva em média 1 958 horas por ano.

Para ter uma noção, esse período é de 312 horas na Argentina e de 241 horas no México. A Austrália, onde Fernanda começou a empreender, fica em 18o lugar na lista: o cálculo de impostos consome apenas 105 horas por ano.

Menos emprego formal

Em paralelo às dificuldades corre o fato de que trabalhar por conta própria tem se tornado uma realidade cada vez mais comum no Brasil.

Seja por opção, seja pela precarização da economia, a verdade é que o volume de trabalhadores sem carteira assinada vem aumentando por aqui.

Segundo dados do Instituto Brasileiro de Geografia e Estatística (IBGE), existem hoje no país 23,8 milhões de pessoas nessas condições. Só entre setembro e novembro de 2018, 771 000 profissionais deixaram empregos formais, um aumento de 3,3% em relação ao mesmo período do ano anterior.

Embora a vida de autônomos e empreendedores tenha lá suas vantagens, como liberdade, flexibilidade e autonomia, existem inúmeros desafios em ser o próprio chefe. O primeiro deles é decidir por onde começar.

Pensando nisso, VOCÊ S/A criou o Guia do Empreendedor: uma série especial para ajudar aqueles que estão dando os passos iniciais nessa caminhada. Além desta reportagem, que traz seis dicas para vencer a intrincada burocracia brasileira, haverá outras duas. Ensinaremos a lidar com o dinheiro e a fazer uma administração financeira eficiente e mostraremos quais são as alternativas para quem cresceu e agora precisa contratar sob demanda.

De acordo com o Sebrae, para que os clientes contratem os serviços com segurança e a atividade prospere, o ideal é ter um CNPJ. “Uma boa maneira de iniciar a jornada empreendedora é aderir ao Simples Nacional, que permite o recolhimento de impostos por meio do documento de arrecadação simplificada”, afirma Hugo Roth Cardoso, especialista em capitalização e serviços financeiros da instituição. Veja as opções:

• MEI (Microempreendedor Individual)

O indicado para quem fatura até 81 000 reais por ano é tornar-se microempreendedor individual. A abertura pode ser feita no mesmo dia pela internet, no site portaldoempreendedor.gov.br. Para isso, é preciso informar o número do CPF, a data de nascimento, o número do título de eleitor e o número do último recibo de entrega da Declaração Anual de Imposto de Renda da Pessoa Física. Como nem todas as ocupações se enquadram na modalidade, aconselha-se a verificar a relação de atividades no mesmo portal. Uma das principais vantagens da modalidade é a carga tributária, fixa em 5% do salário mínimo vigente. Quem vira MEI paga 49,90 reais por mês, mais 5 reais de imposto sobre serviços (ISS) se a atividade for de serviço, como um adestrador de animais ou um agente de viagens, ou 1 real de ICMS se a atividade estiver relacionada a comércio ou indústria, como um fabricante de calçados independente. Todos os tributos são recolhidos numa única guia, chamada Documento de Arrecadação do Simples Nacional (DAS). Funcionários públicos e pessoas que já possuem empresa em seu nome não podem se tornar MEI. Funcionários com carteira assinada, por sua vez, estão liberados.

• ME (Microempresa)

Quem fatura acima de 81 000 reais ou não está enquadrado nas ocupações permitidas na MEI pode abrir uma microempresa. Nela, não há restrição nos tipos de atividade, mas o faturamento é limitado a 360 000 reais por ano. Diferentemente da MEI, cuja alíquota é fixa, essa categoria exige a contratação de um contador. O processo de abertura leva de 15 dias a um mês e custa entre 500 e 1 000 reais. A emissão de notas fiscais é obrigatória, e os impostos são cobrados numa só guia, também chamada DAS, que vence no dia 20 do mês seguinte à emissão. Fábio Silva, coordenador do MBA de gestão tributária da Fipecafi, explica que a tributação é variável de acordo com a atividade e o faturamento. Empresas de setores como jurídico e construção civil pagam entre 4,5% e 9%, por exemplo; academias e consultorias ligadas à tecnologia, entre 6% e 11,2%; e empreendimentos de medicina veterinária, auditoria e publicidade, entre 15,5% e 18%.

• Carnê-Leão

Presta serviço apenas para pessoas físicas e não deseja ter CNPJ? Uma alternativa é declarar como pessoa física usando o “carnê leão”, que deve ser preenchido mensalmente de forma eletrônica por meio do programa Carnê-Leão, baixado no site da Receita Federal. As taxas são as mesmas da tabela do imposto de renda (de 7,5% a 27,5%) e, muitas vezes, acabam sendo mais salgadas do que as opções com CNPJ. “Também é preciso prestar atenção em todo dinheiro que cai na conta para não se esquecer de declarar rendimentos”, diz Thaiana Trevisan, diretora de marketing do Contabilizei, escritório de contabilidade online. Cair na malha fina significa pagar multas que chegam a 150% do valor sonegado.

Se você precisa emitir notas (e qualquer um que trabalhe como pessoa jurídica precisa), o mais importante é ter disciplina. Para começar, deve-se lançar o documento antes do pagamento, logo depois de o serviço ser realizado. Cada prefeitura tem um procedimento (em São Paulo isso é feito pela internet).

É importante dizer que, embora seja uma prática corriqueira, usar o CNPJ de um terceiro para emitir nota é arriscado. “Isso é ilegal e, se for caracterizado crime de falsidade ideológica, a pessoa pode ser processada e até mesmo presa”, diz o advogado Fábio Silva.

Para quem presta serviços como freelancer apenas ocasionalmente, há uma alternativa, mais segura: emitir o Recibo de Pagamento Autônomo (RPA), documento que pode ser feito pelo computador ou adquirido em papelarias e entregue ao contratante do serviço.

A desvantagem desse tipo de nota é a tributação alta, que em alguns municípios chega a 20%. Em muitos casos, por exemplo, sairia mais barato virar MEI. Isso porque o custo anual nessa modalidade é de 598,80 reais.

Um profissional que preste serviços no valor de 1 500 reais, três vezes ao ano, por exemplo, recebe 4 500 reais. Isso significa que, com o RPA, pagaria cerca de 900 reais de tributos por ano.

Antes de aceitar o trabalho, coloque os impostos na equação. Outro cuidado é receber os pagamentos na conta bancária da empresa e nunca na pessoal.

Isso é importante, pois os ganhos na conta pessoa física serão tributados pela Receita Federal. Ou seja, o empreendedor corre o risco de ser taxado duas vezes — primeiro como empresa, quando emite a nota, e depois como pessoa física, se o dinheiro for parar nessa conta.

Também é essencial se assegurar de que o contador tenha feito a contabilidade completa no final do ano, com demonstração de resultados para apurar o lucro líquido. Esse valor deve ser declarado no imposto de renda como pessoa física, numa ficha chamada “rendimentos isentos e não tributáveis”.

Dessa forma, evita-se que a Receita Federal cobre ganhos novamente. Os que se enquadram na categoria MEI são obrigados a declarar somente se a receita for superior a 28 559,70 reais anuais. O lucro entra na ficha de “rendimento tributável recebido de PJ” da declaração da pessoa física.

Embora o Simples seja o regime tributário mais comum no Brasil, escolhido por 70% dos empreendedores e autônomos, é possível decidir por outros. Uma opção é o Lucro Presumido, no qual a tributação é feita com base no lucro estimado.

Para prestadores de serviço, o cálculo considera que o ganho equivale a 32% da receita, enquanto para o comércio e a indústria é de 8%. Com base nesse valor presumido, o empresário paga 15% de imposto de renda e 9% de contribuição social sobre o lucro.

Mesmo sem aparentar, isso pode ser vantajoso: dependendo da atividade e do faturamento, a carga tributária do Simples sai mais cara. Outro regime é o de Lucro Real. Nele, calculam-se os impostos de acordo com o rendimento efetivamente apurado pela empresa.

Em ambos os casos, as tabelas de taxas variáveis são enormes, e só um expert consegue decifrá-las — contadores cobram entre 30% e 50% mais para operar nesses sistemas. O Sebrae oferece um simulador para dimensionar qual regime tributário é mais competitivo (bit.ly/2BSWYrv).

Escritórios tradicionais de contabilidade cobram em média meio salário mínimo para prestar o serviço. A boa notícia é que já existem opções mais baratas oferecidas por empresas de contabilidade online, como Agilize (agilize.com.br), Contabilizei (contabilizei.com.br), Contabilivre (contabilivre.com.br), Conube (conube.com.br) e Meu Contador Online (meucontadoronline.com.br). O preço é de 100 reais mensais, em média.

Vale dizer que a modalidade na internet é uma boa alternativa para negócios menores, sem funcionários e sem necessidade de gestão de estoques e fluxo de caixa. “Quando a empresa começa a crescer e precisa cuidar de planejamento tributário, é recomendado contratar um contador”, afirma Hugo, do Sebrae.

Foi isso que fez Fernanda Saad. Quando voltou ao Brasil para ficar mais perto da família, adaptou o empreendimento que tinha na Austrália direcionado a imigrantes e passou a oferecer um programa de coach mais abrangente, com duração de oito semanas. “Ao pesquisar, descobri que não poderia abrir a empresa pela internet, como fiz na Austrália”, lembra.

Depois de quebrar a cabeça com o labirinto tributário, resolveu buscar um contador. “Contratei o serviço sem deixar claro do que precisava. Meu primeiro contador não tinha paciência e fazia tudo sem dar explicações.” Obstinada a encontrar alguém que a ensinasse o caminho das pedras, pediu indicação a amigos empreendedores. Conseguiu.

“O atual contador cobra 520 reais por mês, o dobro do anterior. Mas tira minhas dúvidas, me ajuda a fazer fluxo de caixa e virou um guia”, afirma.

Com o tempo, Fernanda aprendeu a emitir notas fiscais eletrônicas, a separar as finanças pessoais daquelas da empresa, a pagar o pró-labore para si mesma e a recolher INSS.

Hoje, ela tem 266 clientes em sua plataforma online. Para administrar o negócio, vem estudando gestão em cursos gratuitos na internet. “Para abrir uma empresa no Brasil, não basta ter uma boa ideia. Fazer a gestão financeira e contábil é o grande desafio.”

Não são raras as histórias de autônomos que levaram calote. Embora registros de e-mail e até mesmo mensagens de WhatsApp possam servir como provas na Justiça, fazer um contrato é sempre a forma mais eficiente de ganhar uma disputa judicial, caso seja necessária.

O empreendedor Alan Soares, de 37 anos, aprendeu isso do pior jeito possível. À frente há oito anos da empresa de educação financeira Trader Brasil, que atua no Rio de Janeiro e em São Paulo, ele e os dois sócios tiveram de contratar em 2015 um advogado a 1 000 reais por mês para prestar consultoria jurídica, elaborar contratos e acompanhá-los nas audiências.

Hoje, quando o aluno (são cerca de 400 por ano) compra um curso, já recebe um documento detalhando que tem 24 horas para pedir o cancelamento da compra, desde que não tenha assistido a mais de 20% das aulas. Com essas mudanças, as ações judiciais caíram.

Até 2016, eram cerca de 40 pedidos de devolução por ano, dos quais 20 iam parar na Justiça. “Agora, cerca de dez casos vão para a esfera judicial”, diz Alan.

Márcio Iavelberg, sócio da consultoria de gestão Blue Numbers, especializada em pequenas e médias empresas, afirma que todo profissional independente deve reservar um dinheiro para questões jurídicas.

Para quem não tem grana para contratar um advogado permanente, uma boa pedida também são os escritórios jurídicos online, como o Contraktor (contractor.com.br), o Juridoc (juridoc.com.br), o NetLex (netlex.com.br) e o Contrato Rápido (contratorapido.com.br).

Mas aí vai um aviso: bom senso é importante para não assustar novos clientes. “Não é recomendável chegar com contrato para uma atividade que vai durar algumas horas e custar 400 reais. Isso pode dar um gelo na relação”, diz Hugo, do Sebrae.