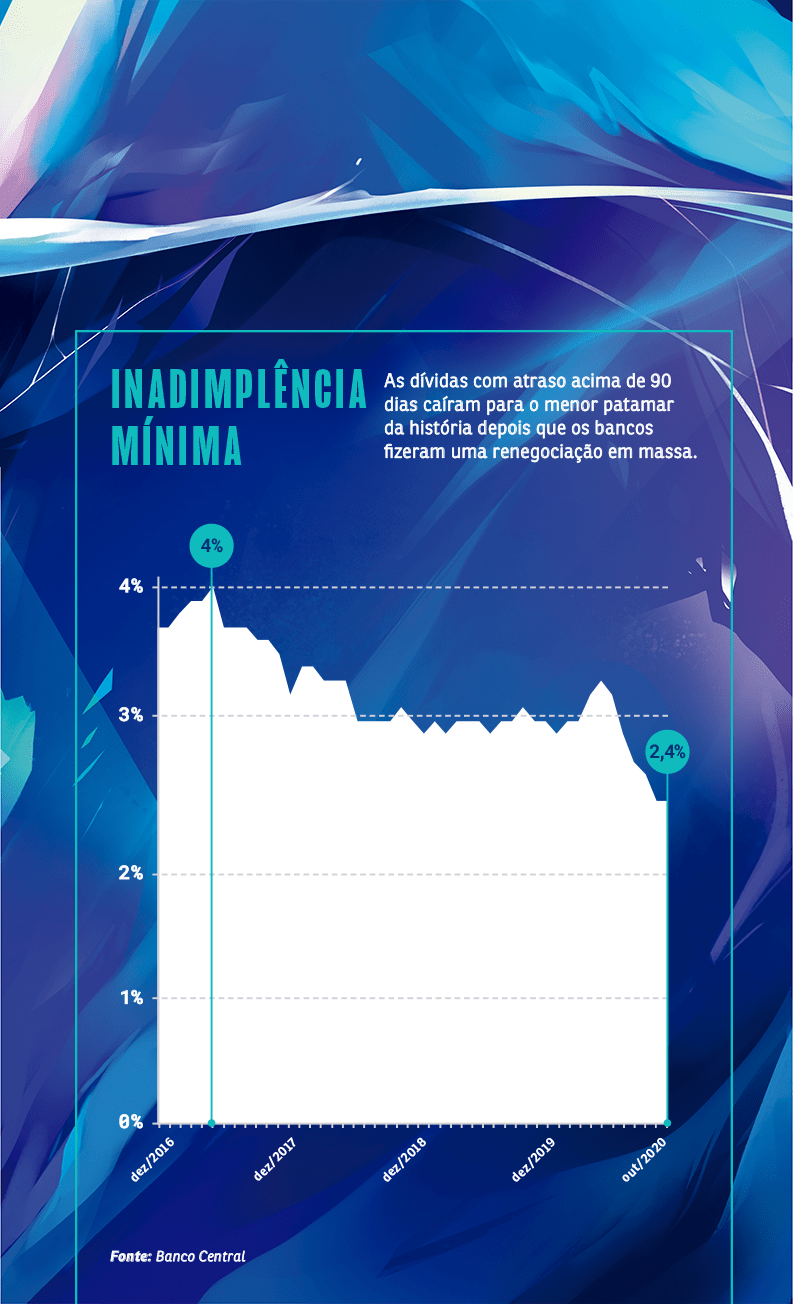

Quando boa parte da população brasileira perdeu renda, os bancos correram para dar mais prazo e renegociar as dívidas. E isso levou a inadimplência para o menor patamar da história. Agora, eles querem ser recompensados. Isso deve criar uma alta nos calotes, e pode colocar a economia em risco.

Texto: Tássia Kastner | Ilustração: Guilherme Ashtma | Design: Laís Zanocco | Edição: Alexandre Versignassi

Na média, o brasileiro nunca esteve com as contas tão no azul quanto agora. E isso em 2020, este ano que deixou milhões de desempregados e no qual até quem tem carteira assinada perdeu uma parte do salário.

O que temos é a menor taxa de inadimplência da história (só 2,4% de calotes). Mas ela não aconteceu por uma corrida para pagar os boletos em atraso nem para zerar de vez o cheque especial. Ela é o resultado do grande programa de renegociação de dívidas entre bancos e clientes, lá no início da pandemia. O total de créditos prorrogados somou R$ 900 bilhões, o que significa 25% de todos os empréstimos rolando no país.

Metade dessa bolada corresponde a dinheiro que as empresas devem, e foi assim que, apesar das portas fechadas, o número de pedidos de recuperação judicial e falências caiu. Em resumo: as contas estão em dia, mas elas não foram pagas, já houve essa pedalada nos vencimentos.

Tem mais, claro. O auxílio emergencial ajudou diversas famílias a manter as contas em dia, e aí entram os boletos de conta de luz e água. Também caiu o número de ações na Justiça por falta de pagamento de condomínio – aí, provavelmente, mais pelo fato de todo mundo ter cortado gastos com saídas e viagens.

Só que a benevolência dos bancos, assim como o auxílio do governo, tem data de validade: 31 de dezembro, que era quando, até o fechamento desta edição, se encerrava o decreto de calamidade pública – ainda pode haver algum tipo de prorrogação por conta da segunda onda de covid, claro.

Mas por isso resta a dúvida: o que vai acontecer com todas essas dívidas represadas quando 2021 chegar? Para entender, é preciso olhar alguns pontos do funcionamento do mercado de crédito e também para o que aconteceu em 2020 – por mais que você esteja careca de saber o que foi este ano.

Me dá um dinheiro aí

A decisão de emprestar dinheiro para alguém costuma ser simplificada em três Cs: a capacidade de pagamento (ou seja, a renda), o colateral (a garantia do empréstimo, como o imóvel no financiamento imobiliário) e o caráter (em outras palavras, se a pessoa realmente pretende devolver o que pegou emprestado). É com base nessas variáveis que o banco decide para quem dá crédito e qual taxa de juros vai cobrar.

Oferecer poucas garantias significa pagar mais juros. Por isso o crédito imobiliário é tão mais barato que o cheque especial, por exemplo – há uma casa ali de garantia. Ter uma renda baixa para o crédito em questão também aumenta o preço do empréstimo, já que o salário em si é uma espécie de garantia.

Já a variável caráter, tão abstrata, leva em consideração estar no cadastro de devedores ou atrasar contas com recorrência na instituição em questão.

Tendo isso em mente, dá para começar a entender quais os riscos de uma alta da inadimplência no próximo ano.

A capacidade de pagamento está diretamente ligada ao emprego. E isso é bem óbvio quando dito de forma isolada. Se você for demitido, vai ficar mais difícil pagar a fatura do cartão.

Só que é preciso multiplicar as faturas e outras contas para a magnitude da crise atual. A taxa de desemprego está em 14,6% e mais de 14 milhões de cidadãos procuram trabalho sem sucesso. São pessoas que estão com menos dinheiro no banco.

Se todas essas pessoas que perderam renda ao mesmo tempo deixam de pagar o que devem, isso cria um problemão para os bancos. Pense assim: eles até esperam que alguém entre você e seus vizinhos dê um calote. É do jogo. Mas eles não contam com uma coisa – que todos do prédio digam, ao mesmo tempo, que não vão poder pagar. Aí complica.

Bancos trabalham com uma reserva para cobrir inadimplência. E os grandes bancos do país até teriam como tapar um furo relativamente grande. Mas o resultado é que, dali para frente, será preciso emprestar menos para diminuir os riscos de perda.

Num cenário de inadimplência em cascata, cada vez menos gente consegue crédito para comprar e para empreender. Com menos consumo e menos empresas novas, cada vez mais gente perde o emprego. Isso retroalimenta a inadimplência, e o ciclo começa de novo. No fim, essa espiral destrutiva leva a economia ao colapso. É o que aconteceu nos EUA após a Crise de 1929, e o resultado foi a Grande Depressão.

Antes que tudo ruísse em 2020, o Banco Central deu uma ajuda financeira para que os bancos transformassem a alta quase certa na inadimplência em uma pedalada. Por períodos entre três e seis meses, clientes puderam deixar de pagar prestações e as parcelas adiadas foram para o final do contrato. O buraco dos calotes não abriu.

Fim do prazo

O ponto é que o prazo maior para pagar as dívidas ficou para trás e os boletos voltaram a vencer.

Pior: e quando o auxílio emergencial acabar; ele, que sustentou boa parte da população no pior da crise? A conta de luz ajuda a entender o que pode rolar.

Quando os R$ 600 do auxílio emergencial começaram a pingar nas contas dos brasileiros mais pobres, lá em abril e maio, o índice de atrasos nas contas de energia caiu. A Aneel (a agência reguladora do setor elétrico) chegou a falar em inadimplência negativa, que acontece quando clientes pagam mais do que devem no mês – são as faturas que estavam atrasadas e foram pagas junto com as do mês.

Em setembro, quando o auxílio foi reduzido para R$ 300, os atrasos voltaram a subir. Dados da Aneel, divulgados pela agência Reuters, apontaram que, entre 1° e 25 de setembro, a inadimplência no setor elétrico foi de 3,05%. Em agosto, o último mês em que o auxílio foi pago pelo valor maior, os atrasos estavam em 0,79%.

Então, juntando os dados dos bancos com essa leitura da conta de luz, dá para afirmar que, sim, em 2021 vai ter mais atraso. A questão é: quanto?

Dobro ou nada?

“Prever a inadimplência é como prever câmbio. Se fosse fácil, não tinha [calote], a gente consertava antes”, afirma João Dantas, diretor financeiro do BTG.

E ele é uma das raras pessoas que não acreditam em alguma alta digna de nota da inadimplência. O motivo é o baixo endividamento do brasileiro – as dívidas não chegam a comprometer 50% da renda de 12 meses; em países ricos, essa taxa ronda 100%.

Outro dado que mostra o menor risco de calotes é o quanto da renda mensal é comprometida com dívidas. Também segundo dados do Banco Central, essa taxa está em 21% – o consenso é que os débitos passam a preocupar quando consomem mais de 30% da renda.

Uma projeção mais pessimista é de Claudio Gallina, responsável pelo acompanhamento do setor bancário na Fitch Ratings. Para ele, a inadimplência deve praticamente dobrar no próximo ano. Ou seja, ela pode se aproximar dos 5%. E isso é mais que o ponto alto da curva do Banco Central, que você vê no gráfico da página 51.

Se parece improvável, não custa dizer que essa alta nos calotes já aparece, ainda que de forma tímida. É que a média das taxas de juros subiu em outubro (último dado disponível até o fechamento desta edição). E juro em alta é o jeito de o banco dizer que até te empresta dinheiro, mas acha que vai ser mais difícil receber de volta. Por isso, precisa cobrar mais caro.

A alta foi modesta, de 18,1% em setembro para 18,7% em outubro, mas disseminada por linhas de crédito para famílias e empresas.

Não é só o aumento nos juros que dificulta a busca por crédito. O foco voltou para as linhas com garantia, como crédito imobiliário, financiamento para a compra do carro ou consignado, que desconta as parcelas direto no contracheque, e costuma ir mais para quem tem renda garantida, como aposentados e funcionários públicos. Isso reduz o risco de calotes e também a quantidade de dinheiro que os bancos têm de separar para cobrir os buracos que vão se abrindo.

Há uma outra preocupação em evitar a inadimplência. Essa reserva para cobri-la reduz o lucro das instituições. Esse é o ponto de Gallina, da Fitch. Os bancos estão preparados, mas isso custa dinheiro, a rentabilidade cai e o investidor lá na bolsa detesta quando ganha menos.

Isso está devidamente impresso nas ações dos bancos brasileiros. Os grandes registram quedas na bolsa neste ano e em magnitude bem superior à do Ibovespa. Bradesco e Banco do Brasil caem mais de 30% no ano, Itaú e Santander, ao redor dos 15%. E o Ibovespa está apenas 5% abaixo do patamar em que virou de 2019 para o fatídico 2020 (com dados de 30 de novembro).

Aí é hora de correr atrás desse prejuízo, e o jeito de fazer isso é mostrar para o investidor que as coisas estão normalizando. Isso implica voltar a cobrar as dívidas.

Uma nova esperança

Apesar dessas pressões todas por uma bomba de inadimplência em 2021, não faltam economistas esperançosos. Otimistas até. Como, se o desemprego está lá em cima?

A questão é que o índice de desocupação tem uma peculiaridade. O IBGE leva em conta quem buscou trabalho e não achou. Se não procurou, a pessoa fica de fora da força de trabalho, mas não é desempregada.

Só que era pandemia e as pessoas não estavam saindo de casa; por isso, não eram consideradas desempregadas. Aí já viu. A taxa de desocupação recorde chegou agora, que as pessoas estão indo para a rua – bateu em 14,6%, e deve continuar a subir.

Mas os números que os especialistas vão olhar daqui para frente são outros, diz o economista-chefe da Genial Investimentos, José Márcio Camargo. Mesmo com o índice oficial de desemprego em alta, pelo motivo que você viu aqui, o número de pessoas ocupadas está aumentando.

Parece paradoxal, mas é um fato. De acordo com o IBGE, havia 81,7 milhões de pessoas ocupadas em setembro. Esse número aumentou para 84,1 milhões em outubro. Uma diferença de 2,6 milhões. Não menos importante: o país vem gerando vagas com carteira assinada (justamente as que são as mais difíceis de recuperar depois de crises).

Ou seja, mais gente está trabalhando de novo. Por isso os bancos veem uma luz no fim do túnel. E eles elencam outras métricas positivas. Dizem que as pessoas já estão conseguindo pagar as dívidas que voltaram a correr.

O Itaú, por exemplo, abriu os seguintes dados: R$ 53,5 bilhões em créditos concedidos pelo banco foram protelados. O que aconteceu? 68% desse crédito prorrogado voltou a vencer e está sendo pago em dia, enquanto 7% virou atraso. O restante ainda estava no prazo de carência no final de setembro, data dos dados mais recentes do banco. E foi mais ou menos o mesmo que disseram os executivos de outras instituições, como Bradesco e Caixa.

Além da recuperação do emprego, o mercado financeiro conta com a poupança feita ao longo do ano. Ela que ajudaria a manter as contas em dia de quem não conseguiu deixar o pior da crise para trás. Não é pouco. Só na caderneta estão mais de R$ 1 trilhão em dinheiro dos brasileiros.

Tudo certo, então? Talvez o aumento da ocupação e das reservas financeiras de quem pode juntar impeça mesmo a detonação da bomba da inadimplência. Mas, claro, o índice de calotes é só uma média. Se você estiver devendo, o fato de a média baixar não vai servir de consolo. No fim, você terá que combinar com os russos. E eles não pegam leve, você sabe.

Como disse João Dantas, do BTG Pactual: “Entre duas partes, eu conheço a sua situação e você conhece a minha. Não posso te dar prazo para sempre porque é empréstimo, não doação”.