O preço dos imóveis passou a subir num patamar que não era visto desde 2014. Entenda o papel dos juros baixos nessa história, e veja se vale mesmo a pena entrar nas novas modalidades de crédito imobiliário, indexadas pela inflação ou pelo rendimento da poupança. Spoiler: elas podem ser uma roubada.

Texto: Márcia Kedouk | Ilustração e design: Laís Zanocco | Edição: Tássia Kastner e Alexandre Versignassi

O barulho dos prédios em construção não para e a cada dia abre um novo estande de venda de apartamentos na planta. Dá até a impressão de que a economia está de vento em popa – o que definitivamente não ocorre no momento. Desemprego recorde e negócios ruindo? Nada disso parece ser capaz de frear as vendas, e menos ainda a escalada dos preços dos imóveis país afora. Mundo afora, na verdade.

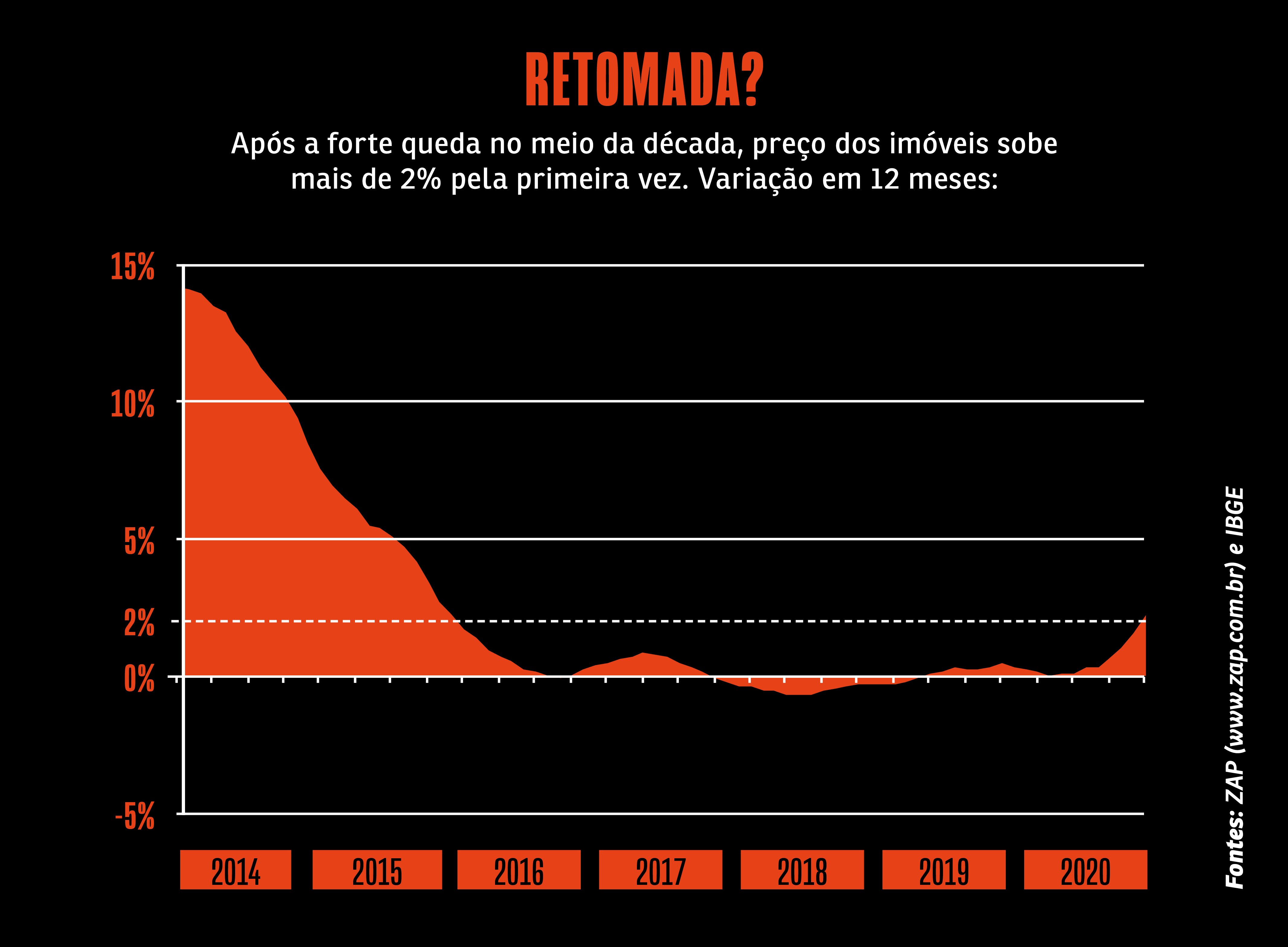

Foi em setembro que o preço dos imóveis residenciais à venda no Brasil subiu 0,53%, a maior alta mensal desde 2014. Em outubro, outros 0,43%, o que leva a uma valorização acumulada de 2,75% neste ano, segundo o índice FipeZap, que reúne dados de 50 cidades. É mais que a inflação, e um terço disso concentrado em dois meses só.

42 mil imóveis foram financiados com dinheiro da poupança em setembro, um salto de 55% na comparação com o mesmo mês de 2019, segundo a associação de crédito imobiliário Abecip. No acumulado do ano, o desempenho também impressiona: crescimento de 35%. Pandemia? O mercado imobiliário não viu.

E isso depois de o PIB ter desabado 9,7% no segundo trimestre. Foi o maior rombo da história. O desemprego bateu em 14% em setembro, outro recorde. Esse negócio de encolhimento econômico e aquecimento do setor imobiliário parece um delírio financeiro.

Mas faz sentido. A chave para entender essa história está nos instrumentos que os governos têm para reagir a uma crise.

O principal deles parece bastante banal. É cortar a taxa básica de juros da economia, a Selic. Isso torna o dinheiro mais barato. As pessoas conseguem gastar mais, e as empresas têm mais condições de tirar investimentos do papel. Segue o fio para entender como isso criou euforia no mercado imobiliário.

Nunca antes

É que a taxa Selic serve como a grande referência para as instituições financeiras decidirem quanto vão cobrar para emprestar dinheiro a você. E ela está em 2% ao ano, o que é muito, muito baixo para os padrões brasileiros.

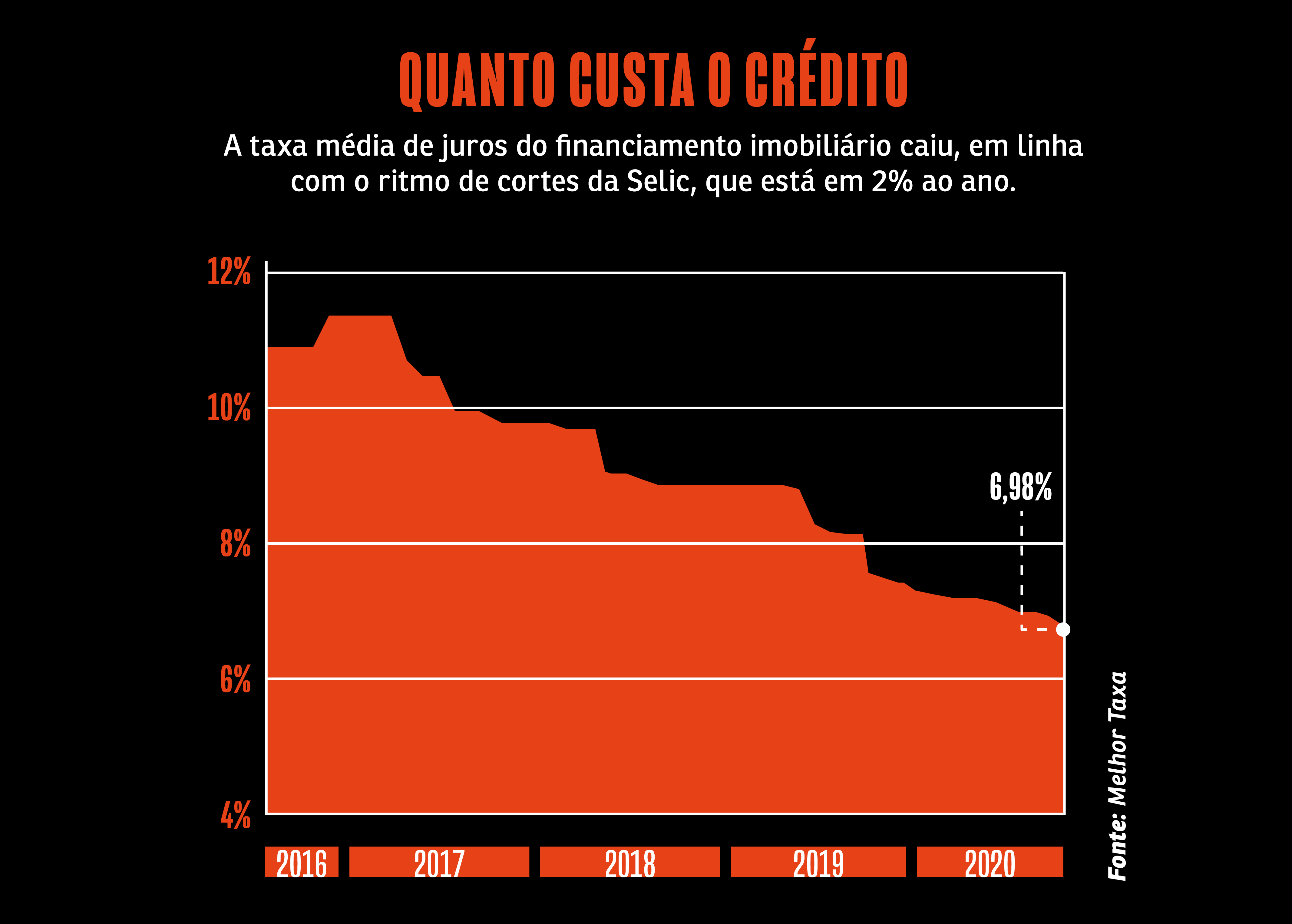

Portanto, com essa Selic fica mais barato pegar uma grana no banco e comprar a casa própria em prestações a perder de vista. Três anos atrás, quando a taxa estava em 13%, os juros do financiamento eram de 11%, segundo a plataforma Melhor Taxa.

Hoje, o crédito sai por mais ou menos 7% ao ano. Numa dívida de R$ 400 mil para pagar em 30 anos, essa diferença de 4 pontos percentuais significa um descontão de R$ 192 mil no total do financiamento. Nisso, o valor das prestações passa a caber no bolso de muito mais gente.

Se você tivesse contratado o financiamento de R$ 400 mil com juro de 11%, a parcela da casa própria começaria em R$ 4.600. Para suportar prestações assim, você precisa de uma renda de uns R$ 15 mil, porque os bancos limitam a fatia do salário que pode ficar comprometida com essa despesa. O mesmo financiamento a 7% ao ano teria a primeira prestação de R$ 3.370. E aí a renda mínima necessária cai para uns R$ 11 mil.

A Selic baixa também tira investidores da renda fixa em busca de ganhos maiores. O dinheiro pode ir para a bolsa de valores, mas também dá para transformá-lo em tijolo. Com o juro a 2%, uma aplicação que pague 100% do CDI (um valor semelhante ao da Selic) em 12 meses rende 1,65%, descontando o Imposto de Renda do período. Isso não cobre nem a inflação, que deve fechar 2020 em 2,99%. A poupança, então, perde de lavada. Mesmo isenta de tributação, remunera só 1,4% ao ano. Falando em português: aqueles R$ 500 mil em aplicações atreladas ao CDI viram R$ 8.250 por ano. Os da poupança, R$ 1.400.

Mas se você usar a grana para comprar um apartamento e alugar por 0,5% do valor dele, que é o padrão do mercado, vai embolsar R$ 30 mil em 12 meses. Opa! Claro, tem os gastos com a imobiliária, a manutenção do apê e o risco de ficar sem inquilino ou tomar um calote. Mas com a diferença de potencial de ganho (R$ 30 mil x R$ 8,2 mil), a conta começa a fazer sentido. E tem ainda a alta dos preços dos imóveis, que te ajuda na brincadeira. Se o seu apê se valorizar, já não são mais só R$ 30 mil em aluguel ao ano – esse valor pode subir também.

A última vez que o Brasil vendeu tanto imóvel quanto agora foi em 2014. Lá, o país caminhava a passos largos para um cenário de tanta bagunça econômica que, em vez de o juro cair para ajudar na travessia da crise, ele precisou subir. Juro alto é o maior inimigo do concreto armado. E o mercado imobiliário minguou.

Mas o enredo agora é outro. E não só no Brasil. “Muitos países, com a economia abalada pela crise da covid, mantiveram juros baixos e alguma política de assistência financeira”, afirma Eduardo Zylberstajn, pesquisador e coordenador do Índice FipeZap.

Nos Estados Unidos, os imóveis estão 5% mais caros em relação a 2019. Na Alemanha, 6,6%. No Reino Unido, rolou um miniboom imobiliário em julho: o Rightmove, principal portal do segmento de lá, registrou o maior número de acordos de venda em dez anos.

Os novos créditos

Seja lá fora, seja aqui, os bancos estão realmente empenhados em conceder crédito imobiliário. Como o próprio imóvel fica em garantia durante o financiamento, é a linha sonho de consumo de qualquer instituição financeira nos períodos de crise.

E eles criaram várias novas modalidades de emprestar dinheiro a quem busca casa própria. Quem começou com isso foi a Caixa. Em agosto do ano passado, o banco público lançou uma linha de crédito que tem uma parte do juro condicionado à inflação – hoje num patamar bem mais baixo que os dos juros imobiliários (2,99% X 7%). Depois, em fevereiro, o banco estatal anunciou um crédito com taxa fixa até o final do contrato. Aí veio o Itaú, em setembro, e divulgou uma opção atrelada ao rendimento da poupança. Vale a pena escolher uma delas? Depende.

Antes de começar a fazer as contas, tem uma verdade inconveniente que precisa ser dita: muita gente não consegue as menores taxas divulgadas. É que os bancos fazem uma análise de risco para saber quais são as chances de tomar um calote lá na frente. Quem tem histórico de bom pagador e relacionamento com a instituição leva vantagem. Ok, mas defina “relacionamento”.

Em alguns casos, significa manter uma conta na instituição e provavelmente fazer a portabilidade do salário para ela – esse já é o primeiro passo para reduzir o risco de inadimplência. Em outros, o pretendente precisa contratar algum produto ou serviço financeiro para conseguir determinada taxa. Por exemplo, um cartão de crédito. E cartão tem anuidade – precisa ver se, na ponta do lápis, vale a pena adicionar esse gasto. Os contratos também trazem outros valores embutidos, como os de seguros obrigatórios e tarifas de avaliação de imóveis. Junto com os juros do financiamento, isso tudo dá o Custo Efetivo Total. É ele que vai mostrar se vale a pena investir nessa relação com o banco ou se é melhor fazer a fila andar. Opções não faltam.

O empréstimo tradicionalzão para a compra da casa própria é aquele com um juro fixo mais a Taxa Referencial (TR), que está zerada desde 2017. A taxa média de juros praticada atualmente no mercado é de 7% ao ano. Já o crédito com taxa fixa da Caixa custa entre 8% e 9,75%.

Você dirá que o prefixado não vale a pena, já que esse custo é bem maior que os 7%. Ok, é mais caro. Mas a TR é uma caixa de pandora determinada pelo governo. Apesar de ficar historicamente próxima de zero ou zerada, ela pode sim variar. Não custa lembrar que entre 2015 e 2016, quando a Selic foi a 14%, a TR estava em 2%. O risco de a TR subir é baixo? Baixíssimo, mas não inexistente ao longo da eternidade de até 35 anos de um financiamento.

Já a nova modalidade do Itaú, que tem taxa de 3,99% mais a remuneração da poupança (hoje em 1,4%), fica em 5,39% ao ano. Daí a concluir que essa é a melhor são outros quinhentos. Porque a remuneração da caderneta funciona assim: quando a taxa básica de juros da economia está abaixo de 8,5%, a poupança paga 70% da Selic mais a TR. A expectativa do mercado é que a Selic vá a 4,55% em 2023 e a 7,25% em 2027. Nisso, os 5,39% ali virariam 7,18% no curto prazo; depois subiriam para 9%. E tem que torcer para a Selic não ultrapassar 8,5%, porque aí a poupança passa automaticamente a render 6% ao ano (mais TR). Significa que, nesse caso, os 5,39% que fizeram seus olhos brilhar se transformariam rapidamente em gordos 11% – bem mais do que os 7% do modelo convencional.

O financiamento atrelado à inflação, da Caixa, é ainda mais arriscado. Porque o IPCA oscila muito mais que a TR ou a poupança. As taxas anunciadas pela Caixa vão de 2,95% (para servidores que recebem salário no banco) a 4,95% mais a inflação. Considerando essa faixa maior e um IPCA de 3%, dá 7,95% ao ano. A expectativa do mercado é que esse índice fique por volta de 3,10% em 2021, suba para 3,50% em 2022 e caia um pouco para 3,25% em 2023. Se isso se confirmar, os 7,95% viram 8%, depois 8,45%, então 8,2%. Fuén.

“Contrato com taxa variável é para quem está disposto a correr riscos”, diz João da Rocha Lima Júnior, coordenador dos programas de Real Estate da Escola Politécnica da Universidade de São Paulo. “Para uma dívida de longo prazo, é melhor ser conservador.”

Bom, mas se o financiamento ficar caro diante das outras opções do mercado, dá para tentar barateá-lo. E os bancos têm todo interesse nisso.

Em busca dos clientes perdidos

Além da segurança do imóvel, os bancos também gostam do crédito imobiliário porque ele é uma relação de longo prazo. Ou era.

Em 2019, o número de pessoas que pediram para levar o financiamento para outro banco cresceu 200%, segundo o Banco Central. Quem efetivamente fez a migração conseguiu um desconto de 2,99 pontos percentuais. Saiu de uma taxa de 10% para uma de 7%.

A portabilidade em si é de graça, mas há gastos de cartório com o novo contrato. E o banco para onde a papelada vai ser transferida pode pedir uma nova avaliação do imóvel e cobrar tarifas de cadastro para abrir a conta. Essas taxas talvez deixem o negócio desvantajoso, ainda mais se o seu contrato estiver perto do fim.

Por isso, o melhor dos mundos é usar a portabilidade para negociar um desconto no banco no qual a dívida foi contratada. Chantagem do bem.

“Vivemos um momento sem precedentes no mercado financeiro, com maior concorrência e enorme pressão para reduzir os juros”, afirma Rafael Sasso, cofundador da Melhor Taxa. “As fintechs estão atraindo cada vez mais clientes e os bancos precisam do crédito imobiliário não só para captar, como também para fidelizar o consumidor, já que são contratos de décadas.”

E há chances de os financiamentos ficarem ainda mais baratos? Dificilmente. Nas atuais condições da economia, a Selic não deve cair mais – a inflação já começou a colocar as manguinhas de fora, e a única arma efetiva contra ela é aumentar os juros. Não custa lembrar: a previsão do mercado é que a Selic suba para perto de 7% em menos de dez anos. Como o banco empresta dinheiro para você por muito tempo, o custo do empréstimo nunca considera só a Selic atual, mas também como ela deve se comportar lá na frente.

O que ajuda o crédito imobiliário a não ficar mais caro já é o excesso de dinheiro nos cofres dos bancos. Tem grana saindo pela culatra da poupança, que é de onde vem a maior parte dos recursos para o crédito imobiliário – em parte por causa do auxílio emergencial, depositado ali, em parte pela tendência de poupar em momentos de crise. Desde março, a caderneta opera no azul, com depósitos superando os saques. A aplicação bateu todos os recordes de captação. De janeiro a setembro, o saldo positivo foi de R$ 137 bilhões. Só em maio, a captação bateu em R$ 37 bilhões, mais que o dobro de tudo o que foi depositado em 2019 inteiro.

Se esse dinheiro todo e os juros baixos serão responsáveis por uma decolada real do mercado imobiliário ou se tudo isso é só um voo de galinha, ninguém sabe. “Não acho que a gente tenha, hoje, condições de prever cenários diante de um momento tão atípico da economia”, afirma Lima Júnior, da USP. “O que há são várias hipóteses, constantemente revistas.” Mas uma coisa dá para afirmar: o terreno é fértil para quem busca por um bom negócio agora.