Vale a pena virar sócio da Apple, da Tesla, da Netflix, da Disney? Claro que vale. Mas o oba-oba das corretoras na hora de vender ações de empresas estrangeiras deixa de fora um detalhe: elas trazem certas armadilhas para as suas finanças. Aprenda a identificá-las e veja como investir no exterior com mais segurança.

Texto: Tássia Kastner, Monique Lima e Alexandre Versignassi | Ilustração: Estúdio Caxa | Design: Juliana Krauss

Até outro dia, investir em ações gringas era coisa para quem nunca viajou na classe econômica. Para comprá-las na bolsa brasileira, você precisava ter pelo menos R$ 1 milhão em investimentos. Essa restrição deixou de existir – desde outubro está liberado para todo mundo. E as corretoras, que não são bobas, estão oferecendo esses investimentos para as massas, já que nomes como Apple e Disney têm mais sex appeal, e atraem mais clientes, do que as Marfrigs e Usiminas da vida.

Bom, as ações gringas à venda por aqui não são exatamente ações. É que o mercado financeiro é um tanto regionalista, no mundo todo. Se a ação de uma empresa está listada nos EUA, só dá para comprar se você tiver conta numa corretora de lá. Mas aí o mercado financeiro, que também não é bobo, deu um jeitinho de driblar essa restrição. O pessoal faz o seguinte. Um banco brasileiro pega e compra tipo 1 milhão de ações do Google. E bota para vender na bolsa de outro país – no caso, do Brasil.

Mas o que está à venda, como dissemos, não são ações. São “recibos de ações”. Você compra um papelzinho que te torna dono da ação que o banco tem na conta dele (e o banco ganha um cascalho na operação). São vouchers, na prática. Um voucher de ação do Google, um voucher de ação da Coca-Cola… E o nome técnico de cada um deles é BDR – Brazilian Depositary Receipt. Então o que temos é um BDR do Google, um BDR da Coca-Cola.

Um BDR não precisa valer necessariamente uma ação inteira de cada uma dessas empresas. Ainda bem. Cada ação do Google na bolsa americana custa mais ou menos US$ 1.600. Isso dá R$ 9 mil – indigesto. Mas o banco consegue dar uma rebolada. Ele pode picotar os vouchers. Aí cada um deles passa a custar só uma fração do valor cheio. Qual fração? Depende. No caso do Google, o que está à venda na bolsa brasileira são BDRs que equivalem cada um a 1/150 de uma ação original. Nisso, você consegue virar sócio de Sergey Brin e Larry Page pelo preço de uma pizza: R$ 60.

Boa parte dos BDRs são negociados assim, cortadinhos. Um da Apple equivale a 1/10 da ação gringa, um do Facebook, 1/28. Não são só os bancos que decidem qual será essa picotada. É tudo uma conversa entre eles e a própria bolsa brasileira, que também ganha uma graninha com as negociações de BDRs. O plano da B3 é que todos sejam negociados por menos de R$ 200, já que a bolsa tem interesse em tornar esses papéis mais populares para gente como a gente, que só vê a classe executiva na hora de entrar no avião em direção aos assentos mais apertados.

Legal. Mas antes de decidir se é mesmo uma boa embarcar nessa, você precisa conhecer os riscos das ações gringas.

O preço real de uma ação

Hoje há mais BDRs na bolsa do que ações de empresas brasileiras. São 361 companhias locais, contra 671 BDRs – a grande maioria, de empresas americanas (555). Logo, dá para comprar tudo o que é empresa: Spotify, Zoom, 3M, Tiffany, American Airlines, Baidu, Alibaba, Mercado Livre (que é da Argentina, mas está listada na bolsa americana). A única restrição, aliás, é que toda empresa com BDR aqui, seja do país que for, precisa estar de alguma forma nos Estados Unidos. Se ela não tiver ações listadas por lá, precisa pelo menos ter recibos à venda nas bolsas americanas – os American Depositary Receipts, que são os BDRs deles (é assim que os gringos compram ações brasileiras, diga-se).

Bora encher a carteira de BDRs, então? Calma aí. Primeiro, porque ação gringa é igual arroz: tem o valor cotado em dólar. Se você entrar agora e o dólar cair para R$ 3, só nessa você já perdeu quase metade do que investiu, mesmo que a cotação da empresa suba alguma coisa. É como se a sua ação da Apple tivesse virado uma da OGX, do Eike Batista, só por causa do câmbio – uma variável macroeconômica que Tim Cook, o presidente da Apple, infelizmente não tem o poder de controlar.

O outro risco é aquele que qualquer ação traz. Um papel pode estar caro demais – aí existe o risco de perder dinheiro com ele quando vier uma correção.

Tudo começa por um conceito básico do mercado de ações: o preço real de uma ação. Ele não é o valor que pisca lá no home broker. As ações da Amazon, por exemplo, têm sido negociadas a US$ 3,2 mil a unidade. Mas isso não significa que ela seja mais cara que uma da Tesla, que custa US$ 415.

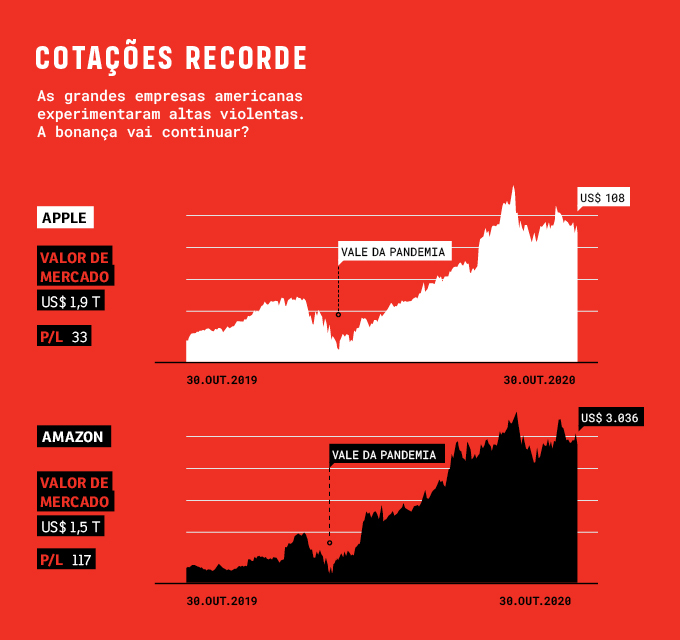

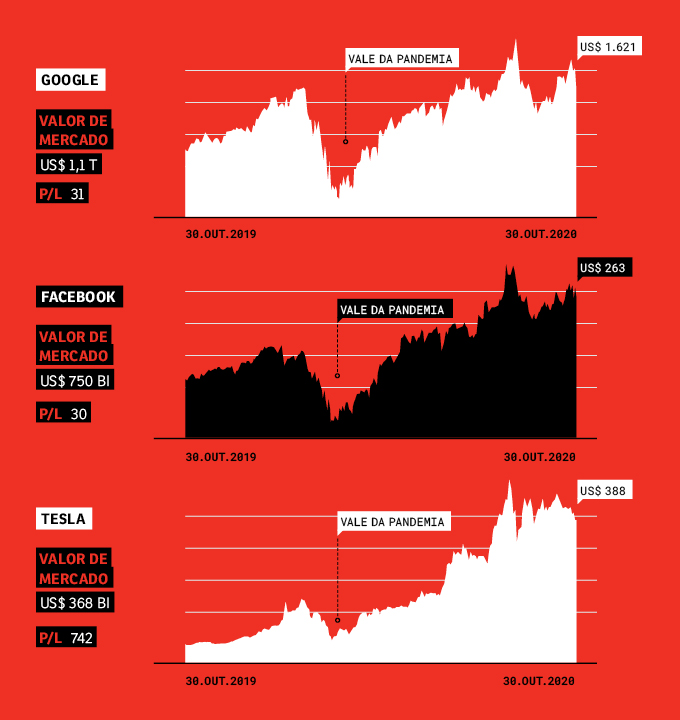

O segredo está em um indicador conhecido como P/L, o Preço sobre Lucro. O P/L, enfim, é a divisão do valor de mercado da empresa (o preço somado de todas as ações) pelo lucro dos últimos 12 meses. Esse número indica quantos anos do lucro atual você precisa juntar para chegar ao valor de mercado da companhia. No caso da Amazon, o P/L hoje é de 116. Tesla? 742 (veja quadro abaixo). Parece muito. E é muito. O da Apple é de 33. Os do Google e do Facebook também ficam nessa faixa. A média das 500 maiores empresas dos EUA é ainda menor: 25.

Esse não é o único indicador analisado por especialistas ao recomendar uma ação, mas trata-se de um belo ponto de partida. E quando uma empresa tem P/L alto demais, como os das nossas amiguinhas aqui em cima, analistas do mercado traçam dois cenários: 1) a empresa tem um potencial enorme de gerar ganhos no futuro e os investidores estão se antecipando e comprando ações hoje para lucrar com isso; 2) a empresa está cara e definitivamente não é hora de comprar ações dela.

Ou seja: não estamos dizendo aqui para não comprar essa ou aquela ação. A Tesla pode um dia ter lucros exorbitantes, e seu P/L ficará tão terráqueo quanto o da Apple, do Google e do Facebook. Idem para a Amazon. Mas não custa deixar a dica: o mercado americano está cheio de empresas com P/L exagerado. E comprar essas ações tende a ser uma aposta mais arriscada – você pode checar P/Ls de todas as empresas do mundo em sites como o Yahoo Finance e, em breve, no da Você S/A. Segue o bonde.

Liquidez: Hb20 X Ferrari

No Brasil, novos investimentos vêm em ondas, como o mar. E ganham torcida organizada no mundo dos youtubers de finanças e dos departamentos de marketing das corretoras.

Nesse indo e vindo infinito, vivemos a onda do Tesouro Direto, a dos COEs (Certificados de Operações Estruturadas), a dos fundos imobiliários e, mais recentemente, do day trade – que esmiuçamos aqui na última edição.

Agora as caixas de emails e redes sociais dos investidores estão sendo inundadas por propagandas de ações gringas. E nenhuma delas fala devidamente dos riscos envolvidos. Não há menções à exposição a tombos do dólar nem aos P/Ls elevados de parte das empresas mais populares. Muito menos a outro calcanhar de aquiles dos BDRs: a falta de liquidez.

Liquidez é aquilo que HB20 tem e que Ferrari não tem. Sempre vai haver comprador para HB20, um dos carros mais vendidos no país. Mas Ferrari é dose. Não vai ser fácil vender a sua no Webmotors. Não porque ela seja ruim, mas porque o mercado de Ferraris usadas tem liquidez baixa – sempre falta comprador. Se você quiser vender rápido, vai ter de oferecer um baita desconto.

Bom, Petrobras, Vale e praticamente qualquer outra empresa entre as 77 do Ibovespa são puro HB20. Centenas de milhares de pessoas e instituições compram e vendem as ações das maiores companhias do país todos os dias. Com os BDRs é diferente. Ainda há pouca gente nesse mercado. E isso é um problema.

Não existe uma Tabela Fipe de ações. O que aparece no home broker é o valor da última negociação, do último preço que um ser humano aceitou pagar pelo papel. Se você tem ações superlíquidas na mão, como as da Petrobras, e quiser vender é facinho: basta você pedir um centavo a menos por elas no home broker que vai chover comprador.

Com um BDR, não é por aí. Se você tiver BDRs do McDonald’s, por exemplo, e precisar vender, vai ter de dar um desconto maior (coisa de 15 centavos) em cada um. Parece pouco, mas é muito. Num mercado assim, você sempre acaba vendendo um pouco mais barato do que poderia se houvesse mais liquidez. A falta de comprador vira uma taxa invisível.

Para dar uma ideia melhor dessa falta de comprador: no primeiro dia em que investidores pequenos puderam comprar BDRs, rolaram 31,5 mil negócios, com um volume financeiro de R$ 150 milhões. Não dá nem para o começo. Nas ações brasileiras, são 3,5 milhões de negócios por dia. 100 vezes mais. E o volume financeiro diário fica na casa dos R$ 30 bilhões. 200 vezes mais.

Um jeito de driblar esse problema é comprar só os BDRs mais negociados. Apple, Google, Mercado Livre e Facebook são os mais líquidos hoje, com mais de mil negócios por dia. Isso é importante porque 136 dos 671 BDRs listados na nossa bolsa passaram mais de uma semana sem registrar qualquer negócio depois da abertura do mercado para o pequeno investidor. E 291 registraram menos de um negócio por dia. Entre os BDRs sem negócios estão os da Ferrari, hehe – nota: dá para ver no home broker quando rolaram as últimas compras e vendas de cada BDR.

Nada impede, enfim, que a liquidez de várias empresas aumente com uma eventual popularização dos BDRs. Até porque antes da liberação para os pequenos investidores, a danada da liquidez não era nem de Ferrari. Era de Kombi capotada.

O economista Henrique Castro, da FGV, apontou que eram registrados em média 600 negócios com BDRs. Nada, basicamente. Até porque boa parte de quem podia negociar BDRs (o pessoal com mais de R$ 1 milhão investidos) nem precisava delas – comprava as ações originais mesmo, via corretoras gringas. Aliás, você também pode fazer isso sem sair da classe econômica.

Direto na fonte

Investir parte do dinheiro no exterior era algo caro e burocrático. Não é mais. Hoje dá para abrir conta em corretoras americanas sem grandes dores de cabeça, e comprar as ações gringas direto da fonte. No caso, a Bolsa de Nova York (NYSE) e a Nasdaq, onde a maior parte delas está listada.

Esse foi um dos motivos que fizeram a Capital Research, uma casa de análise de investimentos, desaconselhar seus assinantes a comprar BDRs. “Não é um investimento necessariamente ruim. A questão é que existem alternativas mais vantajosas, como investir direto lá fora com alguma corretora estrangeira”, resumiu Felipe Silveira, analista da casa.

A grande vantagem de fazer isso é justamente contar com mais liquidez. Em sua terra natal, as ações americanas têm mais liquidez que cerveja em bloco de Carnaval. Vale o mesmo para as de outros países negociadas lá – caso do já mencionado Mercado Livre, e de empresas brasileiras listadas apenas nos EUA, como a PagSeguro e a XP. Além disso, o cardápio é maior. Não são “só” 671 companhias. Estamos falando de quase 7 mil empresas, fundos imobiliários e ETFs (vamos falar destes últimos mais adiante).

Ao menos duas corretoras sediadas lá fora atendem investidores brasileiros sem burocracia – e em português. Uma é a Avenue, fundada nos Estados Unidos por um brasileiro, e que diz já ter 155 mil clientes. Outra é a americana Passfolio, que atende em português, espanhol, chinês e coreano, e afirma contar com 10 mil investidores brasileiros. É uma tendência. O Bradesco mesmo comprou um banco na Flórida para ampliar suas ofertas de investimento.

A Avenue e a Passfolio têm algumas características em comum: conversão do câmbio dentro do aplicativo da corretora (com taxas, claro), custo zero para algumas transações (não todas) e relatórios para declaração de Imposto de Renda, para dar uma organizada na burocracia com a Receita Federal.

O serviço gratuito das duas tem uma desvantagem que nenhum investidor no Brasil adivinharia: as cotações das ações não são em tempo real, mas sim com atraso de 15 minutos. Isso atrapalha muito na hora de comprar e vender, já que você fica no escuro. E configura uma desvantagem em relação à compra de BDRs no Brasil, já que toda corretora aqui mostra o mercado em tempo real.

A Avenue até oferece uma versão sem delay para assinantes do seu plano “Premium”. Isso significa abrir mão da taxa zero de corretagem, e pagar de US$ 1 a US$ 8,60 a cada transação, a depender do montante envolvido em cada operação. Já a Passfolio só tem o serviço com delay mesmo – e taxa zero para compras acima de US$ 5.

Outro ponto. Uma ação do Google lá fora custa US$ 1.600, certo? Mas e aí? Isso significa, então, que você vai precisar de 9 mil contos para virar acionista? Não. É que nos EUA, hoje, dá para comprar basicamente qualquer fração de um papel. Trata-se de um desafio à física quântica do dinheiro, mas é assim que funciona. Se você tiver só um dólar, dá para colocar na carteira 0,0006 ação do Google – 6 décimos de milésimo de um papel.

Não é que essa possibilidade exista desde sempre. Esse mercado ultrafracionado surgiu em julho deste ano, quando uma corretora moderninha e polêmica, a Robinhood, passou a vender ações quebradas para seus jovens investidores com pouco dinheiro no bolso. Aí os concorrentes precisaram correr atrás e oferecer a mesma ferramenta. Só cuidado com o básico. Comprar US$ 1 em ações pagando US$ 1 de corretagem não é exatamente algo que vá te deixar rico.

Tem a parte do câmbio também. Assim como você não paga o dólar que aparece no Jornal Nacional quando vai à casa de câmbio, na corretora o valor também é outro – mais alto que o dólar comercial. O que todo mundo faz é cobrar um spread, uma margem de lucro para prestar o serviço. Na Passfolio e na Avenue esse extra fica na casa de 1,5%. Mais exatamente, 1,5% na ida e outros 1,5% na volta, já que uma hora na vida você vai ter de transformar seus dólares em reais para usar o dinheiro aqui no Brasilzão.

Mas as taxas são o de menos. Como já dissemos, o grande problema é a exposição ao dólar. Se a ação subir 30% em um ano, e a moeda americana cair 40%, você perde. E não se iluda: não é porque você comprou um BDR em reais que está protegido dessas flutuações. O preço dela sempre vai conter a variação do dólar. Vamos entrar mais a fundo nesse assunto agora.

Risco duplo

“Ah, mas ter dólar é sempre bom”, alguém poderia dizer. Calma. O real foi a moeda de país emergente que mais desvalorizou neste ano (40% frente às notas verdes). A sensação é que o dólar nunca mais voltará a custar R$ 3. Justamente por isso, o investidor médio de hoje entende que o dólar é sempre um aliado, nunca um rival dos investimentos.

Mas qual a chance de a moeda americana continuar subindo? Bom, ninguém faz a menor ideia. Diz o ditado que câmbio existe para ensinar humildade aos economistas, afinal. A gente poderia citar o boletim Focus do Banco Central, que ouve especialistas semanalmente. No final de outubro, eles diziam que o dólar terminaria o ano em R$ 5,45. Um mês antes, a projeção era de R$ 5,25. A gente também pode citar a estimativa do Santander. Eles dizem que o dólar pode bater R$ 6,70, caso o governo abandone o compromisso com o controle dos gastos públicos.

Empilhamos esse monte de projeções de propósito. Elas servem para reforçar que o dólar é imprevisível – seja para o alto, seja para baixo. Vamos às contas: se você tivesse comprado R$ 10 mil em ações da Apple há um ano, teria ganhado 55% na valorização do papel mais 40% na do dólar. Uau. Seus R$ 10 mil se transformaram em R$ 21,7 mil.

Mas aí você compra hoje, com o dólar por volta de R$ 5,50 e a ação da empresa da maçã a US$ 113. Para você conseguir o mesmo retorno de um ano atrás, com uma nova subida de 55% da Apple e outro pique de 40% no dólar, você precisaria torcer para a ação chegar a US$ 178 e o dólar, a R$ 8. Esse é um cenário possível? Até é.

Mas outra hipótese, igualmente dentro das leis da física financeira, é a economia brasileira voltar aos eixos e o dólar ir, tipo, a R$ 3,50. Vamos dizer que isso aconteceu e a ação da Apple subiu 55% de novo. Saldo final: perdeu,

playboy. Seus R$ 10 mil se transformam em R$ 6.665, mesmo com a Apple bombando loucamente. Se a Apple cair, lhe restará torcer por um dólar a R$ 20.

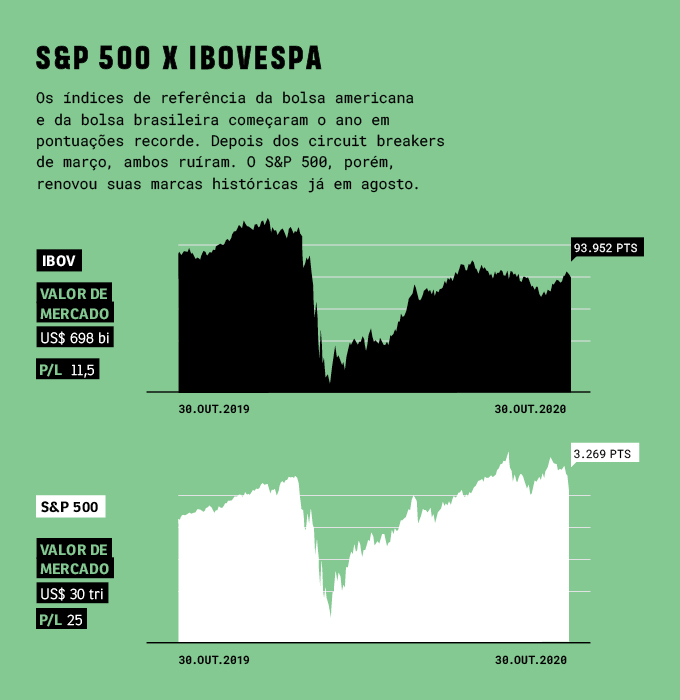

Uma cesta para cada ovo

Nada do que você leu significa que investir em ações gringas seja roubada. Não. O mercado financeiro dos Estados Unidos é o mais maduro do planeta. E é onde está boa parte da riqueza global. Para você ter uma ideia, toda a B3 vale 1,9% das duas bolsas americanas (NYSE e Nasdaq). São US$ 36 trilhões em Wall Street, contra US$ 698 bilhões na Rua 15 de Novembro, ali no centro de São Paulo, que abriga a nossa bolsa.

Não é só uma questão de riqueza. É uma questão de solidez institucional e de cultura financeira também. William Eid, professor de finanças da FGV, explica: “Embora questões políticas influenciem os investidores americanos, um presidente não vai levar nenhum índice para o buraco. Outro ponto é a cultura do país. Os americanos estão familiarizados com investimentos de longo prazo. Há mais confiança na renda variável.”

Essa confiança eleva a nossa amiga liquidez. Nisso, é mais difícil que uma empresa de grande porte de lá afunde de bobeira – (quase) sempre haverá investidores dispostos a comprar os papéis. E quando há muita gente comprando os preços sobem. Não que isso elimine o risco, mas ajuda.

O fato é que existem jeitos mais seguros e menos seguros de correr riscos. Dirigir uma moto é sempre perigoso. Com capacete, um pouco menos; sem capacete, em alta velocidade e costurando na estrada, danou-se. No mundo das finanças é a mesma coisa. Apostar em duas ou três ações é costurar a 180 km/h – sejam essas ações do Brasil, dos EUA ou do Nepal. Diversificar, por outro lado, é sempre um bom capacete. E o mercado oferece belas opções nessa linha. São os Exchange Traded Funds (ETFs).

O mais clássico deles, no mundo, é o ETF do índice S&P 500. Ele permite investir nas 500 maiores empresas americanas ao mesmo tempo. É como se fosse uma única ação, mas com 500 companhias dentro. Comprou um ETF, a US$ 100 que seja, comprou um pouquinho de cada uma dessas companhias. Bela pulverização.

Também há os ETFs voltados ao mercado brasileiro, que espalham o dinheiro do investidor entre todas as empresas do Índice Bovespa. E eles são ótimos. Mas não diluem o risco de forma tão interessante quanto um ETF de S&P 500.

Primeiro, porque são só 77 empresas no Ibovespa. Segundo, porque o mercado aqui é mais concentrado. As dez maiores empresas tomam conta de 45% do índice. A primeira colocada, que é a Vale, tem uma fatia de 10%. O resultado é fácil de calcular: o desempenho de todo o índice fica vinculado às cotações dessas empresas. Se alguma delas tem um dia ruim, o índice todo vai para o brejo. No S&P 500 isso só aconteceria em caso de hecatombe: além de haver 500 companhias ali, o top 10 do índice americano corresponde a somente 28%. E a maior fatia, que fica (adivinha…) com a Apple, é de 6,5%.

Uma alternativa de investimento que os especialistas entendem como segura, então, é a seguinte: investir metade do dinheiro destinado a ações num ETF do S&P 500, de modo a contar com a força da bolsa americana, e a outra metade em um do Ibovespa – para não deixar o seu patrimônio exposto demais à variação cambial.

Um exemplo prático. Vamos voltar no tempo para setembro de 2002. Digamos que você tenha pegado R$ 100 mil e dividido: R$ 50 mil num ETF de S&P 500 mais R$ 50 mil num ETF de Ibovespa. E deixou passar um bom tempo: mais de cinco anos.

Aí, em maio de 2008, você pega e dá uma olhada no seu saldo de S&P 500. Os R$ 50 mil terão virado R$ 39 mil. O que aconteceu? Bom, nesse meio-tempo, o S&P subiu 72%. Só que o dólar caiu pela metade. A moeda americana estava em R$ 3,80 em 2002. No longo caminho até 2008, ela foi a R$ 1,70. O tombo do dólar quebrou as suas pernas.

E os R$ 50 mil que você deixou no ETF do Ibovespa? Bom, o índice brasileiro subiu bem mais do que o americano entre 2002 e 2008: 650%. Com isso, e livre das intempéries cambiais, seus R$ 50 mil se transformaram em R$ 375 mil. Saldo final em 2008: R$ 414 mil, sendo que todo o ganho veio do Ibovespa. “Então era melhor ter deixado tudo no Brasil, pô.” Sim, você teria levantado R$ 700 mil. Mas não havia como prever.

Imagine agora que você não sacou esse lucro em 2008. Deixou tudo lá, do mesmo jeito, dividido entre S&P 500 e Ibovespa, por mais dez longos anos.

Pronto. Agora estamos em junho de 2018. Quanto o Ibovespa rendeu depois de uma década inteira? Rigorosamente zero. Já o S&P 500 foi bem mais feliz. Subiu 80%. Não se esqueça de que o S&P é em dólar. E que nesse meio-tempo a moeda americana mais do que dobrou de preço (117% de aumento, indo a R$ 3,70).

Resultado: aqueles R$ 38,7 mil em S&P 500 cresceram para R$ 151 mil. Enquanto isso, os R$ 375 mil que você tinha em Ibovespa ficaram na mesma. Saldo final em 2018: R$ 526 mil.

É isso. Nesses anos todos entre 2002 e 2018 você atravessou quedas pesadas do S&P 500 e do Ibovespa. Mais a montanha-russa do dólar. Mas o seu dinheiro ficou relativamente protegido dessa volatilidade toda. Enquanto o S&P 500 caía, lá atrás, o Ibov segurava as pontas; depois o jogo se inverteu, com o S&P te rendendo mais que o Ibov. E você seguiu ganhando. Menos do que levantaria se tivesse feito as apostas perfeitas, e concentrado toda a grana nesse ou naquele índice no momento exato? Claro. Mas não existe perfeição no mercado financeiro.

Hoje, com o dólar alto e o S&P 500 rondando seus recordes históricos, sua fatia em ETFs de S&P 500 estaria em mais ou menos R$ 280 mil, a de Ibovespa, em R$ 500 mil. R$ 700 mil de saldo. E agora? O que fazer com essa grana? Deixa tudo aqui ou nos EUA?

Você já sabe a resposta. Divida. Dilua os riscos. O seu eu do futuro vai agradecer. E agora, que esse mundo do mercado global é todo seu, você terá mais chances de deixá-lo contente.