Corretora com cartão de crédito. Fintech com corretora própria. Bancos de investimento indo para o varejo. Às vésperas do open banking, todos querem oferecer tudo. E isso é ótimo para você.

Texto: Tássia Kastner e Luciana Lima | Design: Tiago Araujo | Ilustração: Felipe Mayerle

Se você começou a usar serviços bancários antes dos anos 2010, lembra bem como era o esquema. O relacionamento começava na hora de abrir uma conta em um bancão específico para receber o salário todo mês – inevitavelmente Itaú, Bradesco, Santander, Banco do Brasil ou Caixa.

A partir daquele momento, o gerente começava a te vender todos os outros produtos para além da movimentação do dinheiro em uma conta-corrente. Cartão de crédito, empréstimo para comprar um carro e o seguro do carro, o financiamento imobiliário que também vem com seguro. Tem o seguro de vida – “vai que algo acontece, Deus me livre, mas como fica a sua família?”. E o plano de previdência privada, porque é preciso pensar na velhice. Apertou de grana, tem empréstimo pessoal pré-aprovado. Que tal um título de capitalização para concorrer a sorteios em dinheiro e me ajudar a bater a meta do mês?

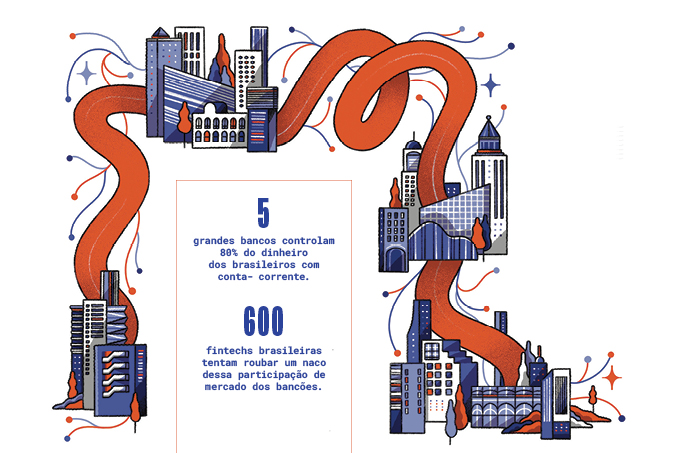

A lógica é bem simples: gerar a maior receita possível com um único cliente, seja com juros no crédito, seja em tarifas infinitas. E foi isso o que sustentou e ainda sustenta os lucros nababescos dos cinco grandes bancos brasileiros. Somados, eles deram quase R$ 30 bilhões só no primeiro semestre deste ano.

Dá para dizer que esse modelo de negócio só começou a ser desafiado quando a XP Investimentos adotou o discurso do “desbancarize seus investimentos”. E assim, pouco a pouco, a corretora foi roubando um naco da participação de mercado dos bancos – pelo menos em investimentos, com clientes trocando fundos DI e poupança no banco por Tesouro Direto e fundos multimercado.

Depois do pé na porta da XP, ter conta em corretora virou mantra. E aí veio outra pancada nos bancões: as fintechs de cartão de crédito sem anuidade, das contas digitais sem tarifas de manutenção e as de crédito pessoal com taxas de juros menos insidiosas. E ainda empresas de maquininha de cartão, de câmbio, de envio de dinheiro ao exterior. É um fato: para cada serviço de um grande banco, hoje há uma fintech oferecendo a mesma coisa a um custo menor.

E isso é mesmo uma estratégia de negócio: roubar nacos do lucro de uma empresa grande oferecendo algum dos serviços que ela vende, a um preço mais baixo e com menos burocracia. Tem até uma palavra em inglês para isso: unbundling (“desagregação”).

Ao longo desse tempo, as corretoras e fintechs miraram quase sempre no público jovem, que ainda não estava preso a algum banco tradicional. Em grande parte, deu certo. E cada vez mais gente foi aprendendo a gerenciar o dinheiro em mais de uma instituição. E o normal, principalmente para o povo millennial, passou a ser andar com cartão do Nubank (ou do Neon, ou algum de seus congêneres), uma conta na Rico (ou qualquer uma de suas pares). Bancão? Só para o débito automático (e olhe lá).

É legal vender para millennial, mas millennial é pobre. Quem tem dinheiro é o tio do millennial

Bruce Barbosa, sócio-fundador da casa de análise Nord Research

Mas esses dias podem estar contados. Ao que parece, as novas instituições querem virar bancão também. Por quê?

Simples. Vender um único produto e falar apenas com jovens moderninhos não dá dinheiro. É preciso ampliar a área de atuação.

“É legal vender para millennial, mas millennial é pobre. Quem tem dinheiro é o tio do millennial”, provoca Bruce Barbosa, sócio-fundador da casa de análise Nord Research.

Por isso, depois de pulverizar os serviços financeiros e encontrar um nicho de mercado, as instituições menores começaram a oferecer uma cartela mais ampla de serviços, mirando exatamente o que os grandes bancos sempre fizeram.

E agora elas também querem a fidelidade do cliente, claro. Não basta só que ele use o cartão de crédito, o importante é que ele use a conta para receber o salário, fique com o dinheiro depositado lá, pague boletos e contrate crédito ali no aplicativo. Tudo isso gera mais receita – e receita constante e previsível, o que é fundamental para os negócios.

Esse movimento acelerou tanto que a pergunta do título dessa reportagem é inevitável. E nós questionamos algumas fintechs e bancos digitais, claro. “Vocês querem ser bancão também?” A resposta foi um categórico não. Óbvio.

Porque a primeira imagem que vem à cabeça quando se fala em bancão é fila em agência, ser obrigado a pegar essa fila para resolver algum problema kafkiano, aplicativo ruim, gerente chato. E nenhuma empresa quer ter a própria marca associada a isso.

“A Neon quer oferecer um número cada vez maior de produtos para os clientes. Não é ser bancão, a gente não quer ter atendimento ruim, pesado”, resume Daniel Mazini, diretor de produtos da fintech.

Guilherme Vitollo, sócio-diretor para assuntos financeiros da consultoria Roland Berger, concorda. “Os bancos digitais vão dizer que não querem ser bancões. Eles querem a base de clientes [que os bancos tradicionais têm], mas não querem ser pesados.”

Por “pesado”, a palavra que você leu duas vezes nas últimas linhas, leia o ônus de ser bancão. Uma estrutura enorme e cara de agências, cultura burocrática, sistemas de processamento de dados antigos. Tudo que tem relação com papel e não com bites. E quando é caro para manter, a conta fica com o cliente.

Em suma, os novatos sonham com os bônus, jamais os ônus, do sistema financeiro.

O bônus almejado é se tornar um “one-stop-shop”: a grande loja de departamentos em que o cliente contrata todos os serviços que precisa, sem ir a um segundo ou terceiro ponto de venda. É nisso que o mercado tem investido.

Neon e Nubank compraram, cada um, uma corretora. Ou seja: as duas fintechs, que conseguiam oferecer basicamente serviços de conta e de crédito pessoal, passarão a vender também investimentos complexos.

O BTG e o Safra, bancos de investimentos que fizeram fama atendendo empresas e clientes de altíssima renda, lançaram seus bancos digitais de varejo, com os serviços financeiros do dia a dia. O anúncio do banco “popular” do BTG, por sinal, ocorre dois anos depois da chegada ao mercado da plataforma de investimentos para clientes com menos dinheiro.

No limite dessa história está o Inter, que colocou uma loja online dentro de seu aplicativo. Não que eles tenham criado um e-commerce próprio. Lá no app do Inter, o consumidor encontra links para sites tradicionais do varejo – Magazine Luiza, Casas Bahia, C&A. Quando você clica nesses links e compra alguma coisa nas varejistas, o banco te devolve um trocado de volta na conta-corrente (o chamado cash back), que vai de 1% a 7% do valor. E não precisa nem ser correntista do Inter, se você preferir eles mandam o dinheiro para outro banco.

O que o Inter ganha com isso? Uma comissão por ter ajudado a loja online na venda e a receita para processar a compra online, como se o app deles fosse a maquininha de cartão. Mas o mais importante, para eles, é a tentativa de virar um “one-stop-shop” no qual o consumidor compra qualquer coisa – não só o serviço bancário.

O caso mais simbólico desse movimento de consolidação é justamente a XP, que começou a desbancarização e agora criou um banco. Em julho, a corretora anunciou o primeiro produto, um cartão de crédito. E uma frase do diretor financeiro da corretora, Bruno Constantino, dá o tom da disputa de mercado.

“O objetivo é cortar o cordão umbilical do nosso cliente com o banco porque a gente vai conseguir oferecer todos os serviços. A gente vai agregando conta digital, pagamentos, débito”, disse em julho, em entrevista concedida a jornalistas.

Constantino deixa claro que essa briga não é só por um novo cliente: é pela exclusividade.

O Santander repete isso há anos. Para o banco, clientes correntistas são duas vezes mais rentáveis do que aqueles que usam apenas um cartão de crédito. Não é por causa da conta em si, mas porque eles usam mais o banco. Pagam boletos todos os meses, fazem o financiamento da casa e eventualmente escorregam no cheque especial. Com tudo na mão, o cliente vai usando o que precisa. É como ter o cartão de fidelidade da sorveteria e voltar até completar a cartelinha que dá direito a uma casquinha de graça. Obviamente ela não foi de graça.

Não se vá

Existe um motivo para o avanço dos nativos digitais sobre o mercado de investimentos. Com a queda da taxa de juros a 2%, não foi só a poupança dos grandes bancos que perdeu apelo. Antes, as fintechs atraíam novos usuários oferecendo rendimento de 100% da Selic para a grana que ficava na conta e ainda diziam que isso era mais que a caderneta. Era verdade, mas fazia sentido com o juro mais alto. Hoje isso já não faz mais brilhar os olhos de ninguém.

2020, afinal, foi o ano em que a bolsa brasileira alcançou a marca de mais de 3 milhões de investidores. É para renda variável que os pequenos poupadores passaram a olhar, e quem quiser fidelizar o cliente vai precisar oferecer esse serviço.

Diego Carneiro, professor da Fipecafi, diz que é isso que as fintechs estão mirando. “Existe um movimento de proteção por parte dessas fintechs: ‘eu preciso ampliar minha oferta de produtos para evitar que competidores me ameacem por esses flancos e roubem meus clientes.”

E os bancões querem virar fintechs

Quem começou primeiro a proteger flancos foram os grandes bancos. O Santander havia lançado em 2019 uma nova corretora, a Pi, apartada da estrutura principal do conglomerado. A ideia era que ela se comportasse como uma startup de investimentos e até concorresse com a corretora tradicional do banco. Mas a Pi nunca decolou, tampouco passou do estágio de oferta de investimentos de renda fixa e alguns fundos multimercado. A saída? Comprar uma corretora com cara de fintech e focada em ações: a Toro.

O Itaú também é bastante ilustrativo nessa reação. Primeiro comprou metade da XP, que vinha roubando seus clientes, depois abriu o próprio internet banking para a venda de fundos de investimento de concorrentes. Por fim, lançou o Íon, que vai funcionar como uma corretora independente – por enquanto, só para correntistas.

Todo esse movimento pode ser lido como um sinal de preparação para o open banking, que já existe em outros países, como o Reino Unido, e começa a ser adotado no Brasil. O calendário do Banco Central previa os primeiros passos no final de novembro, mas o prazo foi adiado para fevereiro.

Poliamor financeiro

A filosofia do open banking é a seguinte: o cliente é o dono das próprias informações financeiras, então pode compartilhá-las com quem quiser. É um cenário de poliamor financeiro, e conseguir reter um correntista será crucial.

A analogia mais usada para explicar o open banking é a da portabilidade de celular. Só que ele é ainda mais sofisticado – e é isso que deve dificultar a vida das instituições financeiras a partir de agora, sejam elas grandes ou pequenas.

Um exemplo: se irritou com o banco A que começou a cobrar anuidade no cartão? Não tem problema. Basta importar os dados financeiros no aplicativo do banco B e criar uma conta nova. Fazer um cadastro do zero, mandar documentos? Não precisa nada disso.

Com a sua autorização, o banco B saberá em segundos seus dados completos, renda, o limite de crédito do cartão e taxas de juros que te cobravam. E, se tudo der certo, te fará uma oferta melhor. E essa troca de dados é automática, pelo aplicativo mesmo, sem barreira, sem ligação caindo.

Mas esse é um cenário de insatisfação com a empresa. O ponto é que você pode gostar muito dos serviços do banco A, ser parte do fã-clube. De nada vai adiantar esse amor, conquistado às custas de muito marketing, se ele não tiver para vender aquele produto que você quer muito.

Tranquilo. Aí você vai no aplicativo do banco B, faz o mesmo processo de importar dados com um clique e contrata o que quer, sem deixar de ser correntista do banco A. Ótimo, todo mundo feliz, né?

Só que nisso a instituição B conseguiu te dar a primeira piscadinha – e vai começar aquele mesmo passo a passo que os bancos faziam antes. Vai mostrar para você que tem muitos outros serviços muito legais. “Então por que você não se muda para cá de uma vez?” É a versão descolada do gerente de banco dos anos 00.

Não é só uma versão mais descolada, na verdade. A grande vantagem é que agora o cliente pode comparar taxas, pagar mais barato pelos serviços, ser melhor atendido e ir embora se não gostar. Então, se todo mundo quiser virar bancão, ótimo. Com muita concorrência, seu banco, seja ele qual for, nem vai parecer banco.