Tudo sobre o Tesouro RendA+, o novo título público voltado à aposentadoria

Ele gera uma renda mensal por 20 anos. E oferece algo inédito no mercado: a possibilidade de travar juros (muito) acima da inflação até o final do século. Entenda a fórmula que permite isso. E veja se o investimento funciona para você.

Contar com a aposentadoria do INSS, sabemos todos, não é exatamente uma boa aposta. Para ter algo que dê para chamar de pé de meia, você terá de complementar o dinheiro do Estado no futuro. Ou fazer toda sua previdência no braço mesmo.

Planos de previdência privada são o caminho mais natural, mas tendem a custar caro. A alternativa mais barata são os investimentos de longuíssimo prazo. Principalmente o Tesouro IPCA+ (cujo nome técnico é NTN-B). Coloque R$ 100 mil num IPCA+2045 hoje, que paga a inflação mais juros de 6,40% ao ano*, e saque R$ 333 mil em valores de hoje quando o fim da Segunda Guerra Mundial tiver completado cem anos – a data de vencimento do título.

Mencionamos o “em valores de hoje” porque o nominal será maior. Se o IPCA médio tiver sido de 4% ao ano, serão R$ 943 mil. Se tiver sido de 20%, R$ 22 milhões. Mas esses números não significam nada. O que interessa é: seja qual for o valor nominal, será uma grana com poder de compra idêntico a R$ 333 mil reais de 2023. Daqui para a frente, então, vamos falar apenas em valores atuais, mesmo quando nos referirmos a um futuro distante.

Então. O IPCA+ deixou de ser o único meio disponível para quem deseja montar um plano pessoal de previdência via títulos públicos. Em janeiro, o Tesouro Direto lançou um primo dele, uma outra NTN-B. É o Tesouro RendA+.

A diferença é que você não recebe de volta o dinheiro investido de uma só vez, e, sim, em 240 vezes – uma por mês, ao longo de 20 anos. A coisa é mais complexa do que parece, no bom sentido. Não significa que você receberia aqueles R$ 333 mil divididos por 240 (ou seja, R$ 1.387 por mês). Aí seria chamar o investidor de palhaço – definitivamente não seria melhor ganhar esses R$ 1.387 por mês do que receber R$ 333 mil na mão, mesmo que as parcelas sejam corrigidas pela inflação (de novo: estamos falando só em valores de hoje).

A fórmula do RendA+ é outra – e de fato interessante para quem quer ter uma renda mensal extra nas últimas décadas da vida. A coisa funciona como se fosse um pacote de 240 NTN-Bs, cada uma com um vencimento diferente.

Vamos para um exemplo prático.

A fórmula do RendA+

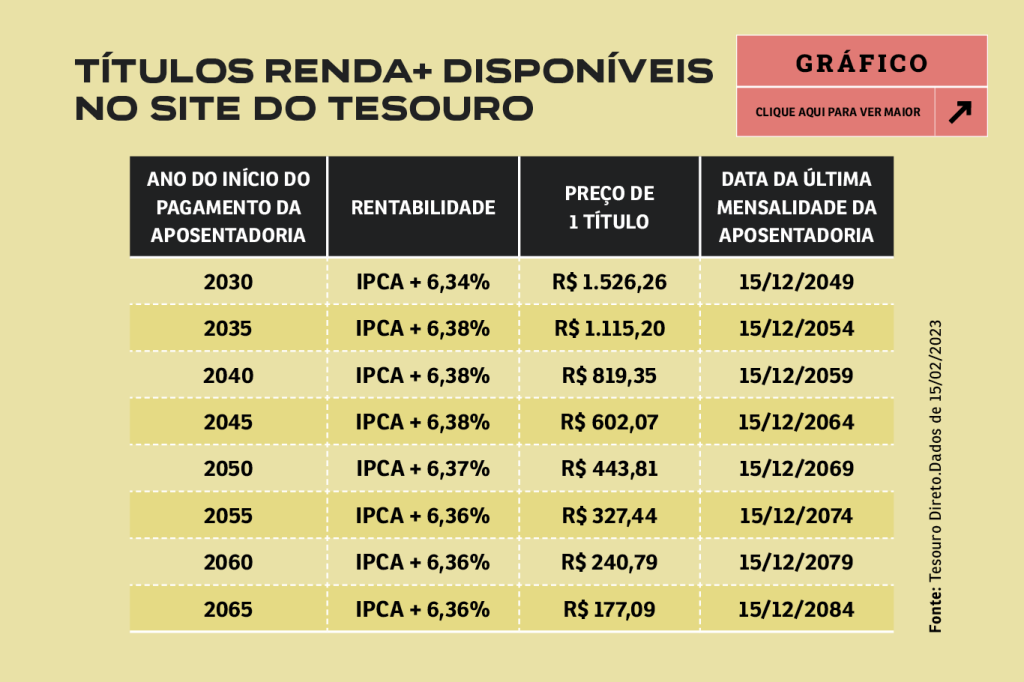

Vá ao site do Tesouro Direto e clique na aba “Títulos/Preços e Taxas”, que é onde você escolhe o título que quer comprar. Além do cardápio com os Tesouros Selic, IPCA+ e cia, vai aparecer lá embaixo o RendA+, com várias opções de data: 2030, 2035, 2040… 2065, e com juros no mesmo patamar das NTN-Bs convencionais (hoje, na casa dos 6%).

Esses anos, porém, não são os de vencimento, como acontece no IPCA+. São as “datas de conversão”. O vencimento real é outro. Se eu compro um RendA+ 2050, ele paga juros, na prática, até dezembro de 2069 (20 anos cheios além da data de conversão). Esse é o ano de vencimento real.

O 2050 que dá nome ao título sinaliza apenas quando que você começa a receber as mensalidades. O período total do investimento é 62 anos. Ou seja, sua rentabilidade anual acima da inflação contratada hoje (aqueles 6% do primeiro exemplo) será aplicada 62 vezes. Isso faz toda a diferença.

No dia 15 de fevereiro, o juro anual do RendA+2050 (vencimento em 2069) era de 6,34% – próximo ao do IPCA+2045. Coloque R$ 100 mil ali e você terá quanto? R$ 333 mil? R$ 500 mil? Não: R$ 908 mil, graças à magia que os juros compostos operam daqui até 2069.

A diferença é que você não recebe essa bolada de uma vez. Quando chega a data de conversão, o Tesouro calcula, grosso modo, quanto você ganharia se já estivéssemos no ano de 2069. Aí divide o total por 240, e esse será o valor das mensalidades. Nesse caso, cada uma será de R$ 3.785,37 brutos (antes dos 15% de IR).

“Grosso modo” porque a fórmula é mais intrincada, na verdade. A primeira mensalidade equivale aos juros compostos acumulados até janeiro de 2050. A segunda, aos juros até fevereiro de 2050 (dá um teco a mais)…. A ducentésima quadragésima, os compostos até dezembro de 2069 (uma bica a mais).

No papel, sua primeira mensalidade não seria de R$ 3.785, mas de R$ 2,3 mil. E a última, de R$ 7,8 mil. Mas estamos falando de aposentadoria, certo? Faria sentido você receber a melhor parte do bolo só beeem lá na frente? Claro que não.

O que o Tesouro faz, então, é calcular a soma dessas “mensalidades virtuais” – que neste caso vai dar R$ 908 mil e dividir por 240. Dá os R$ 3.785. Pronto. Agora todas as mensalidades serão idênticas. Os R$ 100 mil aplicados em 2023 convertem-se em R$ 908 mil “virtuais”, que serão a fonte para uma renda mensal fixa de R$ 3.785.

Fixa em valores de hoje, lógico. Se a inflação estiver em 1% ao mês lá em 2050 (toc, toc, toc), sua segunda parcela seria 1% maior que a primeira em valores nominais. A segunda, de acordo com o valor que usamos para a primeira no nosso exemplo, seria de R$ 3.822 – a correção vem mês a mês para manter o poder de compra da mensalidade original.

A fórmula foi inspirada num estudo dos economistas Robert C. Merton, professor do MIT e Nobel de Economia em 1997, e Arun Muralidhar, do fundo de investimentos AlphaEngine. A ideia deles era criar um título público do tipo “income only” (só renda). Ou seja, que não paga o principal investido numa data futura, como todo título faz (incluindo os que têm cupons semestrais). Paga, isso sim, em parcelas, mas com juros compostos embutidos, conforme explicamos aqui.

E o Tesouro abraçou o conceito. “O Brasil é o primeiro a fazer [esse produto] na prática. Vários outros países já estão nos procurando para entender como é que foi o desenvolvimento do título e como ele funciona”, diz Paulo Marques, coordenador de relacionamento do Tesouro Nacional.

Bom, para fazer as contas de quanto você receberia de fato lá na frente e aplicar a fórmula com exatidão, contamos com a ajuda do economista Liao Yu Chieh, professor do Insper.

Nada dura para sempre

Dá para ganhar mais em outros investimentos? Sempre dá. Você pode ser um Luiz Barsi da vida e garantir um zilhão por mês em dividendos de ações compradas na hora certa. Mas sempre há risco na bolsa. Garantir uma renda extra com a segurança que os títulos públicos trazem não é nada simples.

Cuidado com certas ilusões também. Hoje, o Tesouro Selic (e todos os outros investimentos que seguem a taxa do BC) estão uma maravilha, com juros reais, ou seja, acima da inflação, em gordos 8% – inflação de 5,77% versus juros de 13,75%.

Mas isso não dura para sempre. Quem diz é a história. Nos últimos 15 anos, a remuneração média da Selic foi de 9,54%, contra uma inflação de 6,07%. Isso dá um juro real de 3,47% – bem menor do que o RendA+ oferece hoje (acima de 6% – números de fevereiro).

Para ver a diferença, basta pegar a calculadora. Pegamos aqui. R$ 50 mil a 6% a.a. aplicados por 30 anos se transformam em R$ 301 mil. A 3,47%, R$ 141 mil. Pois é. O seu “eu do futuro” perde R$ 160 mil. Pegue um DeLorean e vá para 2050 perguntar se ele prefere receber 300k em parcelas ou 141k na bucha. É provável que ele escolha a alternativa número 1.

Só tem um detalhe… Os juros que o RendA+ paga hoje também não vão durar para sempre. Para travar uma taxa de 6% ao ano daqui até 2084 (o vencimento do título mais longo, com data de conversão em 2065) só colocando dinheiro hoje – ou em outras épocas de juro real absurdo, e elas são raras.

As NTN-Bs (todas elas, incluindo o RendA+) só estão sendo negociadas a juros fora da curva porque a Selic também está fora da curva. Elas até podem se dar ao luxo de pagar uma taxa real menor que a Selic atual. Mas ela não pode ser muito menor. Por isso que hoje, com o Tesouro Selic rendendo 8% em juro real, as NTN-Bs estão oferecendo mais de 6% para as próximas décadas.

Mas um dia a Selic cai. Não sabemos quanto, nem quando. A única certeza é a de que juros reais dessa magnitude são raros – seja no Brasil, que no momento é o campeão mundial nessa categoria, seja em qualquer outro país.

E quando a Selic cair, nosso amigo RendA+ estará pagando menos juros reais. Talvez 3%, talvez 2%. E ele será menos atraente do que é hoje. A dica, nesse caso, é simples. Se você optar por esse título de aposentadoria neste momento, comprando alguns deles agora, o ideal é fazer suas aplicações extras em momentos em que as NTN-Bs estejam pagando mais do que 3%.

Mas vale lembrar de novo. São momentos infrequentes. A última vez em que elas rendiam mais de 6% foi há sete anos, lá em 2016. Nesse meio tempo, os rendimentos passíveis de contratação caíram a menos de 3%. E só voltariam ao patamar mágico dos 6% agora. Ou seja: mesmo a dica “esperar o melhor momento” para fazer aplicações extras é traiçoeira. Talvez esses momentos cheguem. Talvez não. O certo é que, quanto menor for o juro contratado, menor será sua renda lá na frente, lógico.

Dá para resgatar?

Dá. A partir da compra, é preciso esperar 60 dias para poder vender o título – coisa que não existe com outros papéis do Tesouro, e serve justamente para reforçar a ideia de que se trata de algo voltado para a aposentadoria.

Daí em diante, ele funciona como um IPCA+ normal. Se a Selic cair forte nos próximos anos, um RendA+ comprado em 2023 vai valorizar bastante, tipo 200% em três anos, como aconteceu com títulos IPCA+ entre 2016 e 2019, num grande ciclo de baixa da Selic.

Por outro lado, se os juros do Banco Central subirem e você quiser fazer o saque antecipado, a chance de perder dinheiro é grande. Na dúvida, invista uma parcela que você sabe que não fará falta no futuro.

“Mas e se eu já estiver embolsando as mensalidades e quiser resgatar mesmo assim?” Também dá. Aí você deixa de receber as parcelas restantes. Como se trata de um ativo que faz pingar dinheiro na conta todo mês, ele terá um valor de mercado – não que você precise achar um comprador, claro, a venda rola igual à dos títulos normais, de forma automática, via corretora ou o site do Tesouro.

Mas há um belo incentivo para que você não se sinta tentado a vender: a isenção na taxa de custódia da B3. Isso contanto que o valor de aposentadoria recebido seja de até seis salários mínimos (do ano de vencimento, não os atuais R$ 1.320). Caso você tire uma bolada maior que essa mensalmente, vai pagar 0,10% sobre o que exceder esse limite de isenção.

Agora, no caso de resgate antecipado, há uma cobrança anual de 0,50% se ele acontecer mais de 20 anos antes da última parcela. Por exemplo, se você compra um RendA+ com vencimento (parcela derradeira) em 2049 e vende antes de 2030, vai pagar 0,50% sobre o total aplicado retroativo a cada ano em que teve o título na mão – com papéis normais, como o IPCA+, a cobrança é de 0,20%.

Ou seja: aquilo que era uma vantagem em relação aos outros títulos se converte em uma penalização. Se você vendê-lo entre 2030 e 2040, paga só 0,20%, a taxa normal. E se decidir vender a menos de 10 anos do vencimento, já recebendo as parcelas, paga 0,10%.

E o RendA+ também pode ter uma desvantagem em relação aos planos de previdência privada. Neles, você pode descontar um pedaço dos seus aportes na declaração completa do IR. No RendA+, não. Esse desconto, porém, só é vantajoso para quem aplica até 12% de sua renda em previdência privada. E tem a taxa de administração: ela tende a ficar entre 1% e 2% ao ano sobre o total aplicado, versus 0% para quem seguir no RendA+ até o final.

Outra diferença é que o RendA+ não é vitalício. São 20 anos e pronto. Mas se você quiser garantir uma renda mensal por um período maior, deve comprar diferentes títulos, com vencimentos distintos.

Mas e se o investidor morrer? O RendA+ vai fazer parte do espólio dele, como as demais aplicações. Os herdeiros podem liquidá-lo ou fazer a transferência de titularidade para si, e ir recebendo as parcelas até o vencimento.

Nota: você pode comprar cada título do RendA+ até o dia anterior ao início do recebimento da aposentadoria. Se quiser ter o benefício a partir de 2030, terá até 14 de janeiro de 2030 para comprar o Tesouro RendA+ 2030, cujo fluxo de pagamento se inicia no dia 15 – a diferença é que, a essa altura, o título estará mais caro do que hoje. Ou seja, a rentabilidade dele será bem mais baixa.

Mas, lembre-se: previdência não se planeja em cima da hora. O quanto antes você preparar o seu colchão para o futuro, melhor, seja com o investimento que for. Nessa seara, afinal, a frase “tempo é dinheiro” não é só um clichê vazio. É a realidade.