A ressaca dos IPOs na B3

Entre 2020 a 2021, a bolsa brasileira abriu a porta para 71 novas empresas. Hoje, apenas 13 delas operam no azul. Entenda por que tantas novatas afundaram – e como o mau desempenho desses negócios levou a dois anos sem novas ofertas de ações na B3.

Quando a última folha do calendário de 2023 cair, a bolsa brasileira terá fechado dois anos sem que nenhuma companhia tenha conseguido emplacar um IPO. É o maior período sem ofertas de ações desde 1988. E a seca é ainda mais simbólica porque marca uma espécie de avesso do que ocorreu nos dois anos anteriores. Entre 2020 e 2021, a tradicional campainha da B3, que marca a estreia de uma nova empresa no mercado, tocou 71 vezes.

Foram, de fato, dois biênios que parecem pertencer a eras geológicas distintas. Os anos de 2020 e 2021 garantiram com louvor um lugar de honra nos livros de história, com a pandemia mantendo boa parte da população dentro de casa. Para evitar um colapso econômico, governos e bancos centrais despejaram trilhões de dólares no sistema financeiro. Os juros foram ao chão no globo todo. Era um convite desesperado para que o consumo e a roda da economia continuassem a girar.

E ela girou. A sigla IPO (oferta pública inicial de ações, em inglês) entrou de vez para o vocabulário nacional. O agronegócio, a construção civil e a indústria petrolífera ganharam ainda mais importância dentro do mercado acionário brasileiro. Mas as estrelas foram as companhias que tinham uma história de inovação e tecnologia para contar. A B3 parecia, enfim, ter abraçado o século 21.

Teve de tudo um pouco: operadoras de fibra óptica (Brisanet), brechó virtual (Enjoei), classificados de serviços digitais (GetNinjas), plataformas de investimentos (TC) e até programas de fidelidade (Méliuz e Dotz).

O fluxo intenso em direção à bolsa é café pequeno perto do que ocorreu nos Estados Unidos. Lá o sino tocou 754 vezes, nove delas para brasileiros em Nova York: Inter, Arco, Pátria, Vitru, Vinci, Zenvia, Vtex, Vasta e Nubank.

Dois anos depois, veio a ressaca: a inflação começou a sair do controle com o excesso de dinheiro na economia, e os BCs tiveram que correr para tentar domá-la. Os juros voltaram a subir e a fonte de dinheiro, que parecia infinita, acabou secando. Daí os dois anos sem ouvir o som da campainha na B3.

Não há dúvida de que a alta de juros tem um papel nessa virada de chave. Aqui no Brasil, a Selic saiu de 2% para 13,75% em menos de dois anos. Nos EUA, os juros foram de zero a 5,50%, no maior patamar desde 2001.

“Era uma sensação de dinheiro sobrando, como se ele queimasse na mão. Você parecia obrigado a gastar e tentar buscar retorno”, aponta Matheus Terzia, gestor da Neo Investimentos.

Quem compra uma ação em IPO faz uma aposta. E quando 74% dessas apostas dão errado, é natural pensar se vale a pena continuar colocando fichas nesse cassino.

54 das 71 empresas listadas entre fevereiro de 2020 e setembro de 2021 acumulam perdas desde o IPO — 36 delas caem mais de 50%. Em alguns casos, o tombo é superior a 90%. E não dá para colocar a culpa “no mercado”. No mesmo período, o Ibovespa sobe 10,5%.

Isso sem falar nas empresas que saíram da bolsa logo após a estreia. A Mosaico (ex-MOSI3, dona do Buscapé) se fundiu com o Banco Pan (BPAN4); o birô de crédito Boa Vista (ex-BOAS3) foi comprada pela Equifax do Brasil; a Focus Energia (ex-POWE3) foi vendida para a Eneva (ENEV3); e banco Modal (ex-MODL3) agora é da XP.

Acontece que as empresas que mais caem são justamente as que foram mais celebradas: as “techs” brasileiras.

Techno-bolha

A maior parte das companhias que hoje acumulam um tombo homérico não virou abóbora logo na largada. Elas estrearam no positivo e só depois trocaram o sinal. Isso aconteceu, em parte, porque empresas de tecnologia são tidas como negócios em fase de crescimento, logo elas têm dívidas. Quando os juros subiram, o custo de pagar o débito foi junto, o que limita as expectativas de lucro.

Antes da virada nas taxas de juros, empresas como Locaweb (LWSA3) e Méliuz (CASH3) chegaram a acumular valorizações exponenciais, de 450% e 600%, respectivamente.

“Algumas performances tinham característica de bolha. Elas começaram a subir rápido em questão de semanas. Mas logo as receitas e lucro dessas empresas deixaram de justificar um valor de mercado tão grande”, avalia Ricardo Peretti, estrategista de ações da Santander Corretora.

Depois do pico, LWSA3 recuou 83%, e a CASH3 caiu 93%.

A empresa com pior desempenho desde o IPO é a Sequoia, que cai 96%. Com atuação dentro do setor logístico, a companhia viu os seus papéis subirem quase 20% no seu primeiro mês de negociação. A expectativa era a de que o e-commerce, inicialmente impulsionado pela pandemia, continuaria crescendo num ritmo forte. Mas não foi o que aconteceu.

O fim das restrições de isolamento levou a um reequilíbrio de forças entre mundo off e online. Com menos espaço para expansão, a empresa enfrentou problemas operacionais e, recentemente, realizou um aumento de capital de R$ 100 milhões para aliviar o caixa.

54 empresas listadas entre 2020 e 2021 estão com ações em queda.

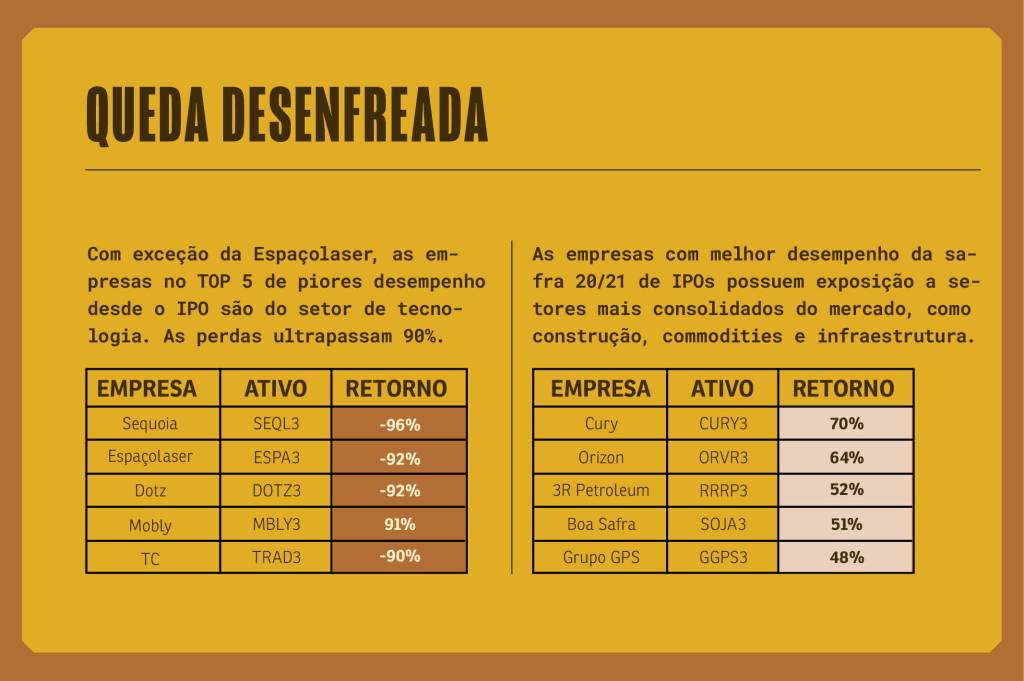

Entre as cinco empresas com pior desempenho nessa temporada de IPOs, quatro foram vendidas como companhias ligadas à tecnologia. Além da Sequoia (SEQL3), Dotz (DOTZ3), Mobly (MBLY3) e TC (TRAD3) estão entre as maiores quedas — a exceção é a rede de franquias de depilação Espaçolaser (ESPA3). O top 5 tem queda superior a 90%.

Uma parte considerável dessas foi alvo de críticas mesmo antes da oferta de ações, caso da plataforma de investimentos TC, o clube de compras de móveis Westwing (WEST3) e os classificados online GetNinjas (NINJ3).

A Westwing, que movimentou R$ 1,16 bilhão em seu IPO, e a GetNinjas, que captou R$ 482 milhões, possuem naturezas de negócio distintas, mas deixaram a mesma pulga atrás da orelha dos analistas: um valor de estreia com um crescimento futuro implícito muito acima do que as companhias haviam conseguido demonstrar até então.

Já o TC levantou R$ 607 milhões. Na época, a Suno Research chegou a apontar a dependência do desempenho do Ibovespa na captura de novos assinantes e problemas de membros do alto escalão com a CVM como riscos consideráveis ao negócio.

E em meio a um desempenho ruim, essas empresas têm tomado decisões consideradas prejudiciais ao investidor pessoa física.

A Méliuz (CASH3), por exemplo, realizou uma manobra para expulsá-los da base acionária.

Depois de um enorme salto nas ações nos meses pós-IPO, a companhia realizou um desdobramento de ações. Em pouco menos de um ano, CASH3 saiu de R$ 10 para R$ 35. A empresa então dividiu os seus papéis para deixá-los com valor de face mais baratos, o que ajuda a atrair mais investidores. Após a operação, cada ação voltou a valer menos de R$ 10.

Agora, em 2023, ela resolveu fazer o inverso. Tudo começou quando a ação caiu abaixo de R$ 1. As regras da bolsa vedam penny stocks: quando isso acontece, a empresa precisa fazer um agrupamento de ações.

A Méliuz avaliou que uma das razões para a desvalorização era o excesso de pessoas físicas negociando os seus papéis em lotes menores do que o padrão, de 100 ações. A solução encontrada pela companhia foi realizar um agrupamento, como mandava a B3. Mas ele foi feito em doses cavalares — e seguido de um desdobramento simultâneo.

Funcionou assim: primeiro, as ações foram agrupadas em uma proporção de 100 para 1. Quem tinha 100 ações passava a ter uma só, com o valor das 100 somadas. Mas quem tinha menos papéis ficou com duas opções: vendê-los ou comprar o que faltava para inteirar o valor. Se você detinha apenas 1 unidade de Méliuz, precisaria desembolsar R$ 88,11 para não ser expulso da base acionária.

Só que aí cada papel custava R$ 89, o que tende a reduzir muito o volume de negociação. Então, depois dessa “limpeza”, a companhia redividiu cada ação em 10, e a CASH3 voltou à bolsa valendo R$ 8,90.

A GetNinjas (NINJ3) também ganhou as manchetes por uma decisão controversa. No IPO, a companhia levantou R$ 482 milhões no mercado. Dois anos depois, a empresa anunciou que devolveria R$ 223 milhões que “sobraram” no caixa da empresa, de investimentos que foram planejados, mas não saíram do papel. A ação cai 77% desde a estreia.

De quem é a culpa

Depois que bateu a ressaca, uma parte dos analistas atribuiu às empresas a culpa do derretimento das ações. Elas teriam exagerado na hora de fixar o preço pelo qual desejavam vender os papéis. Só tem um problema: isso acontece o tempo todo. Se você tem uma empresa e planeja vender um pedaço dela, a ideia, claro, é embolsar o maior valor possível.

Aí cabe ao comprador avaliar se a ação vale aquele preço ou não. Esse é o jogo diário da bolsa de valores.

Para Peretti, do Santander, o erro de cálculo foi do investidor, que pagou um preço exorbitante nas estreias. E isso tem a ver com o fato de investidores terem comprado ações como se os juros fossem permanecer em 2% ao ano ad infinitum.

Ele cita o exemplo da Rede D’Or, o maior grupo de hospitais privados do país. As ações caem 55% desde dezembro de 2020. “A queda não foi por conta da qualidade de gestão, nem por liquidez ou escândalo. Foi simplesmente porque os tempos mudaram e o valor que se pagava com a Selic a 2% não se paga com ela a quase 14%”, afirma Peretti.

Empresas como a Petz (PETZ3), que cai 70% desde a sua estreia, e a Raízen (RAIZ4), que acumula perdas de 50%, fazem parte do mesmo grupo.

O problema disso é o seguinte: um investidor que comprar a ação agora pode se beneficiar das perspectivas futuras dessas companhias, mas quem comprou esses papéis no IPO talvez nunca recupere o prejuízo. É uma questão matemática. Veja o caso da Petz: a ação foi vendida no IPO a R$ 13,75, mas para voltar a esse valor, ela precisa subir 249%.

Dançando com a música

Das 71 debutantes dos anos 2020 e 2021, 13 continuam no azul. E há algo em comum entre elas: em geral, são companhias que atuam em segmentos tradicionais da economia — os destaques são as empresas do setor imobiliário, de petróleo e o agronegócio.

Com foco na construção de empreendimentos voltados para a baixa renda, os papéis CURY3 têm o melhor desempenho da safra — retorno de 70% desde setembro de 2020. Só em 2023 a alta é de 35%.

A companhia está bem posicionada para surfar a expansão do repaginado programa Minha Casa, Minha Vida. A Plano & Plano (PLPL3) é outra construtora com desempenho positivo e de olho no crescimento da demanda por habitações para as classes C e D, acumulando ganhos de 20% desde a estreia.

As petrolíferas independentes PetroReconcavo (RECV3; 31%) e 3R Petroleum (RRRP3; 52%) também se destacam, em parte porque surfaram com a alta sólida do petróleo no pós-pandemia, estendido pela guerra na Ucrânia. A Petrobras atingiu pico histórico de valor de mercado neste ano.

As empresas com melhor desempenho da safra 20/21 de IPOs possuem exposição a setores mais consolidados do mercado, como construção, commodities e infraestrutura.

Saindo das tradicionais indústrias de óleo e gás e de construção civil, a Orizon (ORVR3) é uma exceção entre as empresas que se deram bem pós-IPO. Ela é uma companhia num segmento novo de mercado, administração de aterros sanitários, e sem concorrentes na bolsa. Mesmo assim, acumula ganho de 65% desde a sua estreia.

Analistas atribuem a alta à previsibilidade na geração de caixa, já que a maior parte dos contratos são com o poder público e de longo prazo. E ainda pode contar com uma cereja extra no bolo: a empresa tem um acordo com a Compass, da Cosan, para a fabricação de biometano em seus aterros, uma linha extra de negócio.

Mais cedo ou mais tarde, a bolsa brasileira voltará a registrar IPOs. Natural. Uma economia sólida precisa do mercado de capitais para financiar a expansão de empresas, sejam elas de tecnologia ou da economia tradicional. Passado o susto, resta a lição de Warren Buffett: para uma boa estratégia de investimento, antes de tudo você precisa pagar barato pela ação.