Cinco small caps para ficar de olho

Veja por que analistas de ações recomendam STBP3, ALUP11, PNVL3, MOVI3 e SQIA3.

Pensou na bolsa, pensou no Ibovespa, o índice que reúne as ações mais importantes e mais negociadas. Mas o ecossistema da B3 é bem mais variado: a versão atual do Ibovespa conta com 87 empresas; a bolsa inteira, com 387.

Fora do radar da maioria dos investidores, companhias menores podem trazer boas oportunidades de investimento. Seus valores de mercado são relativamente baixos, o que representa um potencial de valorização em certos casos – especialmente em uma eventual reversão de cenário econômico nos próximos anos, com Selic em baixa e crescimento em alta.

Ao mesmo tempo, elas não deixam de trazer riscos maiores: há menos analistas cobrindo o dia a dia dessas empresas, e seus papéis têm menos liquidez (na hora de vender talvez você precise oferecê-las a um valor mais baixo que o normal para encontrar compradores).

Algumas dessas companhias do “circuito off Ibovespa” fazem parte de outro índice da bolsa: o Small Caps, composto por 139 empresas relevantes, mas com valor de mercado relativamente baixo – não muito acima de R$ 15 bilhões, algo irrisório perto dos R$ 465 bilhões da Petrobras ou dos R$ 240 bilhões do Itaú.

As mais negociadas dentre as pequenas fazem parte do Ibovespa também (caso de CVC e Locaweb, por exemplo, que constam nos dois índices). Aqui, fizemos uma seleção diferente. Apresentamos cinco empresas, de setores distintos, que estão no índice Small Caps, mas não no Ibovespa.

São companhias fora dos holofotes do noticiário, mas que se destacam em suas áreas de atuação. E, de acordo com bancos e corretoras, podem ser boas alternativas de investimento – ainda que, como tudo no mundo, nada seja garantido, claro. Vamos a elas:

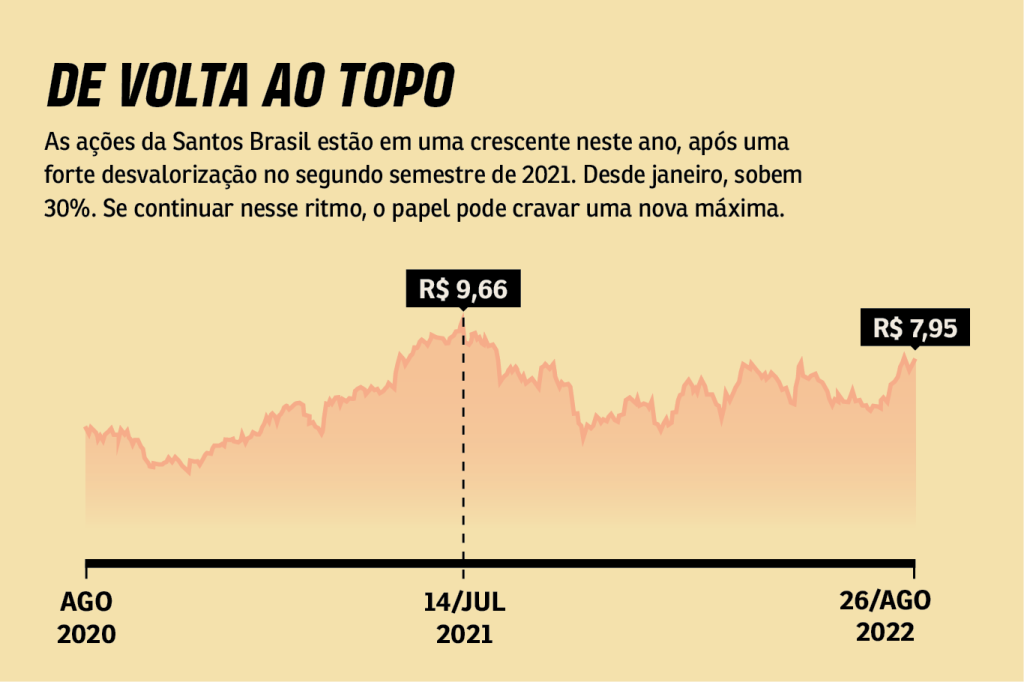

Santos Brasil

Entre as small caps mais recomendadas por analistas está a Santos Brasil (STBP3), a operadora do maior terminal de contêineres do porto de Santos, o Tecon Santos, até 2040.

A empresa é responsável por 16% de toda a movimentação de contêineres e cargas do país, gerando uma receita de R$ 1,7 bilhão em 2021 e um lucro de R$ 271,7 milhões.

Além da logística de contêineres nos portos de Santos, ela também opera terminais nos portos de Vila do Conde (PA) e Imbituba (SC), e oferece transporte de carga rodoviária e centros de distribuição aos seus clientes – são mais de 8 mil no momento.

Por enquanto, a empresa se beneficia da alta nos preços do frete via contêiner, que subiram com o início da pandemia e seguem num patamar elevado com as mais recentes conturbações logísticas, envolvendo os lockdowns na China e a guerra da Ucrânia.

Apesar de estar diretamente ligada à atividade econômica, que tem desacelerado, a utilização do porto de Santos segue estável nos últimos meses, na faixa dos 80% da capacidade total.

O grande risco é o Tecon Santos perder clientes para outros terminais do próprio porto de Santos. Segundo uma análise da XP, feita em junho, a Santos Brasil teve uma perda de participação de mercado de 0,6 ponto percentual entre abril e maio e de 3 pontos percentuais em relação a maio de 2021, indo a 42% do total que passa pelo porto paulista. A concorrente BTP também perdeu espaço, mas menos: de 38% para 37%. Já a DP World aumentou sua participação – de 19% para 20%.

Ainda assim, a XP recomenda a compra do papel, com preço-alvo de R$ 9, o que representa uma valorização de 28% sobre o preço do final de agosto.

Um dos fatores que tornam a empresa uma boa escolha, segundo os analistas, é o seu balanço patrimonial sólido. Ao fim do segundo trimestre de 2022, a Santos Brasil tinha uma dívida de R$ 339 milhões ante um caixa de R$ 1 bilhão.

“No curto prazo, também vemos a Santos Brasil sustentando margens saudáveis no negócio de terminais de contêineres, auxiliado por volumes resilientes em Santos”, escreveu a equipe do BTG Pactual em agosto. A ação foi uma das 10 small caps recomendadas pelo banco no mês.

A Ágora, do Bradesco, também trouxe o papel em sua carteira de small caps. Para a corretora, a ação está com um preço atrativo para compra (na faixa de R$ 7 em agosto, com um P/L de 17,39). O preço-alvo da Ágora é de R$ 13,00, o que significaria uma valorização de 85,7%.

P/L é a razão “preço sobre lucro” – divide-se o valor de mercado da empresa (o preço somado de todas as ações) pelo lucro que ela deu nos últimos 12 meses. Se a empresa vale R$ 10 bilhões, por exemplo, e lucrou R$ 2 bilhões, seu P/L é de 5. A média das empresas do Ibovespa, hoje, está em 6,5. Ou seja: 17,39 é algo relativamente alto, o que diminui o potencial de valorização. Para a Ágora, porém, isso não assusta.

“Estimamos que há oportunidades para renegociação de preços nos contratos atuais, o que pode permitir melhoria nos resultados de médio prazo”, escreveram os analistas em agosto.

O papel sobe 16% em 2022. Nos últimos 12 meses, ainda registra leve queda, de 1,81%.

Alupar

A Alupar (ALUP11) é uma small cap diferenciada. Ao contrário da maioria, ela paga dividendos regularmente e tem uma baixa alavancagem (sua dívida equivale a duas vezes o Ebitda – o lucro antes de impostos juros e outras despesas).

Isso porque ela é essencialmente uma empresa de transmissão de energia elétrica (93% da operação, o resto vem da geração). E a transmissão é a parte mais estável e previsível do setor, protegida das variações de demanda e dos preços da geração, o que permite uma distribuição mais farta dos lucros.

E haja previsibilidade. A Alupar tem concessões de 7.929 km de linhas de transmissão por pelo menos 30 anos. Há inclusive uma linha vitalícia na Colômbia.

Para este ano, a companhia anunciou o pagamento de R$ 1,23 por ação, um DY (dividend yield) de 4,30% considerando o valor do papel em meados de agosto – ou seja, a ação custava R$ 28,56, e o rendimento, de R$ 1,23, corresponde a 4,30% disso.

A métrica fica abaixo da média para o setor, que tradicionalmente distribui dividendos generosos. A gigante CPFL, por exemplo, prevê R$ 3,24 de dividendos este ano – DY de 9%. A Copel vai distribuir R$ 0,518 por ação preferencial, um DY de 7%.

A diferença tem raízes lá atrás. Em leilões da Aneel entre 2016 e 2016, a Alupar arrematou oito lotes por R$ 5,7 bilhões, o que pesou o caixa. Mas a tendência é que passe a sobrar cada vez mais dinheiro para o acionista. Segundo a Ágora, a Alupar deve aumentar o seu DY para 5% a 6% até 2023.

Analistas da corretora também destacam a participação da Alupar em uma linha de transmissão que liga Roraima à rede principal do Brasil. O investimento total estimado é de R$ 2,4 bilhões, e o início das operações está previsto para 2025.

Já o Santander espera que a companhia siga crescendo na parte da geração, com o investimento em parques de energia solar.

A Selic em alta, vale lembrar, não tem ajudado a companhia. Mesmo com a dívida sob controle, a Alupar está em fase de investimentos – e os juros altos aumentam o preço do dinheiro. No segundo trimestre deste ano, o lucro líquido da Alupar caiu 45,8% na comparação anual para R$ 180 milhões, com o impacto de taxas maiores nos custos de capital. O eventual início de um ciclo de baixa nos juros, esperado para 2023, teria um efeito oposto, claro.

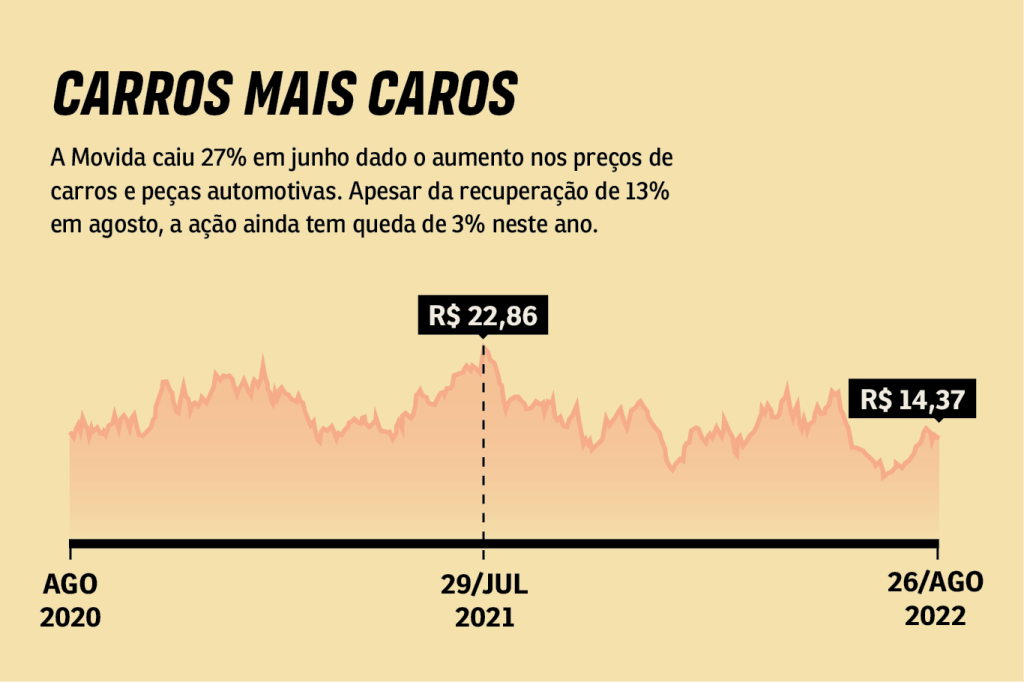

Movida

A Movida (MOVI3) é um exemplo de crescimento exponencial. Apenas 16 anos após sua fundação, ela se tornou a segunda maior empresa do setor de locação, com 22% do mercado. Está atrás apenas da gigante Localiza, que ficou com 61% ao absorver a Unidas.

Hoje, os principais business da Movida são: locação de veículos, onde também entram os serviços de assinatura de carros, e gestão de frotas terceirizadas. Para isso, conta com 207 mil carros, 54% a mais na comparação com 2021.

Na locação, um carro gera, em média, R$ 3 mil por mês. Nas frotas terceirizadas, a receita bruta por veículo é menor, de R$ 1,9 mil. Tudo isso, porém, tem custos altos.

No segundo trimestre, os custos com o segmento de locação de carros da Movida somaram R$ 248 milhões, um aumento de 72% em relação ao mesmo período de 2021.

A explicação para o salto está no encarecimento de automóveis e peças, por conta da quebra nas cadeias de produção mundo afora desde o início da pandemia. O problema é grave: empresas consideram que deve levar anos até o fluxo normalizar. Ou seja, os carros, “matéria-prima” dos serviços da Movida, não devem baratear tão cedo.

Por outro lado, a Movida também vende automóveis. No segundo trimestre de 2022, ela bateu o recorde de 18.474 carros vendidos, com um ticket médio de R$ 66,6 mil, versus R$ 54,7 mil no mesmo período do ano passado (uma alta de 18% nesse quesito, maior que a inflação do período, que foi de 12%). Mesmo assim, o custo para renovar a frota também sobe, e seguirá pressionando a margem até que a situação das cadeias globais de produção melhorem.

Por enquanto, XP e BTG recomendam a compra do papel, que veem a um preço atrativo, mas reiteram que o investidor deve estar atento aos aumentos de custos.

Panvel

O Grupo Panvel (PVLN3) vai além da rede de farmácia, de grande presença no Rio Grande Sul. Ele também compreende uma distribuidora de medicamentos e produtos de higiene e beleza (a Dimed) e um laboratório próprio que fabrica cosméticos, alimentos e suplementos alimentares (o Lifar).

O grupo nasceu da união de duas redes de farmácias gaúchas, a Panitz e a Velgos, em 1973. Nos anos 1980, começou a expansão para fora do estado de origem, em Santa Catarina. Mais tarde vieram as primeiras lojas no Paraná e, em 2016, na cidade de São Paulo. Hoje, são 538 lojas, três centros de distribuição e um parque industrial.

No Sul, a rede de farmácias tem 11,9% de market share, à frente dos pesos pesados, como a RaiaDrogasil, que tem 9,34% de participação na região e 14,4% no mercado brasileiro, com 2,5 mil lojas.

A avaliação do Itaú é que, neste mercado bastante competitivo, a Panvel fica em desvantagem pelo tamanho, já que a concorrência é mais capitalizada.

Por outro lado, a Ágora ressalta que a empresa gaúcha está bem descontada em relação à RaiaDrogasil (P/L de 22,6 versus 43).

E a vantagem de se ter uma empresa de saúde na carteira é a proteção contra a inflação, já que remédios são itens de primeira necessidade. Suportam repasses sem que a demanda caia. O risco é a queda do poder de consumo comprimir as margens e derrubar as vendas dos itens menos essenciais – higiene e beleza, que, no caso da Panvel, representam 32% do faturamento.

A diversificação do modelo de negócio da Panvel, no fim das contas, é seu grande ponto positivo. A rede tem uma linha de produtos próprios, com mais de 950 itens, dos quais um terço é fabricado em casa, pela Lifar. No segundo trimestre, os produtos com a marca Panvel representaram 6,4% das vendas.

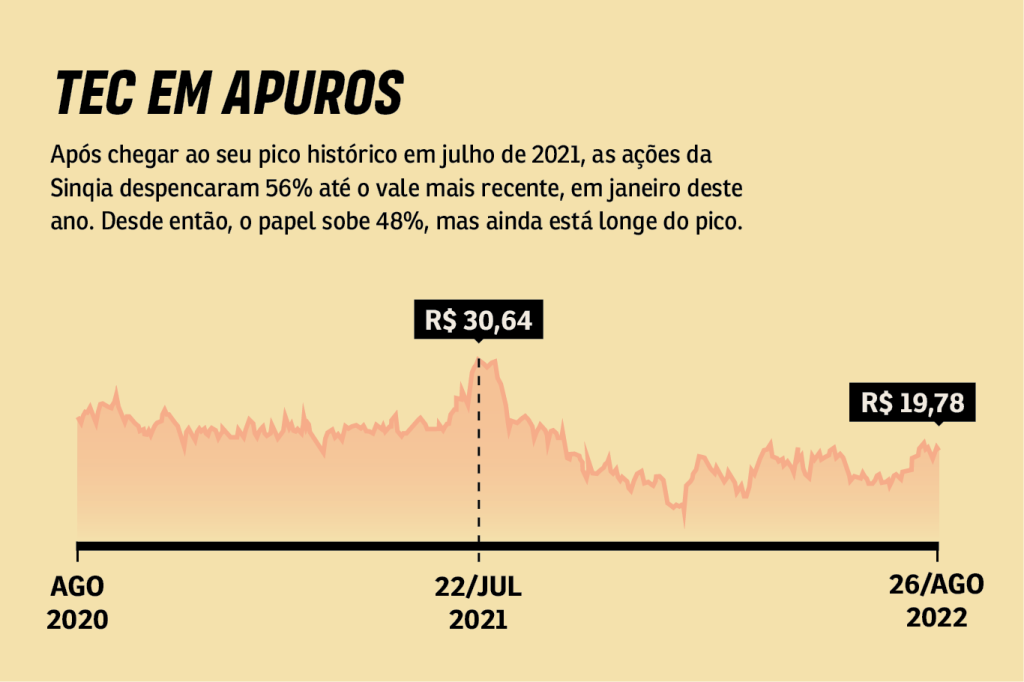

Sinqia

A mais cara das small caps das carteiras que circulam pelos grandes bancos é a Sinqia (SQIA3), uma empresa de tecnologia, com um P/L digno do setor. Seu valor de mercado é 54,07 vezes maior que o seu lucro anual. Algo fora dos padrões atuais da B3, e acima inclusive de outras empresas de software da bolsa: a Neogrid tem um P/L de 43,59; a Totvs, de 44.

O core business da Sinqia é a venda de softwares financeiros. Ela monta programas de acordo com a necessidade das companhias que a contratam, que podem ser bancos, fintechs, gestoras de investimento, consórcios, fundos, cooperativas de crédito. Segundo a empresa, são 700 clientes.

E o crescimento não é só fruto da descentralização do sistema financeiro, com novas empresas precisando de soluções de tecnologia. A Sinqia fez 23 aquisições desde que abriu capital, em 2013. A mais recente foi a Lote45, em janeiro deste ano, por R$ 79,5 milhões. A compra representa uma diversificação na Sinqia, já que a Lote45 é uma empresa que gere recursos de terceiros, oferecendo consultoria financeira e gestão de risco.

Em entrevista ao Valor Econômico, em junho, os executivos da empresa disseram que há R$ 200 milhões em caixa separados para novas aquisições, que devem ser feitas no segundo semestre deste ano.

“Esperamos que a empresa acelere seu crescimento orgânico e expanda as margens à medida que as companhias adquiridas recentemente aumentem sua participação nas receitas gerais nos próximos anos”, disseram os analistas do BTG em um relatório de agosto. Segundo eles, o preço das ações da Sinqia está com um desconto excessivo, mesmo com o P/L gordinho deste momento.