O dilema das casas de análise

Elas surgiram para dar recomendações isentas a investidores. Agora, diversificam seus negócios e estão cada vez mais dependentes dos grandes bancos e corretoras. Ainda vale a pena pagar pelos serviços delas?

Quando em 2014 a Empiricus publicou o texto chamado “O fim do Brasil”, criou-se uma comoção. O que surgiu como uma peça publicitária com tintas sensacionalistas se tornou um manifesto político, graças a um timing perfeito: era véspera da eleição que deu um segundo mandato a Dilma Rousseff, e a economia brasileira já caminhava para uma recessão. A bolsa acumulava 30% de queda desde 2010 e o dólar rompia pela primeira vez a barreira dos R$ 2.

Felipe Miranda, fundador da Empiricus, afirmava naquela sua carta ter recomendado em 2013 a compra de dólares (isso quando ele ainda era negociado a R$ 1,90) e a venda de ações da Petrobras (antes do colapso causado pela Lava Jato e pelo tombo nos preços do petróleo). Ou seja, os clientes da Empiricus estavam ganhando dinheiro no período mais duro da crise econômica brasileira.

Assim, a empresa abriu de foice um mercado novo no país: o das casas independentes de análise de investimentos. A Empiricus precisava convencer investidores a pagar por recomendações, um serviço que bancos e corretoras prestavam de graça. Era algo que ela vinha tentando desde 2010, quando decidiu importar o modelo de negócio dos EUA, mas tratava-se de uma tarefa tão inglória quanto desbravar uma floresta usando uma faca de serrinha.

Isso até a carta de Felipe “decretar” o fim do Brasil. Ali a Empiricus conseguiu riscar no chão a linha que separaria o conteúdo gratuito do pago. Nenhuma instituição financeira ousaria ser tão eloquente ao defender a compra de dólares ou a venda de ações da Petrobras, uma recomendação com o poder de atacar frontalmente o governo. A Empiricus, sim. E quem fosse cliente poderia lucrar com isso.

Foi nessa toada que a companhia alcançou 450 mil assinantes e ainda abriu caminho para os concorrentes que vieram depois. O mercado de casas de análise independentes se firmava.

Segundo a Apimec (Associação dos Analistas e Profissionais de Investimento do Mercado de Capitais), existem hoje 68 empresas classificadas como analistas de investimentos independentes, contra 43 casas ligadas a bancos e corretoras. Só que, das independentes, pouco mais de 10 atuam de fato como casas de análise, que vendem relatórios. O resto da conta da Apimec inclui, em geral, uma massaroca de empresas com robôs para operar em day trade e outros serviços financeiros.

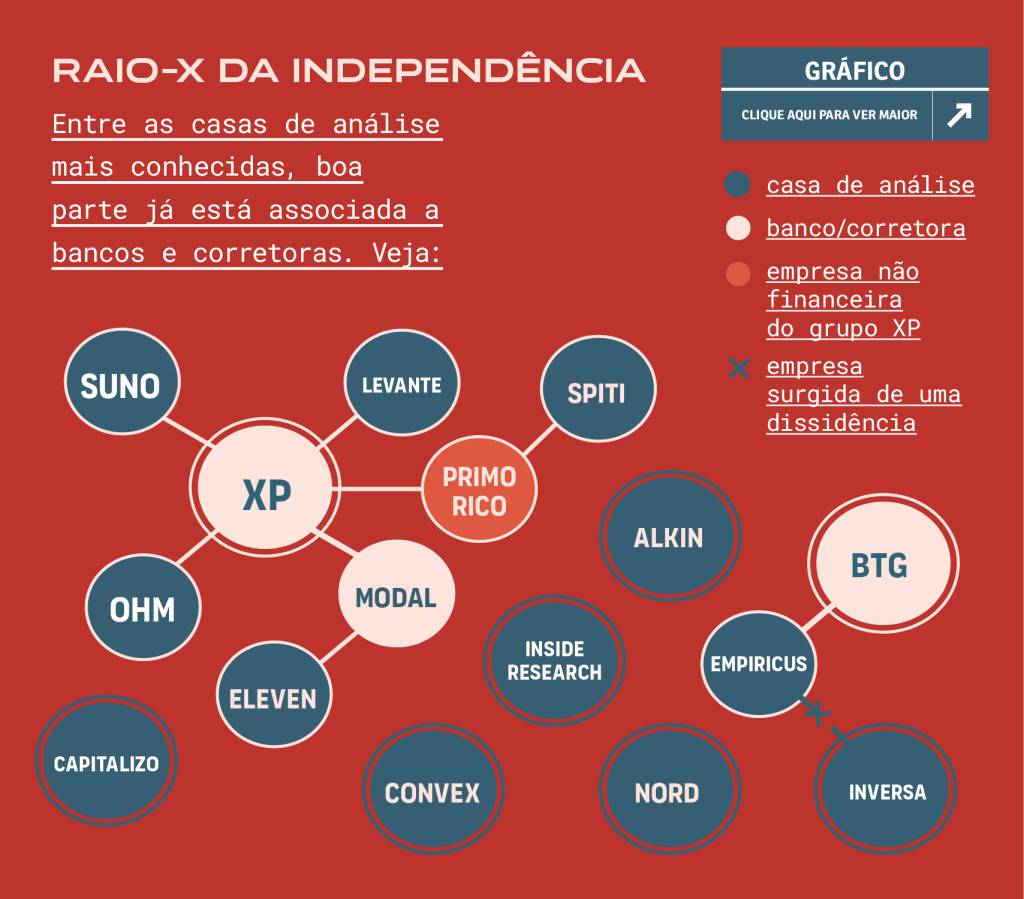

Além da Empiricus, destacam-se entre as empresas de relatórios Suno, Eleven, Nord, Spiti, Inversa, Alkin, Levante, Ohmresearch, Convexo e Inside. Só que elas mesmas se encarregaram de borrar a linha que dividia suas análises daquelas produzidas dentro de bancos e corretoras. Vejamos por quê.

Independente de quem?

O primeiro critério que coloca uma casa de análise na categoria “independente” é a forma como ela gera sua receita. Em essência, essas empresas vendem assinaturas de relatórios – eles são temáticos. Cada tema de assinatura costuma ser chamado de série, tipo “As Melhores Ações da Bolsa”, “Fundos Imobiliários”, “Dividendos”, “Renda Fixa” e assim por diante. As assinaturas custam em média R$ 30 por mês. Existem séries para iniciantes por R$ 9,90; outras superam os R$ 100, a depender da reputação do analista. Nesses textos, especialistas recomendam compra e venda de ações, fundos ou outros investimentos de acordo com o momento do mercado. A recorrência faz sentido, já que, depois de comprar, você precisa saber o momento de vender.

Só tem um detalhe. Relatórios funcionam como bulas de remédio. Te ensinam a usar, mas não colocam o medicamento na sua boca. O investidor assinante de relatórios é quem precisa abrir o home broker de sua corretora e investir. Se ele não quiser fazer nada, ok, para a casa de análise fica tudo na mesma – ela já ganhou dinheiro vendendo a recomendação.

É o oposto da relação tradicional das corretoras e dos bancos com os investidores. As instituições financeiras mandam relatórios gratuitos na esperança de que os clientes façam as transações recomendadas, pois só aí o banco vai ganhar dinheiro. A receita virá de comissões e taxas de corretagem que você paga ao comprar e vender ações (ou seja o ativo que for). Sem o relatório, talvez você não trocasse as ações da sua carteira – e eles ganhariam menos dinheiro.

Na teoria, trata-se de uma relação ganha-ganha. A instituição te diz o que fazer. Você ganha investindo melhor; e ela, com a transação. Mas, na prática, bancos e corretoras acabam estimulados a recomendar mais transações que o necessário, de modo a garantir uma receita mais gorda. Na mesma lógica das redes sociais: se você não paga pelo produto, o produto é você. Não estamos dizendo que alguém realmente faz isso. O fato é que o modelo incentiva esse comportamento.

Já uma casa de análise independente simplesmente não tem esse estímulo. Você paga pelo produto delas, os relatórios em si, e escapa dos eventuais conflitos de interesse. Mas isso deixou de ser realidade a partir do momento em que elas começaram a abrir outras frentes de negócio.

A Empiricus é hoje sócia da Vítreo, uma gestora de fundos e corretora que funciona como braço financeiro da casa de análise. A Empiricus recomenda que seus clientes abram conta na Vítreo para executar os investimentos. Significa que ela não ganha mais só com a venda de relatórios, mas também com corretagens e comissões. Antes, a Vítreo lançou fundos de investimentos que replicam os relatórios da Empiricus, vendidos como um jeito simples para o investidor aplicar a estratégia da casa de análise. Pela comodidade, paga-se 1,5% de taxa de gestão e mais 20% de performance pelo ganho acima do Ibovespa, como qualquer fundo de ações. No fim, elas ganham duas receitas pela mesma recomendação: o relatório que diz o que fazer, e o fundo, que executa a estratégia.

Esse caminho começa a ser trilhado pela Nord, que também colocou de pé o primeiro fundo de investimentos com base em uma de suas séries, por enquanto exclusivo para clientes de alta renda.

Para Bruce Barbosa, fundador da Nord, a iniciativa atende a uma demanda dos clientes, que confiam na casa de análise e não querem ter o trabalho de ler o documento e comprar ou vender a ação. Pelo custo de 1% de taxas de administração e 10% de performance – além do relatório –, o cliente leva a comodidade. O plano da Nord também é ter uma corretora no futuro.

A Suno foi na mesma direção: começou como casa de análise e virou também gestora de investimentos.

Trata-se de estratégias que podem colocar em xeque a isenção das casas. Mesmo que elas continuem focadas exclusivamente no interesse do assinante, sempre haverá margem para questionamento.

As casas de análise defendem seu ponto com argumentos lógicos. Caio Mesquita, CEO da Empiricus, afirma que dois motivos levaram à ampliação do negócio para além da venda de relatórios. O primeiro é que o cliente buscava fazer o que o relatório manda de forma mais fácil. O segundo, é que a receita extra acabava na mão dos grandes bancos e corretoras.

Já Luciana Seabra, fundadora da Spiti, se posiciona de maneira diametralmente oposta. Para ela, vender relatórios e ganhar dinheiro na operação é um conflito tão grande quanto o médico ganhar dinheiro com os remédios que prescreve. “Ninguém diz ‘Você é um excelente médico, por que não abre uma farmácia?’.”

Só que a própria Spiti é sócia de uma corretora, a XP. A casa surgiu em 2019 tendo a empresa de Guilherme Benchimol como investidora. Luciana diz que a independência das análises está em contrato. E cita dois exemplos: ela critica COEs (um produto financeiro que tende a ser mais lucrativo para a corretora do que para o cliente) e day trade (idem) nas suas análises, e ambos são preciosas fontes de receita para a XP. Em outra frente, o dinheiro da corretora é indispensável para investimentos em marketing e tecnologia, que dão combustível para o crescimento da casa de análise.

Dois anos depois de sua criação, a Spiti passou por uma reestruturação dentro do grupo XP, e agora está sob o guarda-chuva do Grupo Primo, outra subsidiária da companhia. O foco é aproveitar o know-how de como ganhar popularidade do Primo Rico, empresa de Thiago Nigro, com quase 6 milhões de seguidores no Instagram.

Só que a XP não parou por aí. Das 11 casas de análise mapeadas nesta reportagem, três receberam investimento direto da corretora – Suno, Levante e Ohmresearch. Nesses acordos, a corretora é minoritária, ainda que não tenha sido divulgado qual fatia de cada empresa ela arrematou, nem quanto pagou por cada uma das operações.

Além disso, a XP fechou a compra do Banco Modal no começo do ano e levou “de brinde” a Eleven, casa de research que havia se juntado ao banco no começo de 2021.

Em resumo: fora o research próprio, que agora também tem relatórios pagos (R$ 34,90 por mês), a corretora se beneficia dos clientes de outras cinco researchers, num movimento de consolidação do mercado de casas de análise (não tão) independentes.

Se a XP levou várias, o BTG Pactual abocanhou a maior: a própria Empiricus, vendida por R$ 690 milhões para o banco. Na prática, isso só demonstra que os grandes estão interessados nesse trabalho de formiguinha de atrair e formar novos investidores.

Sob o ponto de vista da regulação, não existe uma diferença entre casas independentes e ligadas a conglomerados financeiros. A CVM prevê apenas que todos devem seguir um código de conduta que coíba manipulações de mercado. Essas regras são estabelecidas pela Apimec.

“Nós fazemos a separação [entre as casas independentes ou não], mas não tratamos [cada uma] de maneira diferente. A gente observa o mercado, e sabe que isso é uma zona cinzenta”, afirma a presidente da Apimec Brasil, Lucy Sousa.

Os investimentos de XP e BTG parecem ter vindo em um momento em que a pulverização das casas de análise reduziu a velocidade com que elas eram capazes de crescer, especialmente quando a Selic subiu de volta aos dois dígitos, afastando investidores do mercado de ações.

“Quando sai uma aquisição, é porque alguém precisa [de dinheiro]. É difícil vender relatório para [investidor] pessoa física, porque ele não quer aprender. Os bancos dão de graça. A gente cobra. E o leigo não consegue diferenciar um do outro”, afirma Bruce, da Nord.

Caio Mesquita, da Empiricus, concorda que, seguindo a fórmula adotada até aqui, ficaria difícil continuar crescendo na mesma velocidade. “Nós temos a experiência dos EUA, tivemos como sócio a Acta, líder em conteúdo independente. Mas, se for olhar nos EUA, a participação relativa deles no mercado é pequena. São cerca de 4 milhões de assinantes [para 100 milhões de contas em corretoras]. A Empiricus tem 450 mil assinantes, contra 5 milhões de CPFs [com contas em corretoras].”

Bruce complementa: “Não quer dizer que, se é research independente, não pode ser ruim. Existe research independente ruim, e research de banco que é boa”, diz Bruce. “No fundo, o que a gente vende não são as recomendações. O que a gente vende é confiança.”

Só compra

O mercado financeiro costuma recomendar a compra de ações porque essa é a modalidade mais simples da renda variável. Mesmo que a companhia quebre, o máximo que dá para perder é 100% do dinheiro investido. Sim, é muito. Mas pelo menos não deixa você endividado.

Nos EUA o jogo é outro. Existem casas de análise especializadas em escarafunchar problemas nas empresas e, depois disso, recomendar que investidores apostem na queda dos papéis. Por anos, a Tesla foi uma das ações preferidas dos short sellers (quem aposta em quedas). Os ganhos podem ser exponencialmente maiores do que com a compra de papéis. Por outro lado, uma aposta errada pode se transformar numa dívida impagável.

No começo de 2021, houve o fenômeno das meme stocks nos EUA: pequenos investidores impulsionaram ações de uma quase falida loja física de GameStop, e quase levaram à quebra fundos que estavam posicionados para ganhar com a queda do papel.

Os short sellers alugam ações, pagando pouquíssimo por isso, e vendem no mercado. Nisso, levantam um dinheiro com ações sem possuí-las. Falta devolver os papéis alugados, que eles deixam de ter na mão. Como eles devolvem? Fácil: esperam o valor do papel cair, recompram no mercado a um preço menor e embolsam a diferença. Equivale a vender um carro alugado por R$ 100 mil, comprá-lo de volta na Webmotors por R$ 80 mil, e ficar com R$ 20 mil de lucro.

Mas, e se a ação sobe? Aí danou-se. Você tem R$ 100 mil, mas vai precisar de R$ 150 mil, R$ 200 mil para encerrar sua posição. E termina com uma dívida. Ou seja: perde mais do que 100%.

Daí que operações de short selling são raras. Só que existe um outro motivo para não apostar na queda de uma ação: você faz inimigos. Quem organiza IPOs são os bancos, que ganham um belo dinheiro com isso. Como, meses depois da oferta inicial de alguma empresa, uma casa de análise ligada ao banco que promoveu o IPO vai recomendar que investidores apostem contra essa companhia?

Não que isso jamais aconteça. Mas o fato é que raramente grandes bancos e corretoras recomendam venda de ações. No pior cenário, a recomendação será “neutra”, nem comprar, nem vender.

A Empiricus diz continuar recomendando operações de short. A Nord diz que prefere seguir a filosofia de Warren Buffett e olhar apenas para empresas compráveis – em vez de tentar fazer dinheiro apostando em quedas.

No fim, as casas de análise estão às voltas com um dilema ancestral, o da mulher de César: não basta ser honesta, é preciso parecer honesta. E associar-se aos gigantes do mercado financeiro não é exatamente a melhor forma de garantir isso.