O que aconteceu com a FTX. Ou: o esquema da companhia que imprimia dinheiro falso

Como uma exchange com valor de mercado equivalente ao do Bradesco virou pó em questão de dias, e trouxe uma nova frente fria para o mundo cripto.

Sam Bankman-Fried, de 30 anos, criou uma impressora de dinheiro. Produziu bilhões de dólares. Por um bom tempo, as pessoas acreditavam que a grana era de verdade, tão legítima quanto as notas que o Fed produz. Mas uma hora a ficha caiu, e a casa de Sam também.

Esse é o resumo do resumo do que levou à falência da FTX, a exchange de cripto que Bankman-Fried fundou em 2019 – e que se tornaria a quinta maior do mundo. Agora, a versão longa da história.

Antes da FTX, Sam tinha criado outra empresa, em 2017. Era a Alameda – um fundo de investimentos. Ela pegava dinheiro dos clientes, comprava cripto em algum canto do mundo e vendia imediatamente em outro, onde a cotação estivesse maior. Então embolsava a diferença, dividindo os lucros com a clientela. É o que o mercado financeiro chama de “arbitragem”. Normal – todo mundo faz isso, com todo tipo de ativo.

A Alameda também pegava dinheiro emprestado para comprar cripto em momentos de baixa e vender nos de alta. Ou seja, aquilo que o mercado chama de alavancagem. Normal também.

Em 2019, Sam entendeu que o negócio ficaria mais azeitado se ele tivesse sua própria exchange de cripto. E montou a FTX. Do jogo: é como uma mineradora decidir ter seu próprio porto para escoar a produção. Em vez de pagar taxas para operar em outras corretoras, Sam pagaria taxas para ele mesmo. De quebra, os eventuais lucros da FTX financiaram as alavancagens da Alameda – ele pegaria emprestado de si próprio. Bacana.

Bom, corretoras de cripto costumam emitir suas próprias criptos. É o caso da Binance, a maior exchange do mundo. Se a sua poupança em cripto estiver na forma de Binance Coin (BNB), as taxas de transferência e de saque ficam bem mais baratas dentro da Binance. Sam, então, criou uma BNB para chamar de sua: o FTX Token (FTT).

As criptos de exchanges ganham ou perdem valor de acordo com a demanda. Se houver muita gente a fim de usar os serviços da corretora pagando menos taxas, a cotação sobe.

E durante o boom cripto, em 2021, o que não faltou foi demanda. O FTT subiu 1.200% em 11 meses – saltando de US$ 5,82 a unidade para US$ 77,69. No mesmo período, a alta do Bitcoin ficou menos estratosféricos 70%.

Só tem um detalhe: boa parte da demanda vinha da Alameda, sua outra empresa. A existência de um grande comprador sempre disposto adquirir mais inflava a cotação. É um efeito bola de neve: se o FTT estava a US$ 50, a Alameda ia lá e comprava por US$ 51. Outros investidores viam o valor subir e compravam também, na esperança de que ele subisse mais ainda lá na frente. Aí a demanda bombava, e a cotação também.

Para Sam, saía de graça: a Alameda, afinal, pagava para a FTX. Sam tirava de um bolso e colocava em outro, e isso bastava para bombar o FTT. A Alameda, então, usava os FTTs artificialmente valorizados como garantia para fazer empréstimos em dólar, e seguir o jogo de bombar a cripto da outra companhia de Sam.

Trata-se de uma artimanha antiga no mercado financeiro. Foi assim que Naji Nahas, por exemplo, entupiu-se de dinheiro na bolsa brasileira, em 1988. Dá uma olhada aqui depois 😉

Bom, numa realidade em que basicamente todos os ativos cripto subiam por inércia (alô, NFTs), a operação de Sam era indiscernível de mágica. No fundo, ele produzia in da house as garantias para os empréstimos que sustentavam as operações de alavancagem da Alameda. E o mercado, inebriado por qualquer coisa que envolvesse cripto, aceitava feliz.

Tão feliz que, em janeiro de 2022, a FTX levantou US$ 400 milhões numa rodada de investimentos em troca de 1,25% da empresa. Nisso, ela ficou avaliada em US$ 32 bilhões – US$ 2 bi a mais que o Bradesco, segundo maior banco do país em valor de mercado.

Mas aí veio o inverno cripto, após o colapso do piramidal esquema Terra-Luna. Tal como o Bitcoin e o Ethereum, o FTT tinha caído 70%. Tanta gente vendia que não havia mais como inflar a cotação. Com o FTT na lona, as garantias da Alameda viraram pó. A empresa, então, passou a usar dinheiro dos clientes não para investir/especular, mas para pagar as dívidas com os credores. E o caixa esvaziou.

No dia 2 de novembro, o CoinDesk mostrou que boa parte das reservas da Alameda estava na forma de FTTs, não de dinheiro de verdade. O site teve acesso a um documento interno da companhia. Era um balanço afirmando que, no dia 30 de junho, a Alameda detinha o equivalente a US$ 5,8 bilhões da cripto.

Ok. Mas havia um problema aí: o valor somado de todos os FTTs já emitidos, no dia 30 de junho, era de apenas US$ 3,36 bilhões. Isso indicava duas coisas: primeiro, a Alameda estava mentindo; segundo, e ainda pior, ficou evidente que quase TODA a demanda por FTTs vinha da Alameda. Só da Alameda. Não havia um mercado de verdade para a cripto. Seu “valor justo”, então, era zero. Para todos os efeitos, a Alameda não tinha caixa algum.

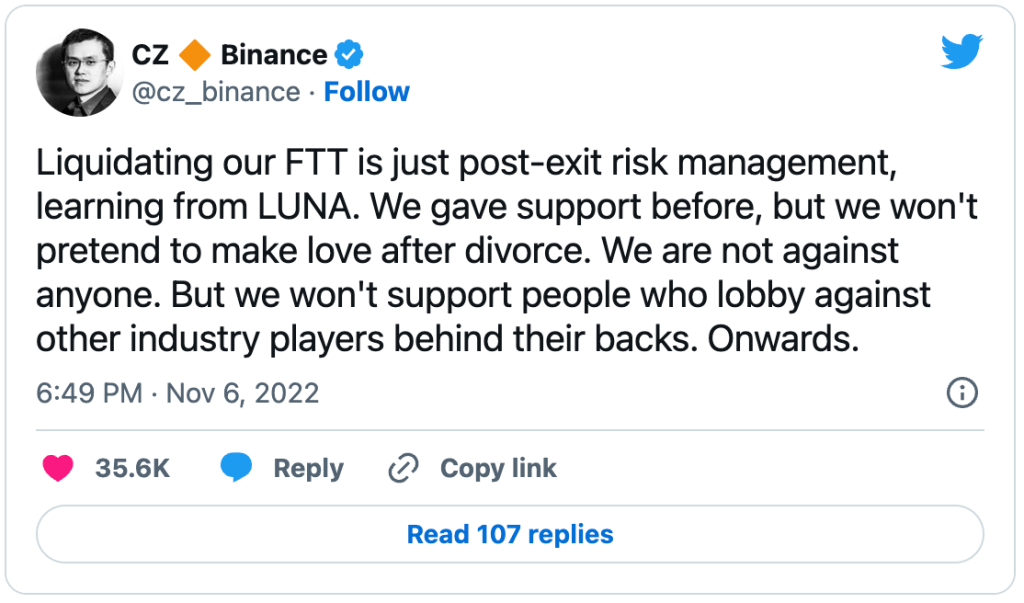

O primeiro a perceber isso de forma clara foi Changpeng Zhao, CEO da Binance. Alguns dias depois da notícia do CoinDesk, no dia 6 de novembro, ele avisou no Twitter que sua exchange não trabalharia mais com FTT e se livraria das reservas que mantinha dessa cripto. Para colocar uma cereja no bolo, ainda comparou a cripto de Sam à finada Luna:

Foi o gatilho para o pânico. Quem tinham FTT na mão correu para vender. E a cotação foi para o espaço de vez. Só entre 7 e 8 de novembro, o FTT tombou 80%, de US$ 22 para US$ 4,50. E no dia 11, com o FTT a US$ 2, a FTX/Alameda declarou falência. Não tinha mais como pagar as dívidas que tinha contraído quando a cripto trocava de mãos por quase US$ 80.

É isso. Em questão de dias, uma empresa de US$ 32 bilhões passou a valer nada. E trouxe outra frente polar para o inverno cripto. O valor somado de todas as moedas caiu US$ 200 bilhões desde 7 de novembro. Tombo de 20% – de US$ 1,028 trilhão para US$ 828 bilhões.

Mais uma amostra que o inverno cripto está longe de acabar. Ou pior: de que ele vive o no início de uma Era Glacial.