Por dentro da carteira de Warren Buffett

O portfólio de ações da Berkshire Hathaway tem 49 empresas. Mas só cinco concentram 77,5% do valor da carteira. Veja como estão alocados os investimentos.

eca é a cidade mais sagrada do islamismo. Medina, a segunda mais sagrada. Wall Street é a Meca do capitalismo. A Medina fica 1.200 km a leste: trata-se de Omaha, Nebraska, cidade natal e quartel general de Warren Buffett.

Todos os anos, pelo menos 40 mil investidores, entusiastas e curiosos peregrinam para essa cidade de 500 mil habitantes rumo à reunião de acionistas da Berkshire Hathaway. O objetivo é ouvir em primeira mão os conselhos e opiniões do presidente da companhia: Warren Buffett, 92 anos – e de seu braço direito, Charles Munger, 99.

O encontro acontece numa arena coberta, que costuma receber shows de grande porte. Para muitos ali, a experiência é equivalente a presenciar um artista performando sua obra-prima. Não à toa, o evento ganhou o apelido de “Woodstock para Capitalistas”.

A euforia faz todo o sentido. Controlador da Berkshire desde 1965, Buffett transformou a antiga empresa do setor têxtil em uma das maiores holdings financeiras do mundo, avaliada em US$ 700 bilhões. E tem entregado um retorno avassalador para seus acionistas desde então.

De 1965 até hoje, o S&P 500 teve uma valorização de 24.700% (contando dividendos). Dá uma média de retorno de 9,9% ao ano. Já o portfólio de Buffett rendeu 3.780.000% – 153 vezes mais. Por ano, o retorno foi de 19,8%. O dobro do principal índice de ações dos EUA. Coloque R$ 100 mil a 19,8% anuais e, em 15 anos, você terá R$ 2 milhões. A Berkshire é, de fato, uma máquina criadora de riqueza.

Buffett também é conhecido por ser um bom marinheiro em águas turbulentas. Em meio à escalada dos juros e ao bear market que se abateu sobre o mercado americano em 2022, a holding fechou o ano com ganhos de 4%, contra queda de 18% do S&P 500.

No primeiro semestre de 2023, o lucro líquido da Berkshire ficou em US$ 35,5 bilhões, uma alta de 536,2% em relação ao ano anterior. (Mas Buffett manda ter cautela com essa métrica, já que ela inclui lucros não realizados com ações; ele prefere o lucro operacional, que só inclui dinheiro em caixa para valer: esse subiu 12,6%, para US$ 8,065 bilhões.)

Construção de valor

O Oráculo de Omaha (apelido pomposo que ganhou de seus admiradores) construiu essa fortaleza fincada na filosofia do value investing. Ela prega o foco no longo prazo, investindo em empresas maduras, boas pagadoras de dividendos e que façam parte de mercados perenes.

Atualmente, a Berkshire tem US$ 997 bilhões em ativos. Não são só ações. Ela é dona de 71 empresas de capital fechado – entre elas, a Duracell e a Geico, uma seguradora gigante. Mas o que interessa aqui são as ações mesmo, já que dá para você replicar parte da carteira da Berkshire se quiser, via BDRs ou por corretoras brasileiras que operam lá fora. São US$ 328 bilhões em papéis de 49 empresas listadas nos EUA.

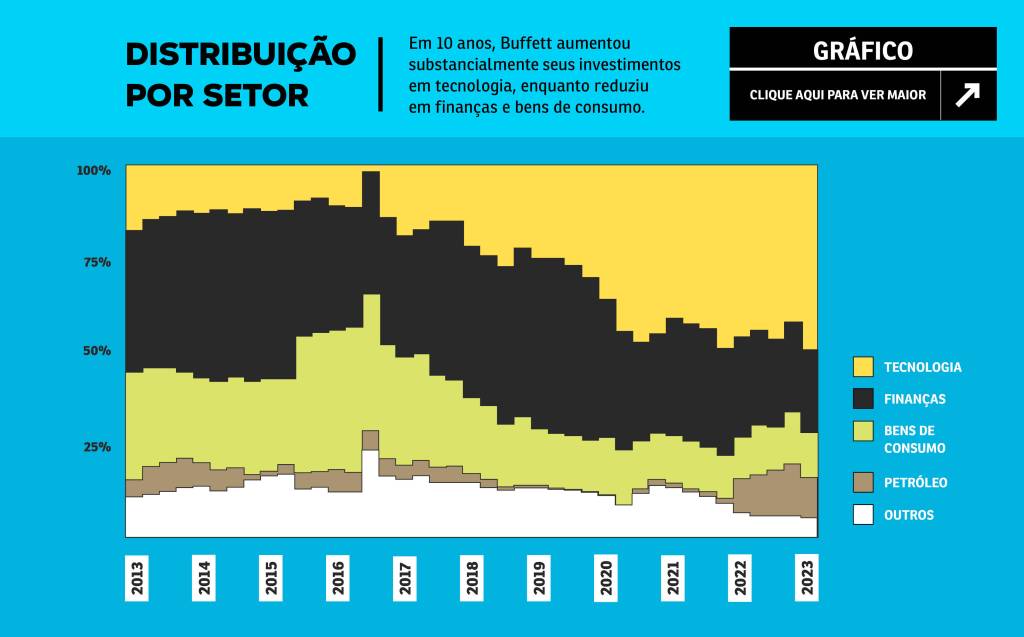

Em 10 anos, Buffett aumentou substancialmente seus investimentos em tecnologia, enquanto reduziu em finanças e bens de consumo.

Mas a concentração da carteira é severa. 77,5% do portfólio é composto por apenas cinco empresas: Apple, Bank of America, American Express, Coca-Cola e a petroleira Chevron.

Elas fazem parte dos quatro setores prediletos de Buffett: tecnologia, finanças, bens de consumo e energia. Juntas, essas áreas correspondem a 94,6% do portfólio – só o restinho fica em setores como comunicações, saúde, indústria, transporte e entretenimento.

Concentração estratégica. Buffett e Munger costumam dizer que a diversificação de ativos é uma “proteção contra a ignorância” – você dilui seu dinheiro em ações de características distintas, e assim reduz as perdas caso algo dê errado. A dupla acredita que, para investidores (realmente) profissionais, essa técnica não serve: ao mesmo tempo que limita perdas, limita ganhos. Além disso, apostar em vários ativos torna difícil acompanhar de perto cada companhia.

Por isso, eles vão pelo caminho contrário. Investem em poucas e boas ações, e conhecem profundamente os fundamentos de todas elas.

Vejamos alguns exemplos dessa filosofia na prática.

Tecnologia (49% do portfólio)

Investir em tecnologia é uma estratégia relativamente nova no universo buffettiano: até a década passada, ele era sabidamente avesso a aplicações no setor, e já chegou a dizer, em 2012, que não consideraria comprar ações do Google ou da Apple.

É que uma das regras do value investing é só colocar dinheiro em produtos com os quais você tem familiaridade. E Buffett é um ser analógico de corpo e alma – até 2020, seu único dispositivo móvel era um celular flip de US$ 20 lançado em 2010. “Não nos envolveremos em negócios nos quais a tecnologia, que está muito além da minha compreensão, seja crucial para a decisão de investimento”, escreveu uma vez.

Sua primeira aventura no setor aconteceu em 2011, quando a Berkshire construiu uma posição de US$ 10,7 bilhões na IBM. E deu errado. Buffett considerou esse investimento uma das maiores falhas de sua carreira. Em 2018, afirmou que tinha se desfeito de todos os papéis. A companhia entrava em seu sexto ano seguido de queda na receita.

A segunda aposta em tecnologia veio em 2016, com a compra de US$ 1 bilhão em papéis da Apple. Na época, o mercado ficou surpreso com o movimento atípico. Ao Wall Street Journal, Buffett contou que a decisão não partiu dele, mas de uma dupla de gestores da Berkshire, Todd Combs e Ted Weschler.

A partir daí, o próprio Oráculo de Omaha foi conquistado pela companhia. E desde então vem aumentando seu montante de ações.

Hoje, já é impossível falar em Berkshire Hathaway sem falar em Apple. Buffett tem em mãos 915 milhões de ações da maçãzinha, que em maio valiam US$ 151 bilhões e conferem ao bom velhinho o controle de 5,8% da companhia. Isso faz dele o terceiro maior acionista da big tech, atrás apenas dos fundos de investimento BlackRock (6,4%) e Vanguard (7,9%).

De 2016 até aqui, os papéis da Apple valorizaram quase 600%. Durante a edição do Woodstock capitalista deste ano, Buffett chegou a dizer que este é o melhor investimento da Berkshire Hathaway. Não é surpresa: afinal, 46% de todas as suas ações são da Apple – o que explica a fatia enorme que o setor de tecnologia ocupa em seu portfólio.

Os outros 3% em tech se distribuem em três companhias: Activision Blizzard, produtora de jogos de videogame responsável por Call of Duty e Guitar Hero; a tradicional fabricante de hardware HP e a Snowflake, uma empresa de computação em nuvem.

Finanças (22,3% do portfólio)

Buffett tem um histórico de investir em bancos durante crises financeiras, ajudando a dar liquidez às instituições em troca de fatias societárias.

Aconteceu em 2008, por exemplo, quando ele injetou US$ 5 bilhões no Goldman Sachs em meio à crise imobiliária e recebeu, em contrapartida, “ações especiais”, que davam direito a mais dividendos do que o normal. Três anos depois ele tinha levantado US$ 1,25 bilhão em proventos.

Para estancar a sangria, o Goldman ofereceu recomprar as tais ações de Buffett por 10% a mais do que ele tinha pagado. Warren aceitou, e encerrou essa operação US$ 1,75 bilhão mais rico.

Em 2011, ele colocou outros US$ 5 bilhões no Bank of America. O banco passava por um período de desconfiança dos investidores, que temiam pela saúde da instituição após uma aquisição desastrosa, da Countrywide Financial Corp.

A turbulência no setor bancário americano agora em 2023 criou especulações de que Buffett repetiria a dose. Em março, ele esteve com a administração do governo Biden para debater a crise, e fontes internas disseram à Bloomberg que ele estaria disposto a ajudar bancos regionais (os protagonistas da crise atual) de alguma forma.

Mas não rolou. Em sua reunião de acionistas em maio, ele disse que tem visto o setor com cautela, e que não sabe qual será seu próximo passo. Falou que confia na administração do Bank of America, e que pretende continuar com ele. O resto é mistério.

Durante o primeiro trimestre deste ano, aproveitando a queda das ações do setor financeiro durante o terremoto bancário, ele aproveitou para comprar mais 22 milhões de papéis do seu banco favorito. E agora, a holding tem em mãos 1,03 bilhão de ações do BofA.

Juntas elas valem US$ 29,5 bilhões e dão à Berkshire o controle de 12,9% do banco. Com essa fatia, Buffett é o principal acionista da instituição, segundo maior banco dos EUA (logo atrás do JP Morgan).

A outra grande participação da holding no setor financeiro é na American Express. Com 152 milhões de ações, ele é dono de 20,4% da companhia de cartões de crédito – uma fatia que, na teoria, daria espaço a Buffett nas decisões do negócio. Mas um acordo com o Federal Reserve estabelece uma participação passiva na empresa. Ou seja: a Berkshire não pode tentar influenciar sua administração.

Juntos, BofA e American Express correspondem a 16,8% da carteira de ações da Berkshire. Os outros 5,5% no setor financeiro incluem mais uma dúzia de empresas: Mastercard, Visa, Citigroup… Mais a brasileira Stone. A Berkshire detém 4% da empresa de maquininhas listada na Nasdaq.

E essa não é a única participação brasileira na carteira de finanças. O Oráculo injetou US$ 500 milhões no Nubank, ainda antes da abertura de capital da companhia na NYSE. Isso deu a ele a fatia de 3,09% do roxinho.

Bens de consumo (12,3% do portfólio)

O setor de bens de consumo vende itens essenciais – alimentos, bebidas, artigos de higiene pessoal e limpeza. E tem a cara da filosofia do value investing. São produtos tendem a apresentar uma demanda estável ao longo do tempo, já que as pessoas precisam de comida, bebida e escova de dente em qualquer ambiente econômico. Um mercado perene.

Além disso, as líderes do setor possuem marcas consolidadas e reconhecidas ao longo de décadas, o que ajuda a construir o valor desses ativos.

É o caso da Coca-Cola. Fundada em 1886, ela chegou aos seus 137 anos dominando 46% do mercado de refrigerantes nos EUA.

Este é o investimento mais antigo da carteira atual de Buffett: os papéis da empresa o acompanham desde 1988. Na época, as ações de grandes companhias americanas ainda sofriam com os efeitos colaterais do crash de 1987, que fez o índice Dow Jones despencar 22,6% em um dia.

Fã de fast food, Buffett é o maior acionista da Coca-Cola e da Kraft Heinz – esta última não tem caído bem: as ações deslizam 50% desde 2015.

O empresário entendia que a Coca-Cola, líder inconteste de mercado, não corria o risco de perder seu lugar. Por isso, entendeu a baixa como uma oportunidade de compra. E abocanhou 200 milhões de ações por US$ 1 bilhão.

Hoje, ele tem em mãos 400 milhões de ações da Coca, que juntas valem US$ 24,8 bilhões e lhe dão o controle de 9,5% do negócio. Isso faz de Warren o maior acionista da companhia, seguido pela Vanguard (8,56%) e a Blackrock (7,20%).

Já a outra grande aposta no setor não foi tão bem sucedida assim: é a Kraft Heinz, que nasceu da união das companhias de alimentos Kraft Foods e H.J. Heinz Co, e hoje corresponde a 3,87% do portfólio dele.

A fusão foi orquestrada pela Berkshire em parceria com o grupo brasileiro 3G Capital em 2015. Em 2019, quando a empresa anunciou queda nos lucros e corte nos dividendos, Buffett admitiu que pagou mais do que deveria pela Kraft, e que interpretou o negócio erroneamente em “alguns sentidos”. Mesmo assim, ele disse que não pretendia vender sua participação na companhia, e que ficaria feliz em possuir essas ações dentro de uma década. O tal do foco no longo prazo.

Hoje, a Berkshire tem 26,5% da Kraft Heinz – disparada a maior acionista do grupo. Desde a fusão, as ações KHC caem 50% na bolsa de NY.

Petróleo (10,7% do portfólio)

No encontro com acionistas de 2015, Buffett assegurou a seus investidores de que não compraria ações de petroleiras com frequência.

Isso foi depois de duas tentativas frustradas no setor: em 2008, quando a recessão levou os papéis da ConocoPhillips para o buraco, e em 2014, quando um mau momento do petróleo acabou com sua posição na Exxon Mobil.

No fim da década, Buffett parecia ter se cansado das apostas no ramo. A partir de 2016, quando 6% de seu portfólio era composto por empresas do setor, ele começou a reduzir gradualmente essa fatia, até chegar perto de zero no começo de 2020.

Mas a seca durou pouco. Duas petroleiras americanas brilharam os olhos do magnata: a Chevron, segunda maior dos EUA em valor de mercado (atrás da Exxon) e a Occidental Petroleum (quinta colocada).

Em menos de três anos, a presença de petróleo no portfólio subiu para 10,7%. No final de 2022, ela ficou em 13,88% – maior fatia desde a virada de século.

A história de Buffett com a Occidental começa em 2019, quando ele ajudou a companhia com US$ 10 bilhões para a aquisição da exploradora de gás e petróleo Anadarko. Aí zerou sua posição 2020, mas voltou a investir (dessa vez comprando ações no mercado tradicional) em 2022.

Ele aproveitou o período de baixa nos papéis da companhia, que registra queda de 14% em um ano, para aumentar rapidamente sua posição na petroleira. A última operação aconteceu entre 16 e 18 de maio, quando a Berkshire adquiriu 3,46 milhões de ações por US$ 201 milhões.

Ao todo, a holding acumula uma participação de 24,4% na Occidental. São 217,3 milhões de ações, que juntas valem US$ 12,7 bilhões.

E o montante ainda pode aumentar. No ano passado, reguladores do setor de energia dos EUA deram a Buffett a autorização de comprar até 50% da petroleira – fatia que colocaria o controle da companhia em suas mãos. Buffett descarta a possibilidade de tomar as rédeas, dizendo que não saberia o que fazer com elas. Mas não descarta novas aquisições de papéis.

Enquanto comprava mais Occidental, Buffett se desfez de 30 milhões de ações da Chevron, que tinha entrado na carteira do magnata na segunda metade de 2020.

Ainda assim, ela é a líder do setor em seu portfólio: são 132 milhões de ações, cotadas a US$ 21,6 bilhões. Esses papéis dão a Buffett uma participação de 6,94% no negócio.

Já a empresa de capital aberto em que Buffett mais apita não tem nada a ver com o setor de energia, ou com os outros que destacamos aqui. É a Davita, uma rede de clínicas de tratamentos renais. Warren é dono de 40% da empresa. Como se trata de uma companhia mediana (US$ 8,5 bi em valor de mercado), essa fatia corresponde a apenas 1% do portfólio da Berkshire.

Por esse critério, o do tamanho da participação de Buffett em cada empresa, Kraft Heinz (26,5%) e Occidental (24,4%) ocupam a segunda e a terceira posição. No quarto lugar vem uma companhia inusitada: a Liberty Media, dona da Fórmula-1. A Berkshire tem em mãos 20,6% das ações ali.

Pois é: os tentáculos do maior investidor da história também chegam ao mundo dos espetáculos – dadas as dimensões do Woodstock de Omaha, dá para dizer que ele entende do assunto.