Vale a pena investir na Ultrapar, a dona do posto Ipiranga?

A holding vendeu parte de seus negócios para focar no feijão com arroz. Os resultados melhoraram – mas investidores seguem cautelosos. Entenda os desafios que aguardam o Grupo Ultra.

“Pergunta lá no posto Ipiranga” é um daqueles slogans que pegou como poucos no imaginário popular. A frase foi criada em 2011, mas a fórmula – o ator Antonio Duarte de Almeida Júnior dando informações diversas na beira da estrada sempre com a mesma resposta – deu tão certo que vem sendo repetida até hoje.

A ideia era promover as lojas de conveniência da rede de postos de combustíveis. Posto Ipiranga não era mais apenas um lugar em que se abastecia o carro – lá, também dava para comprar pão, recarregar o celular, comer um lanche. Qualquer coisa de que o motorista precise.

Deu certo. Quando Jair Bolsonaro lançou sua candidatura para a presidência, ainda em 2018, ele escolheu Paulo Guedes para ser não só seu futuro Ministro da Economia como também porta-voz de todos os assuntos econômicos – e, por isso, o economista ganhou a alcunha de “posto Ipiranga” do governo.

Só que tem uma pergunta que nem no Ipiranga dá para achar uma resposta: por que as ações da Ultrapar (UGPA3), a dona da rede de postos, vivem um inferno astral?

O Grupo Ultra, como a holding também é chamada, tentou ser um “posto Ipiranga”. Queria fazer de tudo. Além da distribuição de combustíveis, carro-chefe do negócio com o Ipiranga, atua também na distribuição de gás de cozinha com a Ultragaz e no setor de armazenagem de produtos líquidos (combustíveis, por exemplo) com a Ultracargo.

Hoje estão todos alinhados, parecem complementares. Só que, até não muito tempo atrás, a lista era maior – e absurdamente mais diversa. A holding atuava também no varejo farmacêutico, com a rede Extrafarma, na indústria química, com a Oxiteno, e tinha uma joint venture com a Rede (maquininha de cartões do Itaú) para operar a ConectCar, de tags de pedágio.

A Extrafarma, rede de farmácias com lojas com atuação forte no Norte e Nordeste, foi comprada em 2013 por R$ 1 bi da Imifarma. A própria rede Ipiranga, hoje o carro-chefe da Ultra, foi uma aquisição da empresa em 2010. Ambas fizeram parte da estratégia de negócios da Ultrapar nos últimos anos: a de diversificar seus negócios adquirindo diferentes empresas. O negócio original da Ultra era a Ultragaz.

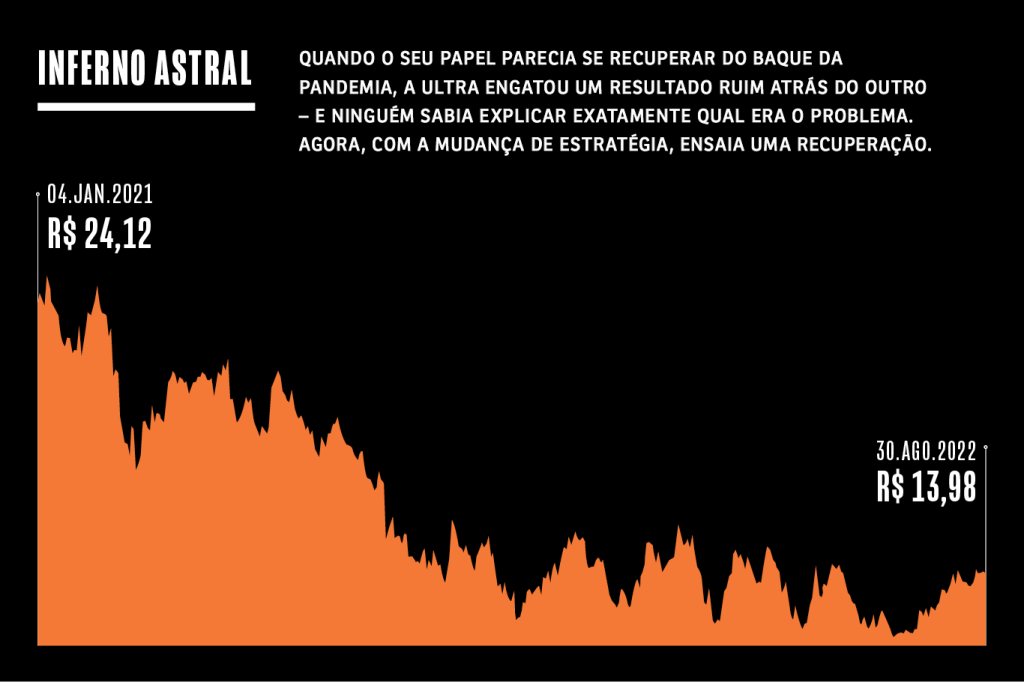

Por muitos anos, o mercado comprou a ideia de que a Ultrapar era uma holding com boa capacidade de gestão de seu portfólio e que poderia continuar se expandindo. Até que a lua de mel acabou. No começo de 2020, as ações da UGPA3 eram negociadas em torno de R$ 25; em julho de 2022, saíam por pouco mais de R$ 11. Valiam menos da metade. Antes, o papel só tinha chegado a esse buraco por um breve período, no começo da pandemia. Dois anos e meio depois, não dava mais para culpar o vírus pelo desempenho pífio.

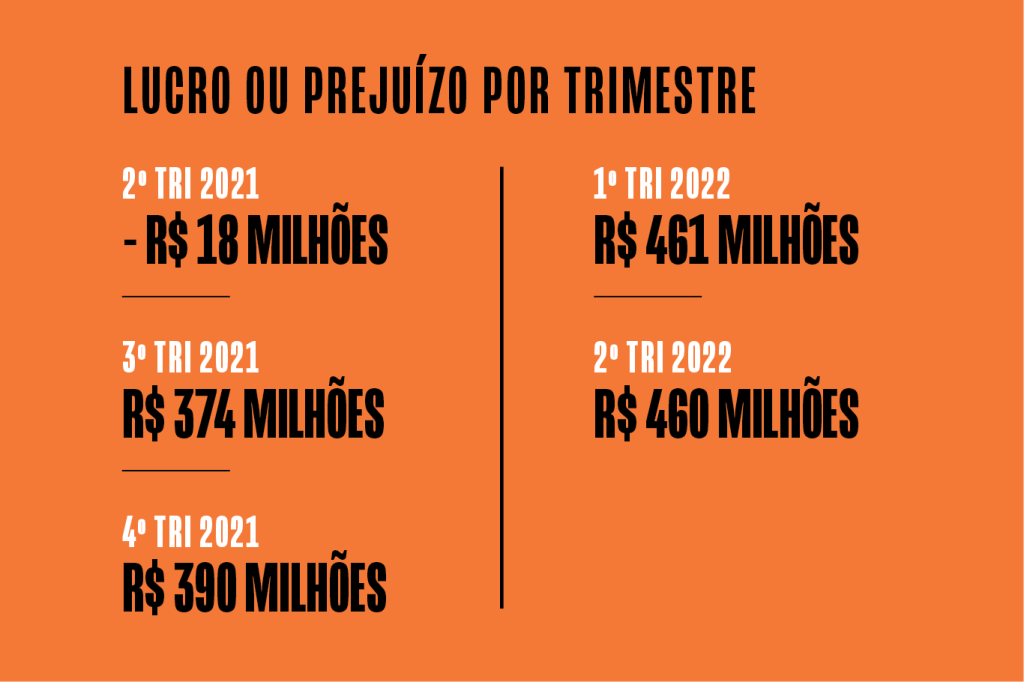

Era um problema de gestão. Lá pelas tantas, a Ultra descobriu que gerenciar várias companhias gigantes ao mesmo tempo não era uma tarefa trivial, ainda mais em um período de crise. E o grupo começou a acumular resultados trimestrais aquém do esperado em fila, tal qual um efeito-dominó. Um deles foi um prejuízo de R$ 18 milhões, no segundo trimestre de 2021, o alerta-vermelho para que investidores batessem em retirada.

O “posto Ipiranga” de investimentos se tornou um problema.

O jeito foi aplicar a máxima do vão-se os anéis, ficam os dedos. A Ultra vendeu a Extrafarma (por menos do que comprou) e a Oxiteno, trocou de CEO, presidência do Conselho de Administração e presidente do Ipiranga. E, um ano depois, conseguiu reverter o prejuízo e entregou margens de lucro comparáveis com a das concorrentes. As ações, negociadas na casa dos R$ 14 no fim de agosto (uma recuperação de 27% em relação à mínima), ensaiam uma recuperação depois da mínima do ano.

Só tem um problema. Até agora, as mudanças não parecem firmes o bastante para convencer o mercado de vez.

Recalculando rota

Quando, no segundo trimestre de 2021, a Ultrapar reportou o prejuízo de R$ 18 milhões, analistas do BTG disseram em relatório que o resultado era “difícil de explicar”. O principal problema estava justamente no Ipiranga, o principal negócio do grupo: a rede de postos tinha registrado uma margem de lucro 40% menor que a esperada. No Ipiranga, a medida é de Ebitda por m³ de combustível vendido. Ali, o Ipiranga lucrou apenas R$ 52/m³ – muito abaixo dos R$ 90/m³ esperados.

E, depois do resultado frustrante, a diretoria da empresa foi lacônica. “A gerência forneceu poucos detalhes para explicar o baixo desempenho”, escreveram os analistas do banco. Não era uma opinião só do BTG: outros analistas concordavam que a direção da empresa parecia perdida. A impressão que dava para o mercado era que nem a Ultrapar sabia explicar por que seus resultados decepcionavam tanto.

Já fazia algum tempo que a Ultra, e especialmente o Ipiranga, tinha números abaixo dos previstos. E pior: bem aquém de seus concorrentes. A Vibra (antiga BR Distribuidora e principal player do mercado), por exemplo, reportou um Ebitda/m³ de R$ 115 no 2T2021. Culpar a piora da pandemia no período (e consequentemente a queda na mobilidade), então, não colava. E a decepção durou mais que um trimestre. Na virada do ano, o BTG escreveu em relatório que o “Ipiranga continua confuso”.

Ficou claro que havia um problema estrutural no grupo. E que a estratégia de apostar em várias frentes distintas já não se sustentava. A saída era óbvia: precisava haver uma reavaliação do portfólio de negócios da empresa. Atirar para todo o lado não estava dando certo.

Por isso, ninguém se surpreendeu quando, em maio de 2021, a Ultrapar anunciou a venda da Extrafarma. A rede de farmácias era a ovelha negra da família – destoava do setor de combustíveis, e há tempos vinha tendo resultados considerados fracos (desde 2018 tinha vendas desacelerando e quedas no lucro). Acabou vendida para outra rede de farmácias populares, a Pague Menos, por R$ 737,7 milhões. Deixou na mesa quase R$ 300 milhões em relação ao valor de compra uma década antes.

Logo depois, em agosto de 2021, veio a venda da Oxiteno para a tailandesa Indorama por US$ 1,3 bilhão. A Ultrapar também tinha uma participação de 50% da ConectCar – foi vendida para a Porto Seguro por R$ 165 milhões.

A estratégia era clara: desinvestir em negócios paralelos para focar os esforços no trio de logística e transporte de combustíveis – Ipiranga, Ultragaz e Ultracargo. Ou não tão clara assim.

Sinais trocados

Quando vendeu as três operações, a Ultrapar não queria encolher. Pelo contrário: tinha um plano megalomaníaco na mão. O grupo negociava com a Petrobras a compra da Refinaria Alberto Pasqualini (Refap), no Rio Grande do Sul. Na época da negociação, o Valor Econômico revelou que a cifra da possível transação ficava entre US$ 1,2 bi e US$ 1,4 bi – a totalidade do levantado com a venda da Oxiteno.

Por um lado, faz sentido que uma empresa que controla uma rede de postos se interesse pela compra de uma refinaria. Por outro, era uma contradição: se a Ultrapar queria mudar de vida e focar no feijão com arroz, por que se livrar de três negócios para engatar em outro tão grande quanto?

Deu ruim, claro. O Bradesco BBI disse em relatório que, se desistisse da transação, a holding poderia focar no que realmente importa: tentar recuperar as margens deprimentes do Ipiranga. Era mais um dos recados que o mercado financeiro dava à companhia. Nada de novas aquisições.

De fato, a Ultrapar desistiu da ideia, e a Refap não foi comprada – nem pela Ultrapar, nem por ninguém, mas essa é outra história. E ainda assim investidores continuavam receosos. Eles já não confiavam mais na gestão da companhia que não conseguia explicar quais seriam os próximos passos.

A confiança só voltou com a mudança na gestão. Marcos Lutz foi CEO da Cosan por dez anos e assumiu a presidência da Ultra no começo de 2022, no lugar de Frederico Curado. Ele ficará no posto até 2023, quando assumirá a presidência do Conselho de Administração. Sua experiência na Cosan foi bem recebida pelo mercado; a empresa também é uma holding enorme que atua no ramo de logística, armazenagem e energia, com destaque para a Raízen (RAIZ4), distribuidora de combustíveis criada juntamente com a Shell e que compete diretamente com o Ipiranga. Com isso, a Ultra tinha uma oportunidade de dar uma guinada verdadeira em sua estratégia.

De fato, o discurso de Lutz é música para os ouvidos do mercado. Ele não chegou a descartar totalmente novas aquisições, mas disse que, se acontecerem, serão menores e focadas a complementar o trio de negócios principais do grupo. E deixou bem claro que a estratégia agora é reduzir a dívida da empresa e se concentrar na melhora das operações do Ipiranga e cia. Ou seja, fazer a tão desejada faxina na casa antes de pensar em crescer. Parece que finalmente a empresa recalculou a rota.

Mas só falar é fácil. Para se ter uma recuperação sólida de fato, seria preciso mostrar. E isso aconteceu na divulgação dos resultados do segundo trimestre deste ano, um ano depois do começo do inferno astral.

As margens plácidas

Com a mudança de gestão, veio a virada nas cifras. A Ultrapar reverteu o prejuízo de R$ 18 milhões um ano antes e fechou o segundo trimestre com lucro líquido de R$ 460 milhões.

As três empresas do grupo elevaram as suas margens. O posto Ipiranga, que tinha registrado o Ebitda por m³ de R$ 52, saltou para R$ 134. Impressionante?

São Tomé entrou em jogo. Analistas lembraram que a Ultrapar não detalhou (de novo) de onde veio o ganho, e que, certamente, houve uma ajudinha da Petrobras. Isso porque, durante o período, a estatal aumentou o preço dos combustíveis duas vezes. Aí que o Ipiranga pode ter comprado combustível na refinaria por um preço mais barato, mas vendido por um valor maior nos postos. A margem sobe milagrosamente.

Não está claro o quanto a recuperação decorre disso e o quanto vem da melhora operacional do posto. De qualquer forma, é um ponto a ser levantado, já que, agora, o inverso ocorre: os preços do combustível caem após a desoneração do ICMS e porque o barril do petróleo deu uma boa baixada. A própria companhia está ciente disso e já avisou que as margens do próximo balanço virão mais apertadas.

Daí por que o conservadorismo. Dos 13 bancos que cobrem a Ultra, 8 têm posição neutra (nem comprar, nem vender) para a ação.

Caso do BTG. Para ele, não está claro quão sustentável é a margem mais folgada para os próximos meses. Os analistas fixaram o preço-alvo do papel em R$ 17, uma alta de 20% em relação ao fechamento de agosto. É o mesmo valor estimado pelo Bank of America. Para a instituição, a escolha da estratégia adotada definitivamente pela empresa agora será crucial para os próximos passos.

O JP Morgan concorda, e lista o histórico de aquisições da Ultrapar como um possível risco. Um pouco mais conservador, ele estima que a ação poderá subir a R$ 16. “Parte da estratégia da Ultrapar é expandir seus negócios por meio de aquisições e, portanto, a disciplina nos investimentos é de grande importância para a empresa”, dizem os analistas em relatório.

Entre os cinco otimistas com UGPA3 estão o Goldman Sachs, que aposta em uma valorização a R$ 18,60, e Santander e Itaú, ambos com preço-alvo de R$ 26.

Em geral, então, o consenso é que a faxina começou, e pode dar resultados. Mas ainda não está claro se ela realmente vai ser bem feita. Para eles, ainda não vale a pena pagar para ver.