XP: vale a pena comprar ações da companhia?

Ela é a corretora de 3,4 milhões de pessoas. Promoveu a desbancarização dos investimentos, mas quer ser banco. E vendeu uma meta tão ambiciosa que tem penado para cumprir.

É como se a XP sofresse de uma espécie de síndrome de Peter Pan. Ela é um conglomerado financeiro que vale US$ 18 bilhões na Nasdaq, mas volta e meia ainda é chamada de “corretora independente”.

Fundada há duas décadas numa salinha em Porto Alegre, hoje ocupa seis andares em um prédio de alto padrão na região da Faria Lima e planeja a construção de um campus nos moldes da sede da Apple. E diz até hoje travar uma luta do tipo Davi contra Golias para defender os pequenos investidores dos grandes bancos.

Mas hoje ela própria é uma gigante. A empresa controla não uma, mas três corretoras – além da própria XP, a Rico e a Clear. Tem uma rede formada por mais de 10 mil agentes autônomos – 60% dos profissionais do mercado. Angariou 3,4 milhões de clientes ativos, o que representa quase 70% de todos os investidores de ações do país. E agora quer ser um banco completo, tal qual Itaú e Bradesco.

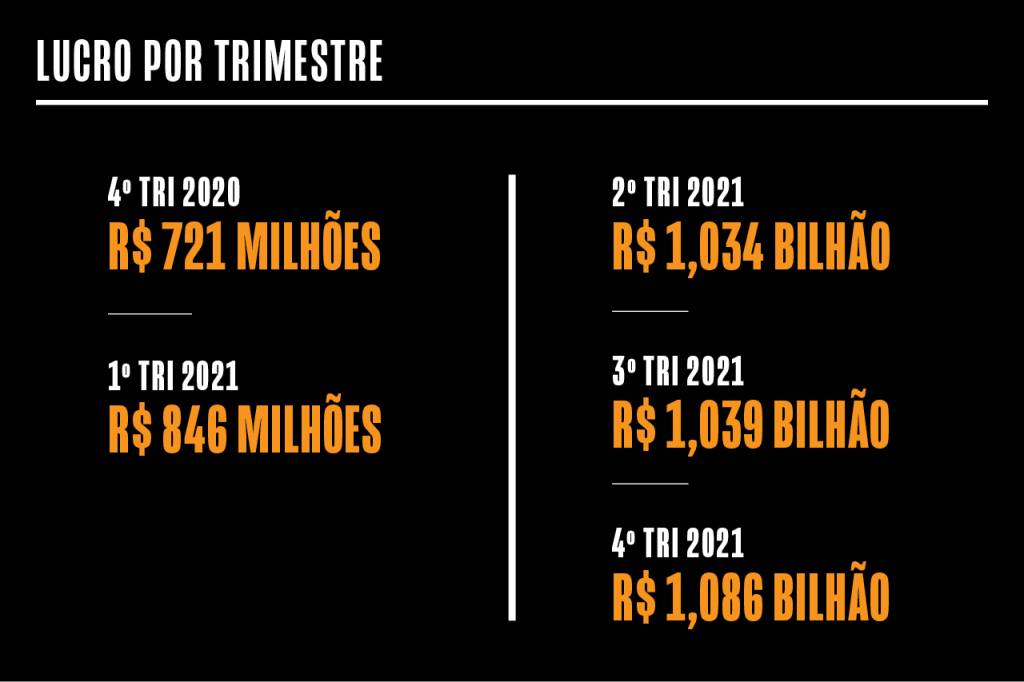

Hoje ela lucra R$ 1 bilhão por trimestre, dinheiro que é reinvestido para continuar a sua expansão. Quem compra ações da XP conta apenas com os ganhos ainda maiores que ela poderá gerar no futuro, já que a empresa não distribui dividendos – como acontece com as empresas focadas em crescimento contínuo.

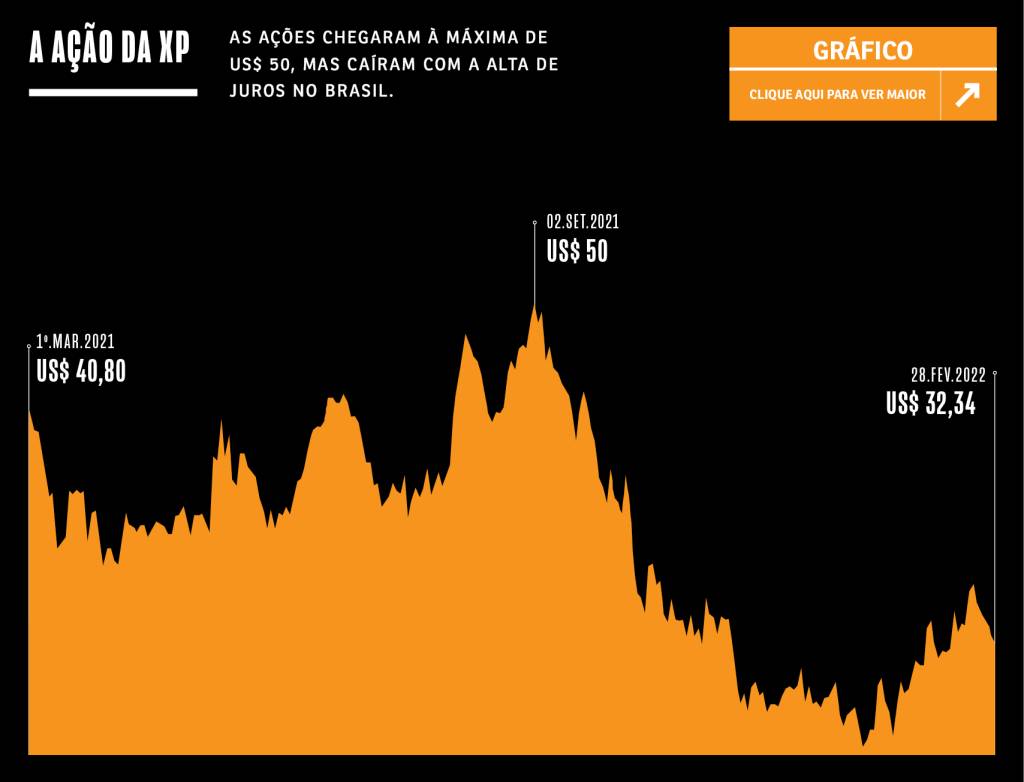

O problema é que, por enquanto, analistas do mercado não apostam em uma disparada expressiva das ações. Os papéis da XP eram negociados por volta dos US$ 32 no final de fevereiro, o que dá uma valorização de 18,5% desde o IPO na bolsa americana, no final de 2019. É menos de 10% ao ano; pouco para uma companhia que cresce de forma acelerada.

Quando uma empresa abre capital, o objetivo principal é levantar dinheiro para promover saltos de crescimento. E a expectativa é que isso leve a uma valorização vultosa das ações.

A XP chegou a ter uma valorização mais expressiva antes. No pico, alcançado em setembro do ano passado, os papéis atingiram US$ 50, o que dava uma valorização de 85% desde a abertura de capital.

Só que, apesar de listada lá fora, a XP depende 100% do mercado doméstico para crescer. Depois daquele pico, a economia brasileira desandou. As taxas de juros começaram a subir na velocidade de um foguete como medida para controlar a flamejante inflação do país.

A manutenção dos juros num patamar alto, de dois dígitos, tem potencial venenoso para os resultados da XP. Tradicionalmente, uma corretora ganha dinheiro a cada compra e venda de ações. Na XP, cada operação rende a ela a partir de R$ 2,90. Na Clear e na Rico, essas taxas são zeradas. Aí a receita vem da linha de crédito para investidores que fazem day trade, por exemplo.

Investidores de ações tendem a fazer mais negócios que o time da renda fixa – day traders, então, nem se fala. O problema é que, quando os juros disparam, naturalmente o foco sai da renda variável e caminha para a renda fixa – que passa a ser mais atrativa, e com risco menor. Isso gera menos receita para as corretoras. Investimento em ações é Tinder, um encontro atrás do outro; em títulos públicos é casamento.

Mesmo assim os resultados seguem positivos. Dos quase R$ 3,5 bilhões de faturamento bruto no quarto trimestre de 2021, R$ 2,7 bi vieram de investidores pessoa física – a XP não detalha o que veio de corretagem em relação aos ganhos mais tímidos com renda fixa. Daí a importância do comportamento de pequenos investidores no resultado da empresa. Analistas estavam preparados para resultados mais fracos no fim do ano, mas no fim consideraram que a companhia se saiu bem.

Uma das métricas que mostra isso é a chamada take rate, uma taxa que mede quanto de receita a XP consegue gerar com o volume de recursos aplicado pelos investidores. Mesmo com a virada de direção no mercado para a renda fixa, a take rate ficou em 1,3%. Ou seja: a XP também descobriu como fabricar dinheiro num cenário de juro alto.

O aprendizado tem uma década e meia. A XP ainda engatinhava quando a crise de 2008 estourou e abateu o mercado de ações. Para sobreviver, ela precisava fazer mais do que oferecer um home broker.

Foi quando Guilherme Benchimol, fundador e a cara da companhia até hoje, decidiu importar para o Brasil o modelo da americana Charles Schwab. A inspiração gringa era mais que uma corretora de ações: havia se convertido em um shopping de investimentos, suprindo toda a sorte de produtos financeiros.

Naquela época a bolsa brasileira contava com cerca de 300 mil investidores, então fazia todo o sentido oferecer muitas opções na linha da renda fixa e dos fundos de investimento, onde ficava – e ainda fica – o grosso da poupança nacional.

No fundo, a expertise criada naquela primeira crise ajudou a XP a atravessar as outras que se seguiram, como a recessão de 2014 a 2016, e virou ainda algo que deve beneficiá-la em 2022, já que anos eleitorais tendem a afugentar investidores da bolsa.

Sonho vs. meta

Só que o foco da XP não é resiliência, tampouco estabilidade. Um dos valores da empresa, por sinal, é a ideia do “sonho grande” – cunhada por Jorge Paulo Lemann, segundo a qual, se é para sonhar, sonhe alto. No dicionário da Faria Lima, sonho é sinônimo de meta. Foi em 2018 que pela primeira vez Guilherme Benchimol disse que a XP atingiria a marca de R$ 1 trilhão em ativos sob gestão, o dinheiro que os investidores têm na corretora – para dar uma ideia, o Itaú, com 55 milhões de clientes, tem pouco mais de R$ 2 trilhões sob gestão.

A meta da XP, disse Benchimol, seria alcançada ao fim de 2020. Em 2018, ela tinha R$ 123 bi em ativos, o que significava crescer coisa de 700% em menos de dois anos. Esse sonho grande era perseguido com tanto afinco que Benchimol chegou a gravar um vídeo no LinkedIn mostrando um contador, parecido com o impostômetro de São Paulo, para acompanhar o quanto faltava para chegar à marca.

Ao final do prazo, a XP tinha R$ 659 bilhões em ativos. Uma alta de 400%, mas ainda assim abaixo do alvo. Em agosto do ano passado, Benchimol reiterou a meta para o fim de 2021, mas não foi desta vez. Quando o ano passado terminou, a XP tinha R$ 814 bilhões sob gestão. Um dos motivos é que a queda nos preços das ações (o Ibovespa tombou 12% em 2021) fez com que o dinheiro dos investidores encolhesse, em vez de aumentar. De qualquer maneira, mais uma vez o sonho não havia se realizado. Pior: a empresa viu seu arquirrival BTG terminar o ano com o trilhão almejado.

A XP perdeu fôlego também em outras duas frentes, o que explica a dificuldade de chegar aonde se propôs: a entrada de clientes e agentes autônomos desacelerou. A empresa arrebanhou 120 mil novos investidores no último trimestre de 2021, a mais fraca adição desde 2018, nas contas do Bank of America (BofA). A corretora também incorporou menos agentes autônomos a sua rede, o que dificulta a aquisição de clientes.

Esses números colocaram os analistas do mercado em cima do muro. Em geral, eles têm recomendação neutra para as ações da XP: não comprar e nem vender. O BofA acredita que os papéis têm potencial de subir a US$ 40, o que dá uma valorização de 25%. Os analistas do BTG Pactual apostam num preço alvo de US$ 39 para os papéis da XP (+21,9%); o Credit Suisse, US$ 37 (+15,6%).

Seja como for, a XP não está esperando sentada por um futuro com juros mais amigáveis aos seus negócios: vem abrindo outras frentes de crescimento.

Rebancarize-se

O mote da XP para chegar até aqui foi o “desbancarize”. Como corretora independente, ela tentava convencer investidores a tirar dinheiro dos bancos para investir via plataforma. E fazia sentido, já que a baixa competição fazia clientes pagarem caro por investimentos ruins, como fundos de renda fixa com taxas escorchantes.

O negócio bancário dá muito dinheiro porque consiste em vender a maior quantidade de serviços possível a um mesmo cliente. Não é à toa que bancos oferecem conta, crédito, cartão, seguros e também investimentos. Para ganhar também nessas frentes, XP decidiu “bancarizar-se”. São quatro frentes: cartão de crédito, empréstimos, seguros e planos de previdência privada, cujos resultados começam a aparecer agora. Clientes compraram R$ 4,4 bilhões com o cartão da XP, e geraram uma receita de R$ 86 bilhões – resultado turbinado por incentivos da Visa, a bandeira parceira do cartão XP.

Quando fez o seu encontro anual com investidores, a XP disse que o crescimento nessas linhas de negócio geraria uma receita de R$ 10 bilhões em 2025. Segundo cálculos do Credit Suisse, o segmento bancário passaria a responder por 25% da receita bruta do grupo XP, ante os 3% atuais.

Juntando as duas expectativas, o resultado seria uma receita de R$ 40 bilhões, acima da estimativa de R$ 34 bilhões, feita pelo próprio Credit – no fechamento de 2021, foram R$ 13 bilhões. De qualquer forma, haja crescimento. O banco suíço disse que as projeções da XP são “desafiadoras”, especialmente por causa do cenário de juros de dois dígitos que fez a XP andar com o freio de mão puxado em 2021.

O fato é que a XP aposta na operação bancária. No começo do ano, ela fechou um acordo para comprar o banco Modal justamente para fazer deslanchar o negócio no ritmo esperado pelo mercado. A operação ainda depende do aval de órgãos reguladores.

E a XP tem um trauma aí. Quando acertou a venda de metade da empresa para o Itaú, lá em 2018, as duas instituições financeiras passaram por um calvário regulatório com Banco Central e Cade (o órgão de defesa da concorrência no país). No fim, o investimento acabou praticamente desfeito, por total incompatibilidade de interesses – e excesso de concorrência entre as duas instituições.

No caso do acordo Modal/XP, eles tentaram aplicar uma vacina logo de saída. No comunicado, a corretora escreveu que juntos eles representam ainda uma pequena fração do mercado em que atuam. “Como referência, em setembro de 2021, a XP e o Banco Modal tinham juntos 3,8 milhões de clientes ativos, enquanto os cinco maiores bancos brasileiros somavam 457 milhões.”

Se a XP está presa a uma síndrome de Peter Pan, não é para fugir da vida adulta. O foco, pelo jeito, é pular a adolescência. O que ela quer mesmo é ser grande – e mostrou que conhece o caminho para conseguir.