Vale a pena investir na Klabin (KLBN11)?

Da celulose à produção de papel, ela tem modelo flexível, ótimo para períodos de incerteza. Mais: entregou o maior investimento da sua história centenária. Mesmo assim, investidores seguem cautelosos. Entenda por quê.

Dá para classificar empresas em duas categorias: as horizontalizadas e as verticalizadas. As primeiras são aquelas que focam seus negócios em uma etapa específica da cadeia de produção e terceirizam o resto. Se elas produzem commodity, não convertem essa matéria-prima em produto final, por exemplo. Mas se são especialistas em produto final, de maior valor agregado, compram o insumo de outra empresa.

Já as companhias verticais seguem o caminho contrário: o negócio envolve todas ou a maioria das etapas, desde a produção da matéria-prima até o produto final. Entre os nomes da bolsa brasileira, um dos melhores exemplos deste modelo é a Klabin.

Ela é uma empresa do segmento de papel, mas não como a Dunder Mifflin Paper Company, de The Office. Ao contrário da companhia fictícia, o negócio da Klabin começa muito antes de um eucalipto virar sulfite, papel higiênico ou papelão: a empresa controla até as sementes que usa para plantar seus 178 mil hectares de floresta de pinheiros e 129 mil hectares de eucaliptos. Dessa madeira toda é extraída a celulose – a commodity desse mercado, como o petróleo é a commodity do combustível.

Com a celulose na mão, a Klabin tem dois caminhos: vendê-la ou utilizá-la em seu próprio negócio. A empresa produz embalagens de papel, kraftliner (o papel que reveste o papelão ondulado de caixas), as caixas de papelão, embalagens para alimentos e bebidas feitas de papel-cartão, sacos de cimento e assim por diante.

Essa forte verticalização da Klabin lhe confere uma vantagem competitiva: ela consegue navegar simultaneamente em dois mercados, o da matéria-prima e o do produto acabado. E de forma intercambiável. Quando o preço da celulose cai no mercado internacional (algo inevitável, dado o caráter cíclico de qualquer commodity), pode reduzir a venda da matéria-prima e ampliar seu uso na produção de embalagens. O contrário também é verdade.

Analistas celebram essa característica da Klabin como um dos pontos positivos da empresa, algo que tornaria a ação especialmente atraente em época de incertezas – como a que vivemos em 2023. Nisso, a lógica diria que uma ação como a da Klabin seria uma boa aposta.

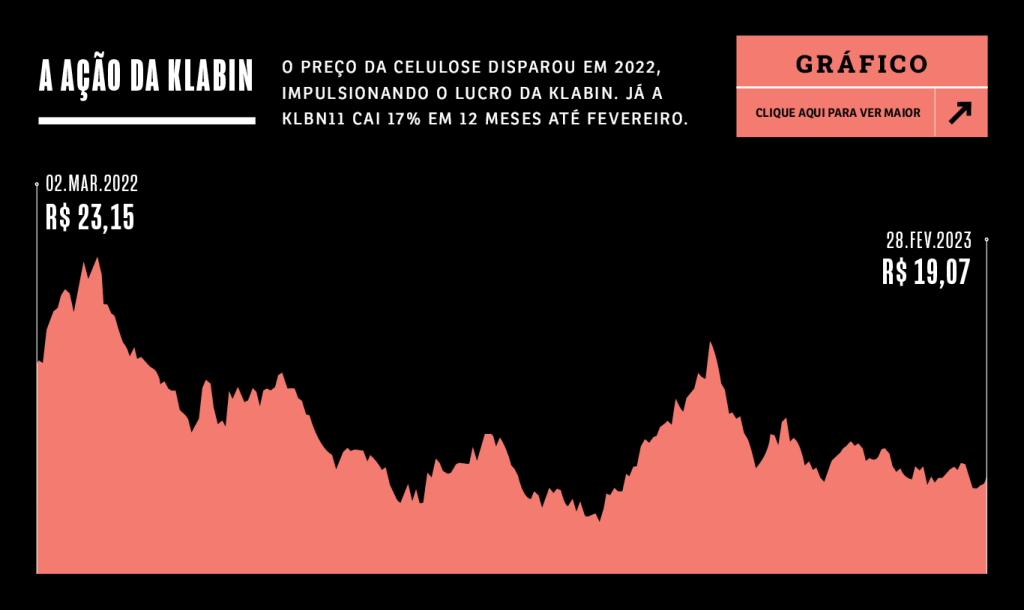

Mas o mercado não parece ter comprado essa ideia. Nos últimos 12 meses, as units KLBN11, o grupo de ações principal da Klabin na B3, acumulam queda de 17%. É algo que investidores traduziriam assim: de pouco adianta ser flexível, se os dois caminhos possíveis são desafiadores. Vamos entender por quê.

Meio a meio

A Klabin é uma empresa ancestral. Foi fundada ainda no século 19, em 1899, por Maurício Klabin, imigrante da Lituânia. No início, era uma companhia à la Dunder Mifflin: importava e produzia artigos de papelaria e vendia para escritórios. Nas décadas seguintes, porém, começou a se firmar como uma das principais produtoras de papel e papelão do país, focada em embalagens (e não mais produtos de escritório).

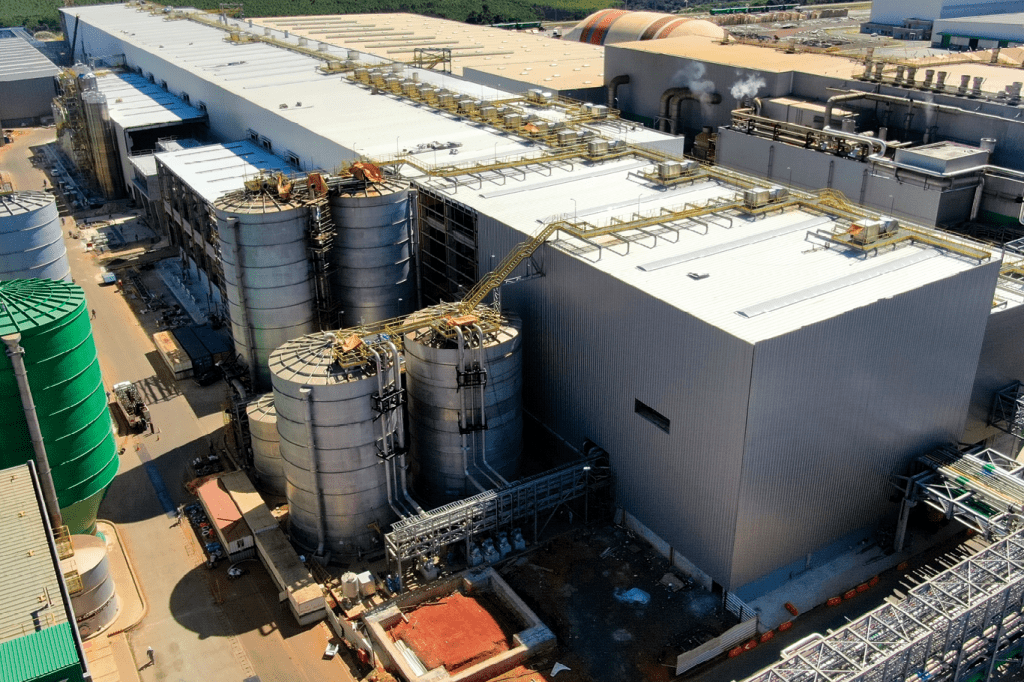

Em 2016 rolou a inauguração da unidade Puma, no Paraná, um complexo com capacidade de produção de 1,5 milhão de toneladas de celulose – colocando a empresa definitivamente no mercado internacional da commodity, para além do de embalagens.

Hoje, não é figura de linguagem dizer que a Klabin é uma empresa “meio a meio”. Em 2022, 51% do seu Ebitda de R$ 7,8 bilhões vieram do setor de papel e embalagens. Os 49% restantes foram gerados com a venda de celulose. Dessa forma, qualquer análise sobre o futuro da companhia tem que passar pelos dois setores.

Comecemos pela celulose. A Klabin produz três tipos: a celulose de fibra curta, a de fibra longa e a fluff. A primeira vem do eucalipto e é utilizada principalmente para fazer papéis mais frágeis – sulfite, papel higiênico, guardanapos e assim por diante. A Klabin não produz esses papéis, apenas vende a matéria-prima para outras indústrias.

A celulose de fibra longa vem do pinus (pinheiro). Mais resistente, é usada principalmente para papéis empregados em embalagens, como o papel-cartão. Há ainda o tipo fluff, que deriva da celulose de fibra longa. Seu principal uso é para fraldas e absorventes.

A Klabin se destaca no mercado por ser a única que produz os três tipos de celulose em quantidades relevantes – a Suzano, maior concorrente do setor, foca só na versão de eucalipto. De qualquer forma, o carro-chefe da Klabin é mesmo a fibra curta – mais de ⅔ do total produzido é desse tipo.

A China, sozinha, corresponde a cerca de ⅓ da demanda mundial de celulose. Por lá, os números mostram que 2022 foi um ano de forte alta para a commodity. Segundo a consultoria FOEX, o preço médio da fibra curta importada no país asiático foi de US$ 796 por tonelada, um aumento de 22% em relação a 2021. No meio do ano, chegou a se firmar no patamar de US$ 850, próxima do seu máximo histórico.

A valorização foi uma resposta à forte redução de oferta no mercado internacional, causada principalmente pela guerra na Ucrânia. Em reação às sanções do Ocidente, a Rússia proibiu a exportação de madeira, o que afetou os vizinhos Suécia e Finlândia. Eles são, respectivamente, quinto e sexto maiores produtores de celulose no mundo, mas importam a madeira.

O problema não parou por aí. As estrelas se alinharam num inferno astral para o setor. Também no ano passado, houve uma greve de quatro meses em uma fábrica da UPM, gigante finlandesa do segmento, e a espanhola Ence paralisou uma de suas fábricas em Pontevedra devido à seca extrema na região. A produção de celulose é intensiva em água.

Empresas de papel sofreram com o aumento dos custos. E a Klabin se beneficiou disso, já que continuou a produzir normalmente aqui no Brasil. Esse foi um dos principais motivos que levaram a um balanço no terceiro trimestre considerado muito forte – o lucro líquido saltou 69% na comparação anual.

A ação não acompanhou. Pelo contrário: caiu. É que investidores já estavam de olho no tombo da celulose que viria depois. Os preços recordes pareciam insustentáveis – ainda que tenham continuado altos por um período maior que o previsto.

Quando, no fim de 2022, os preços da celulose começavam a ceder, uma outra greve na Finlândia e uma série de incêndios florestais no Chile, que afetaram a produção da concorrente Arauco, ajudaram a sustentar a commodity em patamares altos – US$ 750 – ainda nos primeiros meses de 2023.

Mas uma forte queda no preço continua no radar, e não só pela normalização da produção, mas também por aumento na oferta. Para este ano estão previstos uma nova fábrica da UPM no Uruguai, e o Projeto Mapa da Arauco, no Chile. Juntos, esses investimentos devem adicionar 3,6 milhões de toneladas de celulose de fibra curta anualmente no mercado.

Nisso, a Fitch prevê que o preço da celulose vá para US$ 650 neste ano, um tombo de 18% em relação a 2022. É dessa tendência que vem o maior amargor com as ações do setor.

Esfriou para esquentar?

A outra metade do negócio da Klabin também enfrenta seus desafios. O negócio de papel e embalagens tem entre suas vantagens o fato de ser bem disperso pelos setores da economia – construção civil com sacos industriais (mercado em que a Klabin tem 50% de market share), alimentação com papel-cartão (33%), varejo em geral com caixas de papelão (23%). Ao mesmo tempo, é bastante sensível a variações de demanda – uma economia esfriando bate primeiro nas encomendas de embalagens e afins. Não à toa, as vendas de papelão costumam ser consideradas um “indicador antecedente”, uma espécie de termômetro do estado da atividade econômica.

E ele traz más notícias. Nos números do quarto trimestre da companhia, ao justificar a queda de 11% no volume de vendas de embalagens, a Klabin ressaltou que o motivo foi de “resultados abaixo do esperado pelo varejo no final do ano”.

Acontece que as perspectivas para a economia brasileira não são boas, você sabe. O PIB deve crescer cerca de 1%, abaixo dos 3% de 2022, e os juros devem continuar altos por mais tempo – um combo de deterioração do cenário fiscal com resistência da inflação na faixa de 6%.

Aqui a Klabin também tem alguma flexibilidade. Ainda que 57% das receitas da companhia venham do Brasil, robustos 43% não dependem da economia local.

O problema: lá fora, a situação também é incerta. A Europa ainda enfrenta uma onda forte de inflação, e o BCE segue subindo os juros para combatê-la. O resultado está entre uma recessão e, melhor dos cenários, um PIB anêmico. O Fed, nos EUA, ainda não cravou quando vai parar de subir juros por lá, algo que terá impacto no mundo todo. E a própria Klabin, na divulgação dos últimos resultados, admitiu que é cedo para avaliar a real demanda chinesa com a reabertura pós-Covid.

Moral da história: 2023 tem sinais negativos tanto para a metade de celulose da Klabin quanto para a metade de embalagens e papel. Quem compra ações, porém, deveria mirar o longo prazo. E ele parece ser mais ensolarado.

A Klabin se beneficia de uma dinâmica irrevogável, que é a substituição de embalagens de plástico por papel e papelão. Claro: ele é muito menos poluente e se decompõe muito mais rápido, enquanto o plástico pode durar mais de 400 anos na natureza e ainda deixa uma enorme pegada de carbono, já que é produzido a partir de petróleo.

Diversos países – União Europeia e Índia inclusos – já proibiram os plásticos de uso único, como canudos e copos, e ainda incentivam a substituição de outros itens por alternativas menos poluentes. Empresas, na onda ESG, também entram na jogada e apostam cada vez mais em embalagens e sacos de papelão em suas cadeias de produção.

A própria Klabin deixa claro que é nesse futuro que aposta. Se hoje o seu Ebitda é dividido meio a meio entre os negócios de celulose e papel, a projeção da própria empresa é que o segundo segmento atinja 73% de participação em 2025. Não porque a produção de celulose vai cair, mas porque a dos produtos acabados vai aumentar.

Agradeça ao Projeto Puma II, um upgrade na unidade paranaense que representa o maior investimento da história da Klabin. São R$ 13 bi para a construção de duas novas máquinas: a MP 27, já em operação desde 2021, que produz papel kraftliner; e a MP 28, de papel-cartão para líquidos (sucos e leite), que deve entrar em operação no segundo tri deste ano.

O que dizem analistas

Entre tantas incertezas, o mercado não entrou em consenso sobre a Klabin. No campo das recomendações de compra está o BTG Pactual, com preço-alvo de R$ 32, um potencial de valorização de 68% em relação aos R$ 19 do papel registrados no final de fevereiro; o Itaú, com preço-alvo de R$ 24 (+26%); e a casa de análise Alkin Research (R$ 29,10, +52%).

“Não só é uma empresa com diversidade geográfica e de produtos como consegue fazer essa flexibilidade de maneira rápida”, diz Anderson Meneses, da Alkin. Para o analista, a Klabin vem mostrando que tem uma boa visão de mercado – o projeto Puma II, por exemplo, evidencia essa capacidade de identificar e investir em uma demanda crescente específica.

O BTG concorda, e ressalta que a flexibilidade, exposição ao dólar e o caráter defensivo do papel jogam a favor da empresa.

Para Daniel Sasson, do Itaú BBA, mesmo a questão da celulose não pesa tanto, já que a queda prevista é um tombo de um patamar bem alto e o mercado já amplamente espera essa dinâmica, sem surpresas.

Mais: “A Klabin ainda tem uma outra flexibilidade interessante nesse quesito porque ela tem dois tipos de fibra”, reforça Sasson. A remessa de oferta nova que deve entrar no mercado se concentra na fibra curta, explica, e o preço da fibra longa deve cair menos – bom para a Klabin, que produz as duas, ruim para a concorrente Suzano, que só vende a primeira.

Nem todo mundo concorda. O Bank of America, com rating de “Underperform” e preço-alvo de R$ 21, é o mais pessimista, citando os preços da celulose, o aumento dos custos de produção por conta da inflação acima do previsto e preocupações com os investimentos pós-Puma II da empresa. O Goldman Sachs (neutro, R$ 22) diz que ainda é cedo para saber onde o preço da celulose vai se estabilizar e em que pé andará a demanda global. O BB Investimentos (neutro, R$ 24) concorda.

De certa forma, o papel da Klabin pode ser lido, literalmente, como um papel. Para quem pensa mais no curto prazo, talvez seja uma semente que não germinará uma boa floresta, dado o clima hostil. No longo, pode ser um investimento que, assim como a semente, passará por um longo processo até que resultará num mercado aquecido e renderá bons frutos. Para quem tem paciência para cultivá-la, é claro.